『ブルー・アース』

のご紹介

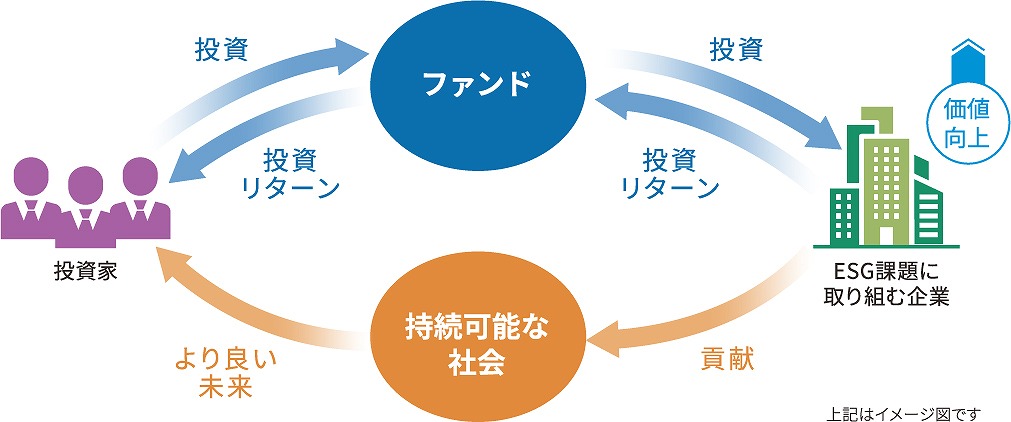

ESG投資と分散投資を組み合わせたファンド

『ブルー・アース』

『ブルー・アース』は、環境問題に取り組む企業や新興国が発行する債券、

収益成長が見込める小型株式、高クオリティREITにおいて、

それぞれESGの観点を考慮して3資産に分散投資するファンドです。

動画でわかる『ブルー・アース』

商品説明動画

運用報告動画

ESG投資は、E ( Environment:環境 )、S ( Social:社会 )、G ( Governance:企業統治 ) に配慮する企業を選別して投資を行なうことです。ESGに配慮する企業は、潜在的な環境・社会問題や不祥事のリスクが低減されることが期待され、長期的な投資リターンの向上が期待できます。

ファンドの運用プロセスでは、主に「ネガティブ・スクリーニング」、「ESGインテグレーション」、「議決権・エンゲージメント」の3つのESG投資手法を組み入れることで投資銘柄を選定しています。

代表的なESG投資手法

ネガティブ・

スクリーニング

ESGに関する評価基準を定め、基準に満たない国・セクター・企業等を投資対象から除外する投資手法。

ESG

インテグレーション

従来の財務分析だけでなく、ESGなどの財務分析だけでは見えない要素も、投資判断のプロセスに組み込む投資手法。

議決権・

エンゲージメント

投資家として企業や発行体に対して中長期的な視点から経営の改善等について対話する手法。

(出所)「Global Sustainable Investment Review 2022」より野村アセットマネジメント作成

上記はESG投資についての説明の一部であり、すべてを網羅するものではありません。

ファンドは、ESGの観点を考慮しながら世界の債券、株式、REITの3資産に固定配分で分散投資し、中長期的に安定したリターンの獲得を目指します。

投資配分(債券50 : 株式25 : REIT25)は、長期投資の観点から「守り」と「攻め」のバランスを考えた配分です。債券が全体の50%を占める保守的な配分でありながら、株式とREIT部分がエンジンの役割を果たします。

※1 ノムラ・アセット・マネジメントU.K.リミテッド

※2 アメリカン・センチュリー・インベストメンツ

資金動向、市況動向等によっては、上記のような運用ができない場合があります。

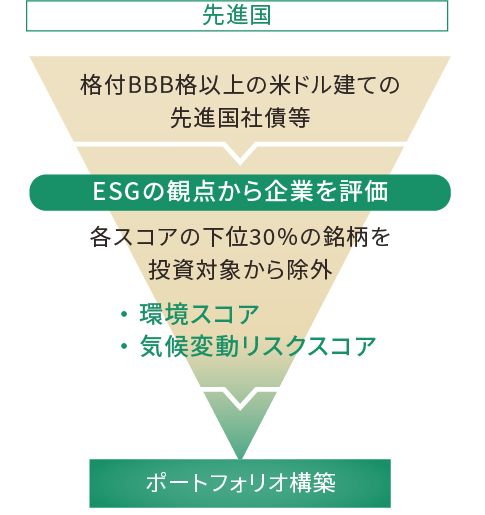

債券投資のポイント

~守りを重視しながら、幅広い局面でのリターン獲得を目指す~

先進国の企業が発行する社債(35%の割合)と新興国が発行する国債(15%の割合)へ、独自のESG評価を活用して投資を行ないます。

投資対象となる企業や国の環境問題への取り組み等をスコア化して、評価の低い銘柄を除外する仕組み(ネガティブ・スクリーニング)を、投資プロセスに組み入れています。 クレジットアナリストによる定性評価やファンダメンタルズ分析、ESG評価、信用力、利回り水準等を勘案して投資銘柄を選定します。

- 投資プロセス

-

各スコアの算出方法や名称等については、今後のESGに対する考え方等の変化に応じて見直される場合があります。

上記の投資プロセスは今後変更となる場合があります。資金動向、市況動向等によっては、上記のような運用ができない場合があります。

- 銘柄例

-

ゼネラル・ミルズ(米国)

世界有数の大手食品企業

北米を中心に世界各国で事業を展開する大手食品企業。多岐にわたる日常食品を生産・販売しており、多数の食品ブランドで高い地位を築いています。日本でもハーゲンダッツのブランド名でアイスクリーム市場に浸透しています。

ESGの取り組み事例

◆温室効果ガスの抑制

食品企業の同社にとって農業由来の温室効果ガス排出の抑制は食品安全の確保と並んで重要なテーマとなっています。同社は温室効果ガスについて、2030年までに排出量を30%削減(2020年比)し、2050年までにネットゼロを達成する目標を掲げています。

◆環境再生型農業による環境問題の改善への取り組み

また同社は、2030年までに約4,000平方キロメートルの農地に環境再生型農業※を取り入れる目標を設定しています。測定項目として生物多様性や、水の利用、土壌の健全性などを設定しており、農業を通じて環境問題の改善に取り組んでいます。

※土壌の有機物を再構築し、生物多様性を回復させることで、空気中に排出された炭素や窒素を土に戻し自然環境を回復させることを目指す農業

(出所)同社IR資料等より野村アセットマネジメント作成

上記は企業のESGの取り組みのご紹介を目的としており、実際に当該銘柄に投資を行なうことを保証するものではありません。

特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。また、過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

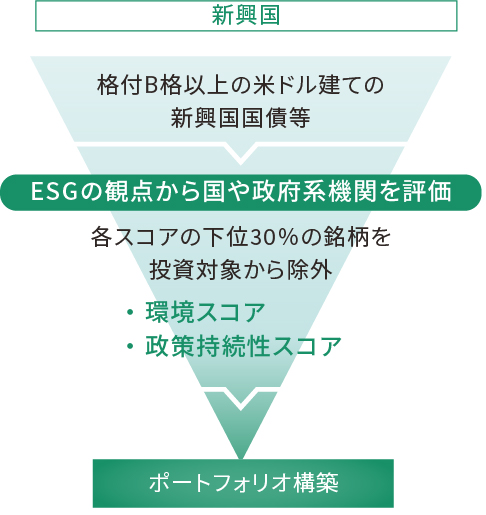

株式投資のポイント

~攻めの運用で、パフォーマンスのけん引役を担う~

大型株式と比較してリターンが高いだけでなく、リスクに対するリターンの割合が高いというリターン特性を持つ小型株式に投資します。投資プロセスに「ネガティブ・スクリーニング」と「ESGインテグレーション」を組み入れ、 ESG分析による成長の持続性を確認し、株価のダウンサイドリスクを抑制して銘柄を選定します。

- 投資プロセス

-

上記の投資プロセスは今後変更となる場合があります。資金動向、市況動向等によっては、上記のような運用ができない場合があります。

- 銘柄例

-

クリーン・ハーバーズ(米国)

北米を中心に廃棄物処理サービスを提供

米国の廃棄物処理会社。北米やプエルトリコなどで40年にわたり、

さまざまな環境浄化、産業廃棄物管理サービスなどを提供しています。

ESGの取り組み事例

◆先進的な資源再利用の取り組み

同社は資源を再利用・リサイクルしながら、新品と同等の状態に戻す取り組みに注力しています。特に使用済みオイルや廃棄物用溶剤の再利用・リサイクルに積極的に取り組んでいます。

2022年の実績

同社がリサイクル⽤に回収した

使⽤済みオイルの量同社が1年間にリサイクルする

廃棄物⽤溶剤の量同社が使用済みオイルを

再精製し製品化した量(出所)同社IR資料等より野村アセットマネジメント作成

上記は企業のESGの取り組みのご紹介を目的としており、実際に当該銘柄に投資を行なうことを保証するものではありません。

特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。また、過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

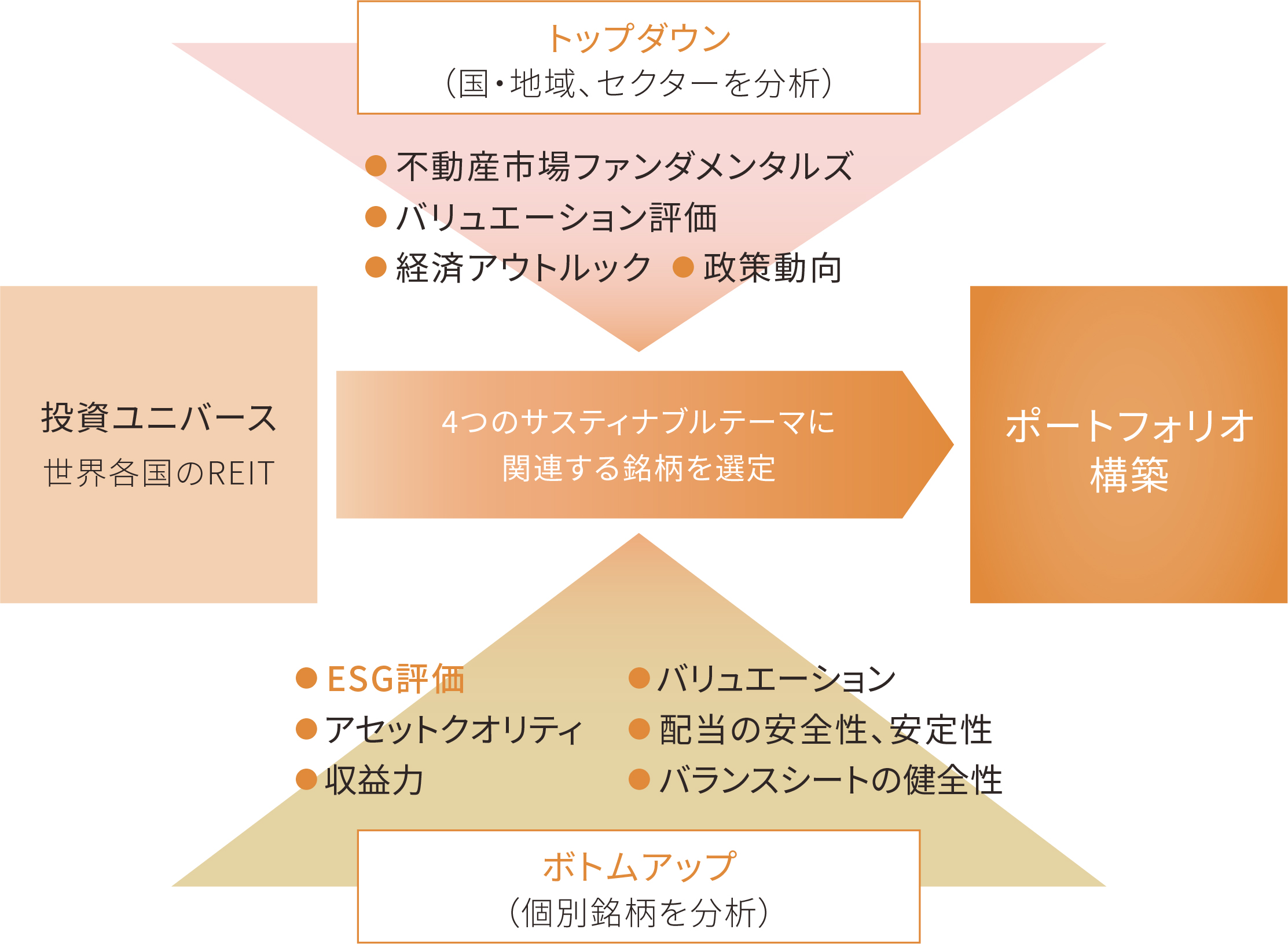

REIT投資のポイント

~高クオリティREITへ投資し、高水準の配当収益と中長期的な値上がり益の獲得を目指す~

世界REITの中から、高クオリティREITを厳選し投資します。REITは一般的に配当水準が高く、安定的な配当収益が、トータル・リターンの向上に寄与します。

ファンド独自の4つのサスティナブル(持続的成長)テーマに関連する銘柄を選定後、トップダウンアプローチによる国・地域・セクター分析※1と、ボトムアップアプローチによるESG評価を含む個別銘柄分析※2を行ない、投資銘柄を選定します。

※1 世界各投資対象地域の経済、政策動向、為替相場、不動産市場の見通しなどを含みます。

※2 バリュエーション、アセットクオリティ、配当の安全性・安定性、収益力、バランスシートの健全性などを含みます。

- 投資プロセス

-

上記の投資プロセスは今後変更となる場合があります。資金動向、市況動向等によっては、上記のような運用ができない場合があります。

- 銘柄例

-

プロロジス(米国)

グローバルに展開する米国の物流施設REIT

世界各地で物流施設を所有・運営する会社。アマゾンやフェデックスなどグローバルに事業展開する企業が同社の物流施設を利用しています。

ESGの取り組み事例

◆サスティナブルな不動産の開発で保有資産のクオリティ向上

同社は太陽光発電設備やLED照明の導入を推進するなど、温室効果ガスの削減に注力しています。こうした取り組みを通じて環境に配慮された不動産は、環境意識の高い企業を引き付け、同社の保有資産全体のクオリティ向上に寄与すると考えられます。

◆人材育成により地域社会に貢献

同社は物流業界に携わる人材育成のためのプログラムを提供しています。これにより、地域社会の人々のキャリア構築をサポートしています。

同社のESG目標の一例

2025年までに

1ギガワットの

太陽光発電設備を導入2025年までに

25,000人の

物流業界に携わる

人材を育成

(2018年より開始)(出所)同社IR資料等より野村アセットマネジメント作成

上記は企業のESGの取り組みのご紹介を目的としており、実際に当該銘柄に投資を行なうことを保証するものではありません。

特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。また、過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

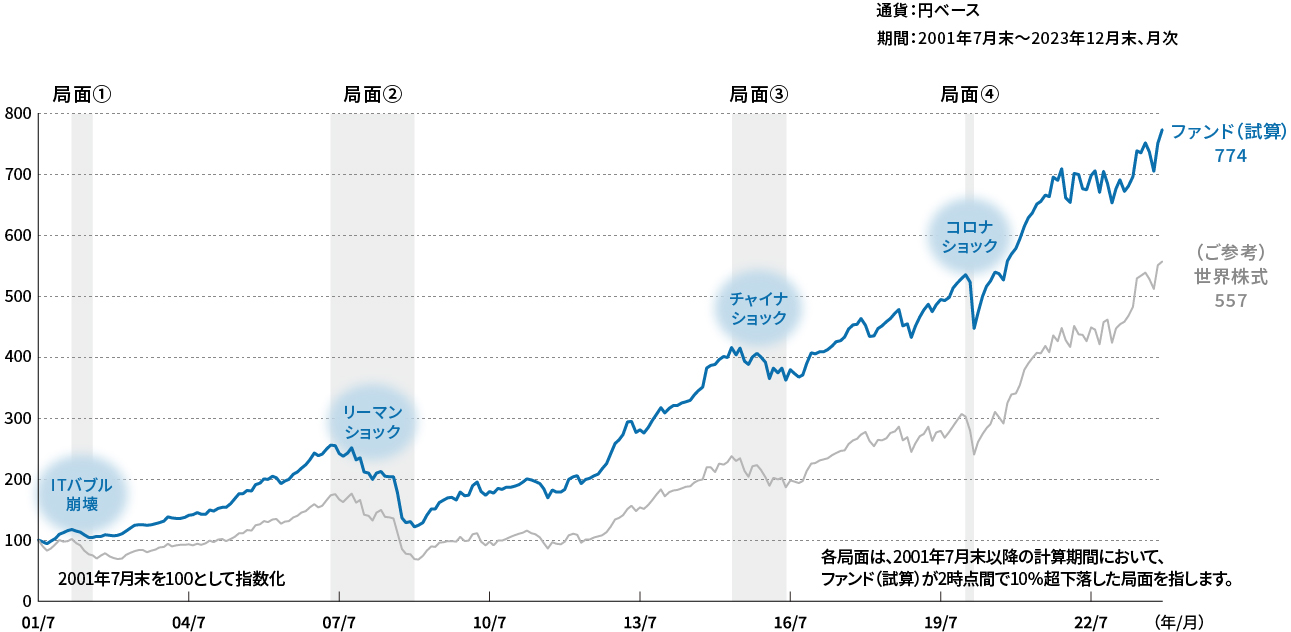

<ご参考>シミュレーション

ファンド(試算)は、2001年7月末から2023年12月末までのシミュレーションでは、リーマンショックや

コロナショックなどの市場の大幅な下落を乗り越え、概ね堅調に推移しました。

シミュレーションのパフォーマンス推移

ファンド(試算)は、2001年7月末から2020年11月末までの過去データを用いたシミュレーション結果に、各マザーファンドの設定日(2020年11月30日)以降の運用実績をつなぎあわせたものであり、ファンドの運用実績ではありません。ファンドの将来の運用成果等を示唆あるいは保証するものではありません。すべて円ベース。シミュレーション結果は、配当込み、米ドルベースのリターンを委託会社で円換算したものを使用しています。運用管理費用や取引コスト等は考慮していません。詳しくは「シミュレーションの前提条件について」をご参照ください。ファンドの運用実績については、野村アセットマネジメントのホームページでご確認ください。

ファンド(試算)については、「シミュレーションの前提条件について」をご参照ください。各資産で使用した指数については、「当サイトで使用した指数について」をご参照ください。

(出所)リフィニティブ等のデータより野村アセットマネジメント作成

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。また、 ファンドの運用実績ではありません。ファンドの運用成果を示唆あるいは保証するものではありません。

<シミュレーションの前提条件について>

ファンド(試算)は、下記の条件に基づき野村アセットマネジメントが試算したシミュレーション結果に、各マザーファンドの運用実績をつなぎあわせたものであり、

実際のファンドの運用実績ではありません。ファンドの将来の運用成果等を示唆あるいは保証するものではありません。すべて円ベース。シミュレーション結果は、

配当込み、米ドルベースのリターンを委託会社で円換算したものを使用しています。運用管理費用や取引コスト等は考慮していません。

2001年7月末から2020年11月末は、以下の資産ごとのシミュレーション結果を、債券50%、株式25%、REIT25%の割合で合成したシミュレーション値を使用しています。

債券:下記の先進国社債を70%、新興国国債を30%の割合で合成したシミュレーション値です。

<先進国社債>ICE BofA US Corporate Index(米ドル建て社債の代表的な指数)の構成銘柄を投資ユニバースとします。野村アセットマネジメントが独自に算出するESGスコアに基づき、環境や気候変動の評価が一定以下の発行体を投資ユニバースから除外し、残った発行体に等金額で投資すると仮定します。なお、一つの発行体が複数の債券を発行している場合は、各銘柄に等金額で投資すると仮定します。ESGスコアは、2020年3月以前は2020年3月のスコアを、2020年3月以降は月次で算出する各時点のスコアを活用し、以上により算出したリターンを使用しています。また、リバランスは月次で行ないます。

<新興国国債>J.P.Morgan EMBI Global Diversified Index(米ドル建て新興国国債の代表的な指数)の構成銘柄を投資ユニバースとします。野村アセットマネジメントが独自に算出するESGスコアに基づき、環境や政策持続性の評価が一定以下の国を投資ユニバースから除外し、残った国に等金額で投資すると仮定します。なお、一つの国が複数の債券を発行している場合は、各国別指数の構成比率に沿って投資すると仮定します。ESGスコアは、年次で算出、リバランスは年次で行ないます。2013年12月までは指数のリターンを使用し、2014年1月以降は以上により算出したリターンを使用しています。

株式: 2001年8月~2016年3月については、マザーファンドを運用するACIの類似の運用戦略である「ACIグローバル(除く米国)小型株式」の実績を使用し、2016年4月以降については、「ACIグローバル小型株式」の実績を使用しています。

REIT:2001年8月~2011年5月については、S&P先進国REIT指数のリターンを使用し、2011年6月以降については、マザーファンドを運用するACIの類似の運用戦略である「ACIグローバルREIT」の実績を使用しています。

各マザーファンドの設定日(2020年11月30日)以降は、各マザーファンドの月末時点の基準価額騰落率を月次リターンとして、先進国社債35%、新興国国債15%、株式25%、REIT25%の割合で合成した値を使用しています。

<当サイトで使用した指数について>

世界株式 :MSCIオール・カントリー・ワールド・インデックス(配当込み、米ドルベース)をもとに委託会社が独自に円換算したものです。

●「ICE BofA US Corporate Index SM/®」は、ICE Data Indices, LLCまたはその関連会社(「ICEデータ」)の登録商標です。

当ファンドは、ICEデータによって支持・推奨・販売・販売促進されるものではなく、また、ICEデータは当ファンドに関して一切の責任を負いません。

●J.P.Morgan EMBI Global Diversified Indexは、J.P.Morgan Securities LLCが公表しているインデックスであり、その著作権および知的財産権は同社に帰属します。

●MSCIオール・カントリー・ワールド・インデックスは、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。

また、MSCIは同指数の内容を変更する権利および公表を停止する権利を有しています。

●S&P先進国REIT指数は、スタンダード&プアーズ ファイナンシャル サービシーズ エル エル シーの所有する登録商標です。

当ファンドの投資リスクと費用等

- 当ファンドの投資リスクについては投資信託説明書(交付目論見書)記載の「投資リスク」をご覧ください。

- 当ファンドに係る費用等については投資信託説明書(交付目論見書)記載の「ファンドの費用・税金」をご覧ください。

請求目論見書などにつきましては、野村アセットマネジメントホームページをご覧ください。

お申込みに際してのご留意事項

- ファンドは元金が保証されているものではありません。

- ファンドに生じた利益および損失は、すべて受益者に帰属します。

- お申込みにあたっては、販売会社よりお渡しする投資信託説明書(交付目論見書)の内容を必ずご確認の上、ご自身でご判断ください。

- 当ファンドは、NISA(少額投資非課税制度)の「成長投資枠(特定非課税管理勘定)」の対象ですが、販売会社により取扱いが異なる場合があります。詳しくは、販売会社にお問い合わせください。

当サイトについて

- 当サイトは、ファンドのご紹介を目的として野村アセットマネジメントが作成したご参考情報です。

- 当サイトは、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- 当サイト中の記載内容、数値、図表等については、当サイト作成時のものであり、事前の連絡なしに変更されることがあります。

- 当サイト中のいかなる内容も将来の投資収益を示唆あるいは保証するものではありません。