事業を通じて社会価値と経済価値を共創していくASV※経営を磨き続ける味の素。2020年から好業績を続け、新たに「中期ASV経営 2030ロードマップ」を発表。過去には業績の変動性や計画未達が問題視された時期もあるが、経営改革を経た現在、目標達成力と、株式価値重視の経営が高い評価を得ている。改革は具体的に何を変えたのか、味の素株式会社の藤江太郎氏と野村アセットマネジメントの小池広靖が語り合いました。

※ASV(Ajinomoto Group Creating Shared Value)

小池 御社の株価を見れば、過去3年間素晴らしい成果を上げていることが一目瞭然ですが、長期視点で振り返ると、成長期と停滞期の繰り返しがありました。前回の停滞期は2016年からで、「グローバル食品企業トップ10クラス」を目指す中長期計画発表後、逆に成長率が鈍化し、経営体質の改善を求める意見もありました。弊社からも、執行担当と取締役を分離し、客観的な事業計画評価と、合理的な経営資源配分ができるガバナンス体制導入の検討を提言させていただきました。実際、その後取締役会の見直しが行われ、2021年6月から新ガバナンス体制となり、前後してROIC経営導入、アセットライト、DX推進が経営改革として発表されました。その後、業績は好調に推移し、株価は約3倍になりました。経営改革がパフォーマンス改善に貢献したとお考えですか。

藤江 2000年以降、業績は一進一退が続き、投資家の信頼を十分に得られていなかったと思います。ご提案をいただいた2019年当時は、PBR1倍割れも心配される状況で、危機感が高まりました。要因を議論した結果、最大の問題は、縦割り組織と仕事のタコつぼ化による企業風土の硬直化だと気付きました。

挑戦して失敗するよりは現状維持、上司には忖度すべき、と考えることは人間の本能的な思考の一つだと思います。答えがわかっている時代は縦割り組織で会社や組織の方針に従ってもらう方が効率的です。経営改革では、縦割り組織の良い面と弊害の両方を把握したうえで、お客さまの思いや社会の変化への適切な処方箋を用意し、対応できる組織を目指しています。その方が、製品やサービスの成功確率が上がると考えています。

小池 適切な処方箋とは、具体的にどのような取組みですか。

藤江 まずは「志」(パーパス)の明確化です。私たちは「アミノサイエンス®で、人・社会・地球のWell-beingに貢献する」という「志」を掲げ、浸透を図っています。各自の人生の「志」と会社の「志」の重なる部分がみつかれば、自ずと「志」への「熱意」が高まり働きがいも高まっていくと考えています。「志」に照らして正しいことであれば、自分の考えをいつでも、どこでも、誰にでも率直に話せるオープンな風土醸成につながります。

狙いはその先の自発的な行動です。弊社IRグループがよい事例です。IRグループがどんどん自発的な活動を進めてきた結果、IR活動は経営者の主張の場から、株主・投資家の皆様が聞きたいことを説明する場に変わり、より共感を得られるようになったと思います。こうした自発型の手挙げ文化をもっと定着させたいと考えています。

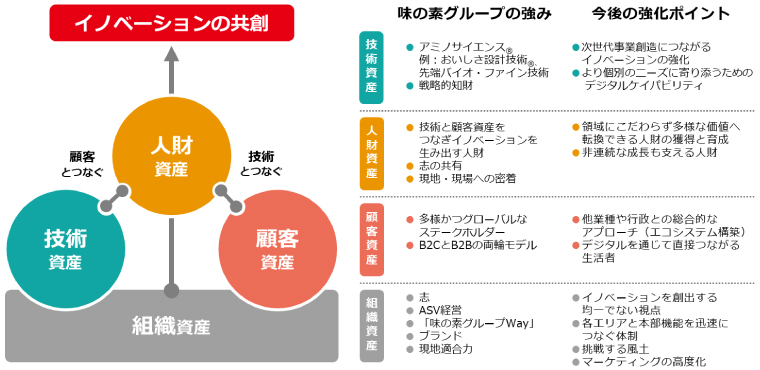

そのために、味の素グループが持っている技術、人財、顧客、組織といった無形の資産を明確にしました。これら資産を活用する多様なアイデアが数多く出ることにより、「志」を叶える新たなビジネスモデル、オペレーションの進化が生まれ、成長への原動力となる筈です。

小池 株価低迷が改革のきっかけということですが、以前から株価を意識した経営だったのでしょうか。

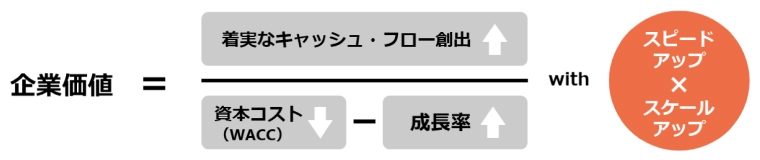

藤江 「株価は経営者の通信簿」という言葉は以前から社内にありました。但し、株価の決定メカニズムを十分に理解できていたとは言い難いです。2022年4月からの新体制以降、幹部研修を5回開催し、理解を深め、ポイントもつかめてきたと感じています。弊社では、分母が「資本コスト-成長率」、分子が「キャッシュ・フロー」という一般的な企業価値算定式に、「スピードアップ」と「スケールアップ」という独自の項を加え、数式の各要素を改善させるために何が必要かを考えるようになりました。

経営幹部だけではありません。2023年には、味の素従業員持ち株会加盟20社の従業員に単元株100株を支給することで、グループ社員の持ち株会加入率が3割から7割に上昇しました。企業価値向上への取組みが給与以外に、株価や配当として返ってくる好循環を実感できるよう、進めているところです。

小池 ガバナンス改革はどのような効果を発揮したのでしょうか。

藤江 指名委員会等設置会社になり、社外取締役が過半数を占めたことで、よい緊張感が生まれました。2023年には取締役会の実効性についても改めて明確に定めました。1つ目は大きな経営の方向性の決定。2つ目は執行の監督。3つ目が執行のリスクテイクの後押しで、これが一番大事だと思っています。

小池 社外取締役が経営のキャスティングボートを握ることに不安もあったと思いますが、決断に至った背景をお聞かせいただけますか。

藤江 味の素には優秀な人財が揃っており、主に内部の対応力で成長してきました。しかし、デジタル化の進展に伴い、社内人財だけでは対応が難しくなりました。そこでキャリア採用を積極化したのですが、特に外部からの幹部採用には強い抵抗感がありました。外部に頼らなくても自分たちで何とかできる、外部から言われたくない、という縦割り組織思考を変えられなかったのです。そこで、取締役会が経営の大きな方向性を決めるという機能も活用し、縦割り組織に横串の機能を持つDX推進委員会とCDO(Chief Digital Officer)を設置し社内変革を進めることにしました。

小池 指名委員会に求める役割をどうお考えでしょうか。

藤江 現在、執行役の役割を明文化する議論を進めています。とりわけ指名委員会でCEOのサクセッションプランを議論していくことも重要です。私は社長に就任した時点でCEOサクセッションプラン案を自ら作ったほうがよいと考え、自分で素案を書き上げ、指名委員会で議論を深めていただいています。具体的には、全体方針やCEOの人財要件に基づいて、次期CEO候補者を2グループ選定する計画です。1つは3年以内にCEOが替わる場合の候補者、もう1つは4年目以降に替わる場合の候補者です。候補者の強みや経験を「見える化」し、意図的に修羅場も経験してもらいながら、襷を渡すに相応しい候補者を指名委員会で選んでいくというものです。非常に難しいですが、重要な取組みだと感じています。

小池 事業についてもお聞きします。アミノサイエンス®を中心に事業を展開してきましたが、今後の成長ドライバーは何になりますか。

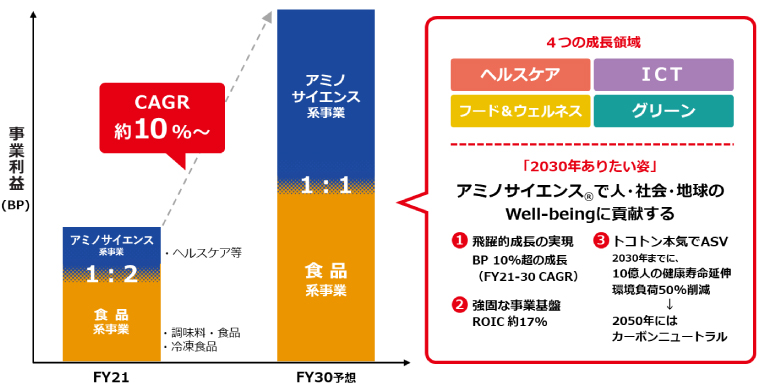

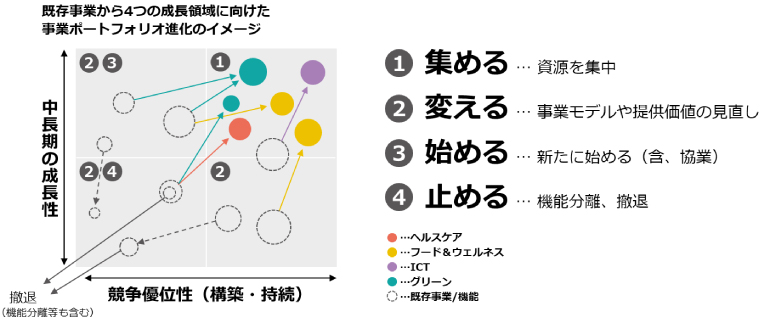

藤江 既存事業で年率5%のオーガニック成長は十分達成できると考えていますが、2050年を見据え、味の素グループの強みを活かせる分野について若手を交えて議論を進め、「ヘルスケア」「フード&ウェルネス」「ICT」「グリーン」の4つを戦略的な成長分野と定めました。そこに人財や資金を集中して投下していきます。

合言葉は「エベレストを目指そう」です。富士山であれば少しトレーニングを積めば条件の良い季節には登れますが、エベレストは違います。道具を揃え、資金を集め、チームを作り、トレーニングを繰り返すといった長期的なロードマップが必要です。

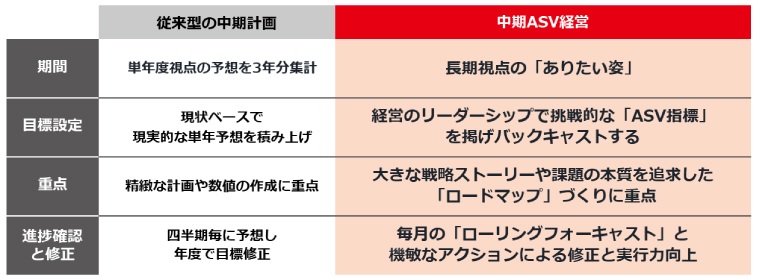

経営環境は必ず変わるのに、3カ年計画を精緻に作り込んでいては成長の妨げになると海外現地法人の社長を務めていたときに実感し、3カ年計画の作成はやめました。変化の激しい時代ですので、過剰な計画主義を捨て、エベレストを目指して実行力を磨き込む経営へと変革をしていく「中期ASV経営 2030ロードマップ」を発表しました。

小池 2050年に向かう戦略に期待する一方、投資家としては、進捗を確認できるKPI目標も欲しいところです。

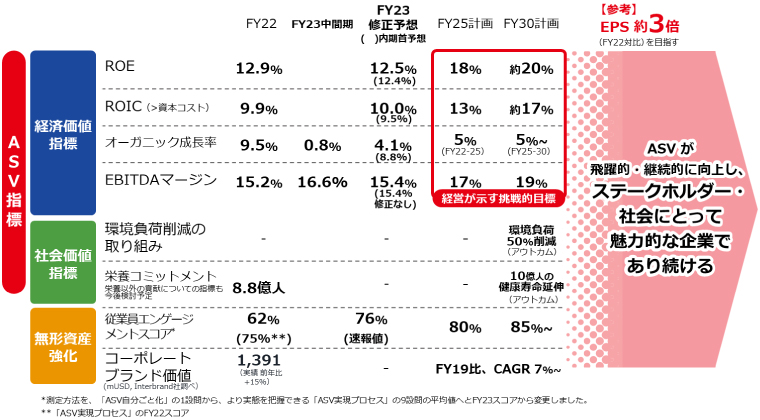

藤江 2030ロードマップの中で、経済価値指標と社会価値指標から成るASV指標を設け、2030年度の目標だけでなく、単年度や中期のマイルストーンもお伝えをしています。2030年度にはROIC(投下資本利益率)約17%、ROE(自己資本利益率)約20%を達成するのが目標です。EPS(1株当たり純利益)は2022年度対比で3倍にする計画としています。これからは、投資家の方々に目標達成を信頼していただけるように努めます。

小池 成長戦略推進の一方で、事業ポートフォリオの見直しも課題になると思います。例えば、冷凍食品事業は相対的に資本効率が低いようです。事業ポートフォリオの管理にはどのような方針をお持ちですか。

藤江 改革当初のアセットライト計画は9割以上完了しましたが、事業ポートフォリオの見直しに終わりはありません。事業の評価基準も変更しました。以前は縦軸を成長性、横軸を効率性にしていましたが、現在は縦軸を中長期の成長性、横軸を競争優位性にしています。いずれも低い事業は、ステージゲート管理を徹底します。

グローバルに複数の事業を展開しているので、常にどこかで困難を抱えます。それに対して3段階で対応します。まず1つ目は当該法人、次に地域本部、最後に経営会議レベルで要注視事業に認定し本社が対応をしていきます。北米の冷凍食品事業はコロナの影響により一時赤字に陥りましたが、経営会議レベルで要注視事業に認定して立て直しをサポートし、現在状況が大きく改善中です。

もう1つ、TDC(Total Delivered Cost)まで加味した業績管理を月次で可視化しています。自分たちの努力が数字に表れ、評価されるのはとても嬉しいものです。更に報酬にも反映すると好循環が生まれ、改善が加速します。

小池 事業ポートフォリオの強化には、エリア展開やM&A活用も重要です。それぞれの基本方針を伺えますか。

藤江 エリア展開も中長期の成長性と競争優位性が基準です。味の素は東南アジアや南米に強みを持ちます。この地域ではフロンティア開拓のためのアセットライト経営の型ができつつあり、ラオス、バングラデシュ、カンボジアでは小規模な法人でも利益を出せるようになりました。収益性を維持しながら規模を拡大する型を確立し、横展開していきたいと思います。

食品事業のM&Aは以前失敗が重なりました。過去の失敗と、他社の優れた手法に学ぶことで、問題点は大きく2つだと気付きました。1つは、決める人とやる人が違っていたということ。もう1つは、前のめりになって事前の検証が不十分であったということです。今後は、双方の競争優位性をしっかり分析し、シナジーを見極めて、お互いの理解を前提に判断していきます。

小池 御社はコストアップに伴う価格改定を継続されています。日本には、値上げや賃上げに消極的な企業が多く、海外投資家にネガティブに捉えられがちです。御社の基本スタンスを伺えますか。

藤江 フィリピンの現地法人で社長を務めているときに失敗したことがあります。物価上昇の中、値上げを我慢して事態の好転を待った結果、値上げのタイミングを逸し、業績回復に苦労しました。値上げは、大きな波に初めから乗っていく必要があります。波が終わったら次の波を待たないといけません。経営トップがはっきりと「上げる」と言うことも必要です。値決めは経営そのものなのです。

価値に相応しい価格と、適度な値上げと賃上げの好循環が、社会にとって大事だと思います。賃上げは定期昇給と消費者物価指数(プラス)がスタート地点で、企業業績に応じてベースアップをどれだけ積み上げることができるか、これは世界の常識です。日本も適度な物価上昇と賃上げの好循環に入っていけるよう弊社も尽力していきたいと思います。

小池 最後に日本の資本市場の活性化のためにも、PBR3倍超の企業の経営者として、更に上を目指す志を聞かせてください。

藤江 グローバルにおける食品トップ企業は、弊社のPBRの数倍をあげている企業が多く、差がまだあります。この差を埋めるには、弊社の企業価値の算定式(図:企業価値の算定式を参照) に基づく取組みが重要です。とりわけ期待成長率を高めることが必要です。その原動力が人財資産であり、全員がASVをベースにした「志」への「熱意」を高めているところです。

小池 力強いメッセージをいただき、ありがとうございます。本日はキャピタルマーケットリテラシーのお手本を感じさせていただきました。ESG経営のベストプラクティスとしてご紹介させていただこうと思います。

藤江 こちらこそ大変よい機会をいただきまして、ありがとうございました。

この記事は、投資勧誘を目的としたものではなく、特定の銘柄の売買などの推奨や価格などの上昇または下落を示唆するものではありません。

(掲載日:2023年12月25日)