ESGが象徴するように、人材や知的財産、社会との関わりといった非財務資本に光を当て企業価値向上を図る取組みが企業と投資家で加速している。ただ、非財務資本を定量的に示すことは難しく、課題が残る。ESGと企業価値とを結ぶ「柳モデル」を確立した早稲田大学大学院 客員教授 柳良平氏と野村アセットマネジメントの小池広靖が、日本企業の潜在的価値を顕在化するための条件について語り合いました。

柳 良平 氏

早稲田大学大学院 会計研究科 客員教授

エーザイ株式会社 シニアアドバイザー(元専務執行役 CFO)

M&Gインベストメンツジャパン株式会社、アビームコンサルティング株式会社において財務コンサル・エンゲージメントにも従事。

小池 機関投資家としてエンゲージメントをしっかり行うことが日本の株式市場を活性化させるためにも大切だと考え、多くのCEOへのインタビューを重ねてきました。今回はエーザイ株式会社(以下、エーザイ)の元CFOであり、アカデミアでも企業の潜在的価値の解明を続けてこられた柳先生に、大所高所からご意見をいただきたいと思っています。

海外投資家と議論すると、日本企業に対する理解が不十分なことが日本株が長らく割安な水準にある一因なのではないかと感じます。昨今では資本コストを上回る資本収益性を達成できていない、あるいは株価がPBR(株価純資産倍率)1倍を割れている企業に対して具体的な改善策の開示を求める市場の声もありますが、柳先生はPBR 1倍割れの原因としてどのような問題があるとお考えでしょうか。

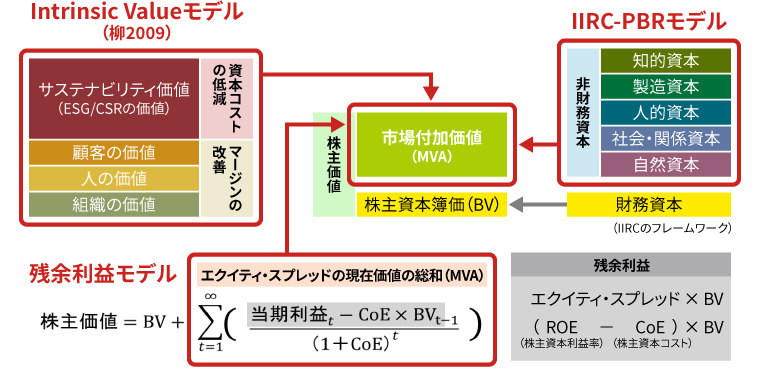

柳 言語や地理的、文化的な障壁で海外投資家に日本企業の潜在的価値が十分伝わっていないという側面もありますが、本源的な問題は3つあると思います。1つ目は過剰資本ゆえにROEが低い会社が多いことで、これは自社株買いのような株主還元策によって比較的短期に改善できます。2つ目にもう少し改革に時間がかかる課題としては、研究開発投資、事業の選択と集中によるコングロマリットディスカウントの解消等が挙げられます。そして3つ目、これが最も長期的な観点になりますが、ESGや非財務資本の定量化ができていないということです。私はESGの価値は市場付加価値としてPBR 1倍以上の部分に反映されるという仮説から「柳モデル」を提唱しています。日本企業こそESGや非財務資本の定量化とその開示により、価値が見直される余地が大きいと考えています。ただし、そもそもPBR 1倍は目線が低すぎで、日本の国力からすれば先進国平均並みのPBR 2倍以上はあって然るべきです。このような高い目線で企業ごとに本質的な議論をする必要があります。

小池 柳モデルの実証として、エーザイの事例で1企業のESGがPBRに及ぼす遅延浸透効果を重回帰分析されていますね。そこからどのような経緯で、ハーバード・ビジネス・スクール(以下、HBS)が主導するインパクト会計イニシアチブ(以下、IWAI)に関わるようになったのでしょうか。

柳 人を介してHBSの教授を紹介され、IWAIでの共同研究を持ち掛けられました。柳モデルは複雑で企業のインサイダー情報も必要なため多くの企業に広めるのは難しいのですが、HBSのIWAIは、ESGがもたらす様々な種類の社会的インパクトを勘案して従来の会計情報に調整を加える簡便法を提唱しているため、汎用化しやすいメリットがあります。

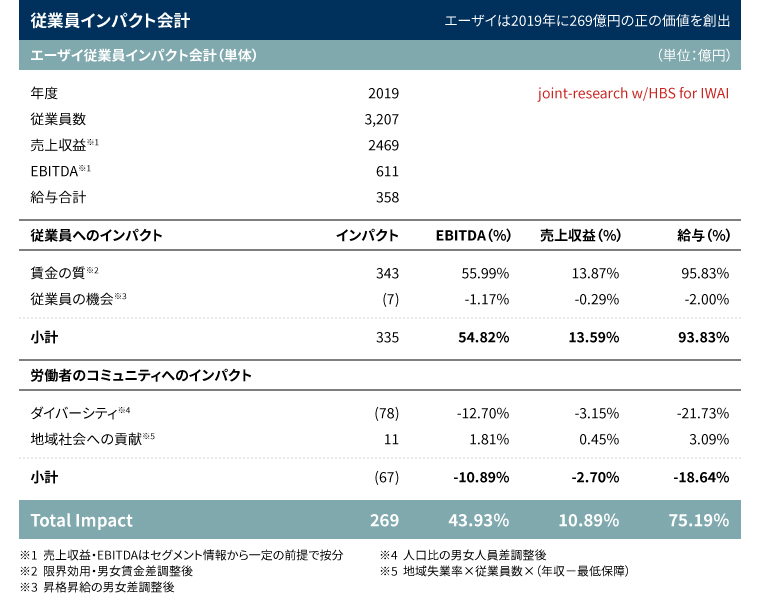

小池 HBSの認める日本第一号のIWAIのケースとして、エーザイの従業員インパクト会計、すなわち雇用インパクト会計を算出されています。概要を教えて頂けますか。

柳 会計上、人件費は利益を減らすものですが、エーザイの事例で実証したように人への投資は例えば5年後のPBR向上につながるのでIWAIではこれを費用でなく価値(社会的インパクト)と考えます。そこでIWAIのフォーマットに則りエーザイ単体の給与総額(358億円)に賃金の限界効用、男女賃金差、昇進昇給の差、雇用人数の男女比、多様性、地域社会への貢献を加減し「正の社会的インパクト創出」として算出しました。

小池 こうして定量化するとインパクトが可視化できますね。上場会社は2023年3月期決算の有価証券報告書から人的資本に関する情報開示が義務化されますが、これにより多くの会社で雇用インパクト会計が可能になるでしょうか。

柳 有価証券報告書の人的資本情報の開示が進めば、これに近いものは簡便法で計算できると思いますが、HBSの基準を満たすレベルのものは難しいでしょう。精緻に計算したい企業はコンサルティングファーム等と共同研究をするのがよいのではないでしょうか。

小池 HBS水準の精緻なものでないと意味がないというわけではなく、簡便法であっても人材に対する経営者のマインドが変わるきっかけになると期待したいですね。

柳 おっしゃる通りです。数字をもって経営者と投資家が共通認識を持つことに意味があります。また、運用機関も簡便法で計算することで時系列比較、他社比較ができるようになります。

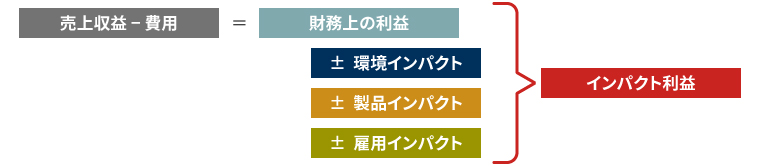

小池 定量化することだけでなく、日本企業がこうした概念を持ち始めるきっかけとなるところにインパクト会計の大きな意義を感じます。インパクト会計は環境、製品、雇用の3つがあると思いますが、エーザイの事例では雇用インパクトに加えて製品インパクトも計測されていますね。

柳 インパクト会計のうち環境と雇用は一定程度画一されたフォーマットで算出できます。一方、製品インパクトは特殊で会社、業種によっても対象製品の選定や算出方法が異なります。そこで大事なことは、パーパスとマテリアリティに沿ったものかということです。マテリアリティに合致する製品でインパクト会計を算出し、パーパスに照らし合わせて議論することに意義があります。

小池 企業が恣意的に製品を選ぶことも考えられますか?

柳 そこは注意すべき点です。エーザイ以外の事例を見ていても、パーパスやマテリアリティに沿って重要製品を選定している会社もあれば、それほど優先度が高くない製品を選んでいる場合もあります。

小池 そこは投資家側がきちんと咀嚼して、エンゲージメントの中でフィードバックしないといけないですね。

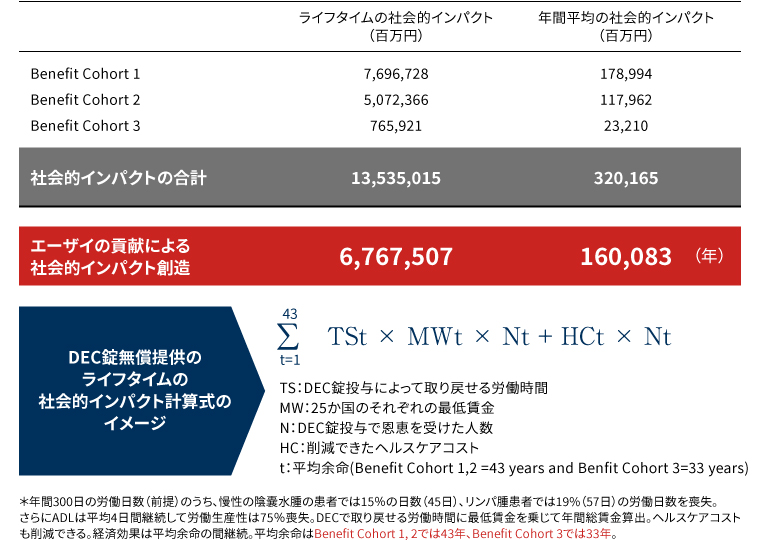

柳 はい、エーザイの製品インパクト会計でリンパ系フィラリア症治療薬のDEC錠を取り上げたのは「医薬品アクセス向上への取組み」というマテリアリティに合致しているからです。先般米国で迅速承認を取得したアルツハイマー病治療薬レケンビ(一般名レカネマブ)の薬価設定にもインパクト会計の考え方が応用されています。

小池 企業がパーパスやマテリアリティを明示したうえでインパクト会計を採用することで、企業価値向上につながる流れが生まれそうですね。

柳 それには企業価値=財務的価値のみから企業価値=財務的価値+非財務的価値(インパクト価値)へと、企業価値評価のパラダイムシフトが必要です。

小池 パラダイムシフトの入り口にいる実感はありますが、企業や投資家がまだ消化しきれていないようにも感じます。

柳 企業側にも課題はあり、開示の整備が必要です。開示情報には国際サステナビリティ基準審議会(ISSB)の今後の基準に則ったものだけでなく、企業の個性が表れる自由演技の項目もあると思います。いずれにしても一定の質が担保されていないと時系列比較、同業他社比較ができないので、論文にすること、少なくとも計算根拠は開示すべきです。一方、企業のこうした努力が報われるには長期投資家がこれを評価し、投資判断に組み入れる行動変容が欠かせません。非財務的価値、インパクト会計を織り込んで統計的有意差を訴求できる投資モデルを作れるかというチャレンジに加え、個別企業とのエンゲージメントの場ではインパクト会計という定量データをもとに議論することで、より対話を深められるのかが重要なことです。

小池 弊社でも企業と積極的に対話をすることで企業価値を向上させ日本株の魅力を高めたいとの思いから、エンゲージメントを強化しております。アナリストを中心とした対話はもとより、1年ほど前より私が直接企業のトップと対談する機会も数多く頂いております。

柳 私は投資家のエンゲージメントが日本企業を変える最後の希望だと思っています。企業はトップマネジメントのコミットメントで大きく変わりますので、担当アナリストのエンゲージメントも必要ですが、やはりトップ対トップの対話も重要です。

小池 運用会社に求めるエンゲージメント姿勢やテーマがありましたらお聞かせ下さい。

柳 先ほども申し上げましたが、財務的価値だけでなく非財務的価値も織り込んだ高度な企業価値算出とそれを活用したエンゲージメントをお願いします。また、人的資本や環境対策などへの投資は長期的には企業価値にプラスに効くものの、短期的な会計上の利益やキャッシュフローにはマイナス要因となるので、長期の時間軸を持つ強固なスタンスも必要です。また、企業と議論する際に留意したいのは、定量化、数値化することです。企業のトップマネジメントに近くなるほど定性的なコメントが多くなりがちですが、数字がないと企業価値に織り込めないので、できるだけ定量的なアプローチが望ましいと思います。

小池 機関投資家が市場活性化の旗振り役となるべきだという思いからエンゲージメントしているのですが、現状の日本のエンゲージメントの枠組みにはやりにくさも感じています。

柳 「エンゲージメント」という言葉は一般的に「対話」と日本語訳されますが、個人的には「企業価値を高めるための株主の関与」であり、友好的な対話だけでなく時には議決権行使や敵対的買収も含まれると考えております。おっしゃるように事業構造の変革に投資家がどこまで踏み込めるかなど難しい面もありますが、申し上げたいのは真剣勝負で企業の本質的価値に関する深い議論をすること、そこには非財務的価値やインパクト会計が一助となるということです。

小池 ありがとうございます。最後にご自身の経験も踏まえ日本企業のCFO職やマネジメントに期待することや提言を聞かせてください。

柳 CFOは企業価値を維持担保する責任と向上させる責任があります。財務だけでなく非財務についても定量化しCFOが語れるようになれば、PBR 2倍越えも実現できると思っています。意欲あるCFOと知見の高い投資家のエンゲージメントが、その鍵になるはずです。小池さんにも、ぜひ頑張っていただきたいです。

小池 頑張ります。今日はたいへん勉強になりました。日本株市場が盛り上がっていくよう、引き続き、ご指導をお願いします。

(参考文献)

柳良平(2021). 「従業員インパクト会計の統合報告書での開示」. 月刊資本市場No. 433

柳良平、デビッド・フリーバーグ(2022). 「顧みられない熱帯病治療薬 無償配布のESG会計」. 月刊資本市場No. 445

Yanagi, R. 2018. Integrating NONFINANCIALS to Create Value. Strategic Finance (IMA)

この記事は、投資勧誘を目的としたものではなく、特定の銘柄の売買などの推奨や価格などの上昇または下落を示唆するものではありません。

(掲載日:2023年5月19日)