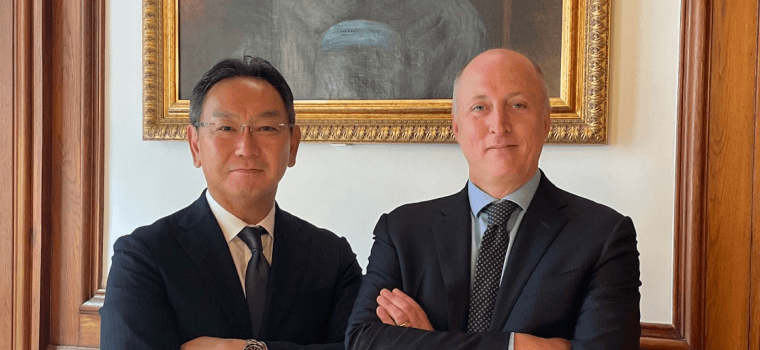

欧州を本拠とする世界有数の金融グループ、BNP Paribasグループの資産運用会社、BNP Paribas Asset Management。資産運用業界を取り巻く環境は、ESGの重要性の高まりとサステナビリティに向けた課題、新しいテクノロジーや働き方の登場、プライベートアセット領域でのビジネス機会の拡大や、多様性の追求と同時に企業文化を確立する必要性の増大まで、大きく変化をしています。これらの重要なテーマについて、BNP Paribas Asset Managementのサンドロ・ピエリ氏と野村アセットマネジメントの小池広靖の両CEOが語り合いました。

小池 サステナブル投資が世界的なトレンドとなる中で、投資判断の際、従来用いられていた「財務情報」に加えて、環境や社会問題への対応など企業のESG(環境・社会・企業統治)に関する活動を「非財務情報」として組み入れ、総合的に企業を評価することが求められるようになっています。特に、カーボンネットゼロの実現に向けて、間接的なサポートが可能な運用を求めるお客様が増えています。パリ協定の実現のために我々がどのような投資行動をとっているか、より一層の関心が寄せられています。このような環境下、ESGを組み込んだ運用フレームワークの構築に関して、特に投資の結果をより目に見える形で投資家に開示する取組みについて、ご意見を伺いたいと思います。

ピエリ おっしゃる通り、我々の取組みを公表していくことは重要な課題と認識しています。ESGを実感していただく一つの方法は、2050年までにネット・ゼロ・エミッションを達成するために投資先企業が実際にどのような取組みを行っているか、その実態を可視化することです。これにより、ESGをより身近に感じていただけると考えています。BNP Paribas Asset Managementでは2年前から、「サステナビリティレポート 」にて、さまざまな取組みを紹介しています。

小池 少し見方を変えたいと思います。一部の金融機関などから、ロシアとウクライナの対立がESGアジェンダ(持続可能な社会の実現に向けた取組み)を遅らせているという声が出ていますが、どのように考えていらっしゃいますか。

ピエリ 私はこの考えには反対です。なぜなら、ロシアとウクライナの対立により、化石燃料への依存が当初考えられていたよりもはるかに大きな問題であることを世界が認識した、と考えているからです。ロシアとウクライナの対立は、エネルギーが枯渇する中、来る冬にどのように対処するかという短期的な問題をもたらすとともに、エネルギー依存を減らす必要性についての議論を加速させたとも考えています。資金、資源、規制の枠組みの各側面でESGに対する政府からのサポートは今後も拡大していくと予想しています。

一方で財務的なプレッシャーからか、ESGへの取組みが遅れている企業もあります。こういった企業については積極的に関与をしていきたいと考えています。私たちは、この変革をリードする絶好のタイミングであると信じており、その考えに沿って運用を行ってまいります。

小池 私も同じように考えています。今回の危機は、多くの国にとって化石燃料への依存について、一層真剣に対処するきっかけになったと思います。

欧州といえば、EUのESGに関連する規制に対するお考えを教えていただけますか。英国はEU離脱後、独自の枠組みを模索しているようにも見えます。

ピエリ EUのESG規制に関する問題は、ビジネスの大部分がヨーロッパにあるBNP Paribas Asset Managementにとって、非常に重要な課題の一つです。ヨーロッパのサステナビリティに関する規制は、完璧とは言えませんが、世界をリードしていると考えています。

ご指摘いただいた二点目についてですが、現状、規制の基準は各地でばらつきがあり、しばらくは欧州全体でどのように落ち着くのか様子を見たいと考えています。我々は公平な競争環境をもたらす規制、フレームワークを期待しており、明確な基準のもとで、それに対応すべく、会社のインフラを構築したいと考えています。

アジアでも規制の標準化が議論されており、シンガポールは自国の仕組みをアジアのスタンダードに位置づけようとしています。UCITSに関する規制がヨーロッパのオープンエンド型ファンドの主要な規制として始まり、やがてアジアやラテンアメリカの一部にまで重要な基準として普及したのと同様に、ESGに関する基準についても中期的には収斂するだろうと考えています。しばらくはそれぞれの国がそれぞれの枠組みを作ると思いますが、多少時間をかけつつも最終的には似たような規制へと歩み寄るでしょう。

小池 確かに、日本は欧州とは全く異なるアプローチをとっています。日本では、ESGに関して法律で定めるのではなく、コーポレートガバナンス・コードを通じてESGを“考慮”するように促しています。コーポレートガバナンス・コードには強制力がないため、市場改革にはさらに時間がかかると見られています。一方、米国に目を向けると、規制当局は将来に向けてガイドラインを作成している最中であり、大手資産運用会社はすでにその期待に応えようとしています。お客様に最高品質のESGプロダクトを提供するためには、日本は世界のESG規制動向に合わせる必要があると考えています。

ピエリ 業界として政策立案者、規制当局や世論に積極的に関与することは、さまざまな全てのステークホルダーに有益な規制を形成するために重要だと考えています。サステナビリティへの移行は、現実的には“茶色”から“緑色”への投資資金のシフトを意味します。これは、大きな問題であり、取組みも複雑となるため、簡単には達成し得ません。

小池 まったくその通りです。“茶色”の企業への投資から完全に手を引くべきだと考える投資家もいますが、我々は移行を促していくアプローチが有用だと考えています。野村アセットマネジメントでは投資先企業の理解に努め、企業評価のための新しい基準を作り、企業の変革を促しています。例えば、カーボンプライシングやGHG(温室効果ガス)吸収への取組みを考慮した企業評価プロセスを開発しています。これらのアプローチは、規制当局と企業の両方から注目を集めています。

ピエリ 同感です。金融仲介業者、資産運用業者、銀行、規制当局、政策立案者、そして社会全体で、誰もが果たすべき役割を持っています。様々な役割の方が、規制に関する議論にごく初期段階から関わることで、複雑さやニュアンスがきちんと伝わるような規制となるように関与することができると考えています。

ヨーロッパでは、さまざまな形で規制が収斂してきました。地域に即した規制は資本配分のシフトを促進する側面がある一方で、地域間では規制アプローチの違いからくる不整合が生じます。貴社はヨーロッパが歩んだ歴史を学べる有利な位置にいると同時に、すべてのステークホルダーと連携しつつ規制が発展するよう促す責任も負っていると理解しています。

小池 前述したように、規制を発展させる際には、すべての利害関係者を巻き込んだ協調プロセスが重要です。しかし、規制が施行される段階になると、多くの課題が顕在化します。例えば、ESGの「E」について、カーボンニュートラル、ネットゼロ、気候変動などの状況を“見える化”を行うことは容易ですが、生物多様性や人権のような社会課題「S」の状態を同様に“見える化”を行うことはかなり困難です。

ピエリ この問題について、BNP Paribas Asset Managementは3年前にグローバルサステナビリティ戦略を策定した際に取り組みました。「E」、「S」、「G」の中には、取り組むべき多くのテーマがありますが、我々は戦略の一環として、エネルギー(Energy)、環境(Environment)、平等(Equality)という3つのEに焦点を絞ることにしました。

3つのEのうち、エネルギーと環境は明らかに「E」の一部であるのに対し、平等は「S」の一部と考えられます。現実には、「E」と「S」とは簡単に切り分けられるものではないと考えています。我々が“Just transition(公正な移行)”と名付けた考え方の下では、例えば、エネルギー源の移行を考える際に「S」についても同時に考慮する必要がある、としています。

小池 アジアでは、ただ単に「Transition(移行)」というシンプルな言葉をよく目にします。しかし、ピエリさんが述べた「公正な」という点は非常に重要だと思います。

ピエリ 「E」、「S」、「G」を別々に見るべきという考え方もありますが、BNP Paribas Asset Managementでは、それらは相互に複雑に関連していて、一体として捉える必要があると考えています。「E」は多くのプレイヤーが参入し、多大な労力を投入している領域であることは明らかですが、「S」はまだそれほど多くの取組みがみられていない分野です。「S」に関連した商品もまだそう多くはありません。しかし、我々はこの「S」は今後成長していく分野であり、ポテンシャルもあると考えています。我々が直近設定したプロダクトには、ソーシャルボンドファンド、サステナブル・クライメート・トランジションボンド、そしてアジアでは平等をテーマにしたインクルーシブ成長株式ファンドなど「S」に関連しているものも挙げられます。

また、国連SDGsの視点でこれらのテーマを見ると、「E」であれ「S」であれ、一つのテーマがいかに多くのSDGsに結び付いているか明白です。SDGsを通してみると、「E」、「S」、「G」が実際にどのようにつながっているか見て取れます。

数ヶ月前に我々はMatterというデンマークのフィンテック企業との提携を発表したことについて関心をお持ちかもしれませんが、私たちは、提携を通じて、最先端と自負するSDGモデルを共同開発しました。これにより、あらゆる収益の源泉や様々な課題を、それぞれSDGsと紐づけることができます。この技術により、企業が目指しているSDGsと収益源の整合性を確認することができます。そして、サステナビリティの分析に関して、新たな手段にもなりうるだろうと想定しています。

小池 ご指摘の通り、「E」、「S」、「G」の3つは密接に結びついていると思います。我々、社会的な文脈でこれらの要素をつなぐことが非常に重要だと感じています。

日本の社会課題の多くは特に地方で顕著であり、投資が最も必要とされているところに資金が流れにくいのが現状です。あらゆる環境・社会課題を解決するための良い循環を生み出すには、持続的な投資の好循環の創出が必要です。そこで当社は、都市部から地方への資金還流を促進するために、寄附スキームを作りました。ESGファンドの信託報酬の一部を経済活性化のため各道府県へ寄附することで、これらの社会課題解決に貢献しようと考えています。責任投資の一環として、多くの地方銀行様にこのESGバランスファンドを販売いただいております。これらの地方銀行様が基盤とする道府県では、経済の活性化が大きな課題となっています。我々は日本特有の構造的問題の解決を目指しており、地方の抱える課題の解決に寄与したい、そして変化につながる資本の再配分をもたらしたいと考えています。

話は変わりますが、以前、技術、サステナビリティ、人口動態の変化が創造的破壊(Disruption)をもたらしうると述べていらっしゃいました。これについて詳しく教えてください。

ピエリ これは、将来の方針を検討する際に用いる考え方です。私たちは今まさに、多くの混乱を伴う、極めて前例のない時代に生きています。

第一の破壊者(disruptors)はサステナビリティです。ネットゼロの実現のために、現在から2050年までの間に、年間3兆5000億ドルもの追加投資が必要です。これは世界の企業利益の約50%を占めることになります。これはおそらく過去60年間で最大の資本配分の変化であり、確実に企業財務や収益に対して影響を与えるでしょう。その中で、勝者と敗者が生まれるでしょう。サステナブルな社会への移行に参画できない多くの企業は、財務面においてリスクを抱えることになります。最も重要なのは、この背景をしっかりと理解することです。移行に向けた活動とエンゲージメント活動がサステナビリティ実現の鍵となるでしょう。

二つ目のテクノロジーについては非常にシンプルです。データ、AI、デジタル技術の利用が増えるにつれて、販売サイドにも影響が出てくるでしょう。お客様のためにデジタル体験をどのように作り出すか、効率的なデジタル体験を生み出すだけでなく、その運用を効率化することも重要です。

第三の破壊者は人口動態です。先進国では高齢化が進展しており、成長著しい新興国の人口動態とは乖離が生じています。新興国では中産階級が急増しており、同時にミレニアル世代の台頭も進んでいます。

そして最後に、最近多くの変化を引き起こしている地政学的リスクが挙げられます。

小池 そうですね、高齢化は昔から日本の象徴的な問題の一つですが、実際には、ご指摘のように、すべての先進国が取り組まなければならない問題です。

ピエリ これらの破壊者の興味深い点は、それぞれが独立して多大な影響力を持つと同時に、それぞれに対照的でもあることです。「公正な移行」を達成するためにはサステナビリティと人口動態の両側面をしっかりと考慮し、適切に実現する方法を考えなければなりません。例えば、新興国への影響を考えずに、ネットゼロ社会への移行を考えてはいけません。テクノロジーも同様です。ミレニアル世代が占める割合が増加していることで、お客様とのやり取りはますますデジタル化していくこととなるでしょう。

また、地政学的に不安定な動きも出てきています。現在進行中のウクライナ・ロシア危機は非常にわかりやすい問題ですが、私たちはすでに地政学的な不安定性の種を各地にみているかもしれません。これはサプライチェーンの混乱、従来のオフショアモデルの終了(ニアショアリングやフレンドショアリング)を通じて、ビジネスコストに影響を及ぼします。インフレ率は、グローバル化によって過去15年から20年の間押し下げられてきました。私は、今後のグローバル化はこれまでとは異なり、新たな分断を生むと考えています。これら4つの破壊者の動向を注視することは、ビジネスへの影響を理解する上で非常に重要になります。

私は、積極的・能動的な経営が求められている時期であると確信しています。このように市場環境が大きく変化する中で勝者と敗者が現れます。結果として、優れたアクティブポートフォリオマネージャーがその手腕を発揮できるタイミングであるとも考えています。BNP Paribas Asset Managementはそう確信しています。

小池 今のような混乱期こそサステナブル投資が求められているとも言えます。社会的責任、ESG、インパクト投資の流れの中で、資産運用は金融業界に影響を与えるだけではなく、社会全体に与える影響も大きいです。

ピエリ これは進化だと思います。私たちは、財務的な要素だけで判断するのではなく、多様なステークホルダーへの考慮も運用に取り入れる段階へと移行しました。今、資産運用は社会的に非常に重要な役割を担っており、顧客の利益、従業員の利益、株主の利益、そして社会全体間の適切なバランスを生み出すことが求められています。今後どうなるかはわかりませんが、社会的な要素に配慮することが大切だと思います。社会が大きくなるほどその影響は増すでしょう。これが、サステナビリティの視点が極めて重要になると考える理由です。今後のビジネスのあり方において中核のプロセスとなっていくでしょう。

小池 技術は雇用を奪うと言われることもありますが、経済成長を実現することは非常に重要です。こうした不確実な時代の中で、従来の労働慣習が効果的でなくなり、企業価値向上の実現に向けた人材への投資の重要性が改めて認識されるようになりました。これにより、デジタルトランスフォーメーション、つまりテクノロジーを使って新しい可能性を切り開くことに注目が集まりました。テクノロジーと人間はどのように相互作用し共存していくと思いますか?

ピエリ 私たちのビジネスにおいて、優れたポートフォリオマネージャーの必要性がなくなることはないと考えています。これは、過去に経験したパターンをあてはめにくい現在において、特に言えると思います。テクノロジー、データ、機械は、一定のパターンを検出するのにとても優れていると思います。しかし、連続性のない相場環境においては、機械はおそらく人間と同じレベルにはなりえないでしょう。人間と機械の相互作用こそが、この業界で成功する鍵となるでしょう。例えば、機械学習は私たちにとって重要な技術の一つであり、おそらく人間と機械の相互作用の最も良い例の1つといえると思います。

小池 コロナ禍以降、働き方も変化しています。これらの新たな課題に対応し、企業にとっても従業員にとっても在宅勤務をしやすくするためには、テクノロジーが不可欠です。

ピエリ テクノロジーは私たちの生活を向上させます。それを踏まえると、技術と人間とを二項対立でとらえずに済むと思います。テクノロジーは私たちの生活を向上させるものという前提を忘れず、私たちが抱える問題すべての解決策として利用すればよいのです。テクノロジーは、企業に対しても、個人に対しても有用なサポーターなのです。

小池 リモートワークを促進するためのソリューションを取り入れても、対面での交流の重要性を見失わないことが重要です。日本では今でも対面のコンサルティングを行っています。これは日本のビジネス文化において重要であり、日本のお客様相手にビジネスを行う上での鍵となります。

ピエリ 対面での交流は私たちにとっても重要です。コーヒーメーカーの前で行う同僚との雑談に取って代わるものはありません。私はこれを仕事の「創造的な部分」と呼んでいます。この「創造的な部分」を私たちは大切にし続けるべきです。新しいアイディアや発想は、人々が一緒に時間を過ごすことで生まれるものであり、デジタル上でのコミュニケーションで「創造的な部分」を置き換えることはできません。実際、我々はコロナ禍における行動制限を徐々に解除し、世界各地から200人のシニアメンバーを集めてリーダーシップオフサイトミーティングを開催しました。みんな一緒に過ごすことができてとても幸せで、得難い経験となったと考えています。ここでの教訓は、ハイブリッドモードに入る必要があるということだと思います。テクノロジーは重要であり、クライアントとの交流という点でますます重要になっていますが、社会的な絆を作るという古いモデルは依然として非常に重要です。少なくとも私たちがここでやろうとしていることはそういったことです。

小池 プライベートアセットビジネスがBNP Paribas Asset Managementにおいて重要だとおっしゃっていましたね。野村アセットマネジメントでは、世界中のプライベートアセット運用会社を厳選し、日本のお客様に紹介しております。2022年9月現在、1兆6000億円のコミットメントがあり、うち47%がプライベートエクイティ、40%がインフラ投資です。また、2022年4月には、日本で初めて未上場の米国REIT(不動産投資信託)を投資対象とする私募投資信託の運用を開始しました。

2022年5月には、世界第2位の森林アセットマネジメント事業者であるニューフォレストPty Limitedへの出資を決め、プライベートリアルアセットビジネスの拡大に一歩踏み出しました。

このように野村アセットマネジメントは、日本国内のプライベートアセット分野でのプロダクト展開を進めています。BNP Paribas Asset Managementのプライベートのプロダクトについて詳しく教えてください。公募投資信託に加えて、プライベートプロダクトの領域をどのように発展させていますか。

ピエリ プライベート領域は我々が時間をかけて構築してきた重要なプロダクトイニシアティブです。当面の焦点は主にプライベート・デットです。私たちは、より弁済順位の高いシニア担保ローンに始まり、より弁済順位の低いジュニア債や無担保ローンへと様々な金融商品を取り扱ってきた結果、かなり広い領域をカバーするに至りました。ローン、SME(中小企業)ローン、SMEファイナンスもあります。そしてインフラ債、コマーシャル・リアルエステート・デット、米国のミドル層向け融資があり、さらにジュニア・インフラ債関連プロダクトを積極的に立ち上げています。この分野はとても発展しており、私たちは提供するプロダクトの幅にとても自信を持っています。

プライベートアセット領域にて2つ革新があります。1つ目は、製品のESGインパクト特性の強化に関するものです。サステナビリティの面での我々の立場を考えると、今後より一層重要性が増すと思います。第2の成長ドライバーとして、インフラ債のような資産クラス内における個々のプロダクトとしての需要が増加しているというケースだけでなく、私たちが「ソリューション」と呼ぶ、プライベートアセットを応用して組成されたものにもポテンシャルがあると考えています。これを分散型プライベート・クレジットと呼んでいます。一般的には長期負債を抱える長期投資家向けに「ソリューション」を提供しております。こういった場合の「ソリューション」では、さまざまなタイプのプライベートアセットを組み合わせて、流動性プレミアムを獲得しつつ、お客様の負債構成に合わせたポートフォリオ、もしくはキャッシュフローに合わせたポートフォリオを構築します。この「ソリューション」はここ数年で大きく成長した分野であり、今後も積極的に取り組んでいきたいと考えています。

小池 会社にとっての人的資本の重要性を指摘されていますね。大きな金融グループには多種多様な部門があり、その中でもアセットマネジメント部門には独自の文化があることを知りました。それぞれの事業の性質が異なることを考慮すると、これはとても自然なことである一方、グループ全体では企業文化という観点で一貫性を持たなければならないとも考えています。野村グループは、強いアイデンティティによる結束力があると感じていますが、BNP Paribas グループでは各部門がどのように調和しているか興味があります。

ピエリ BNP Paribas グループは、投資銀行、消費者ローン、リース、アセットマネジメント、保険など多数のビジネスを有し世界で20万人以上を雇用している非常に大規模な多角化されたグループです。もちろん各ビジネスには独自の文化がありますが、BNP ParibasのDNAともいえる共通点もあります。長期志向であり、サステナビリティを重要視し、顧客主義でビジネスを行うことなど、BNP Paribas グループには明確な指針があります。

私のBNP Paribas での5年間の経験によると、さまざまな部門間で非常に良い文化的共通性がありましたが、それと同時に、あなたの言う通り、アセットマネジメント部門はビジネスとして非常に特徴的な文化を持ちます。したがって、BNP Paribas グループにある共通性と、アセットマネジメント部門の特性の融合を図ることも私たちの仕事です。

とても重要な要素がいくつかあります。第一の要素はパフォーマンスです。結局のところ、私たちの義務はクライアントのために持続可能なパフォーマンスを生み出すことなので、受託者責任とパフォーマンスを生み出すことは何よりも重要です。第二の要素は「クライアントと義務」と我々が呼ぶものです。私たちはパフォーマンスを生み出す必要がありますが、クライアントにどのようにサービスを提供するかという観点で常に考えることが我々の義務だと考えています。そのため、企業の全員がクライアントにサービスを提供していると心から考える文化が必要です。第三の要素はサステナビリティであり、これは今や私たちのDNAの一部となりつつあります。それは私たちのスローガンである「変わりゆく世界に貢献するサステナブル・インベスター」に込められています。サステナビリティは我々のビジネスの中核にあります。このトピックについて私が最後に述べたいことは、つまるところ、誰もがやりがいを求めているという事実です。仕事だけではありません。自分が誰のために働いているのか、自分が人生で何を成しているのかということです。約1年前に実施した調査では、85%から95%の社員が、サステナビリティの面でのBNP Paribas Asset Management の立ち位置にとても満足しており、自分たちの仕事の中に人生の目的があると感じていると答えました。私にとっては、それが最高の回答です。パーパスを意識して文化を作ることが大切です。

小池 野村グループの創業精神とBNP Paribas の企業文化はよく似ていると思います。

90年以上前に野村グループが誕生したとき、創業理念の一つに「証券報国」というものがありました。この理念は、より豊かな社会の実現に向けた野村の揺るぎない姿勢を示すものであり、今日、社会課題の解決を通じて持続的な成長を実現するという当社の姿勢に表れています。

また、野村グループは、サステナビリティとお客様を尊重したビジネスの両立を重視し、長期的な志向を持ち続けることを目指しています。「顧客第一の精神」という言葉に代わり、「顧客と共に栄える」というスローガンを掲げています。

野村アセットマネジメントは、野村グループの包括的なビジョンに基づき、世界のお客様に最適なソリューションを提供し、世の中の役に立つ資産運用会社としての機能を果たすべく、今後も努めてまいります。

本日は多くの重要なトピックについてご意見をいただき、ありがとうございました。資産運用会社として、社会のあらゆる方面からの期待が高まっています。野村アセットマネジメントは、より持続可能で豊かな社会の実現に向けて取り組んでおりますが、業界全体がそのコミットメントを共有していると知り勇気づけられました。

この記事は、投資勧誘を目的としたものではなく、特定の銘柄の売買などの推奨や価格などの上昇または下落を示唆するものではありません。

(掲載日:2023年2月6日)