なぜ「ターゲットイヤー・ファンド」は

長期での資産設計に適しているの?

もっと知りたい!

POINT 1

長期投資と相性がよい

ターゲットイヤー・ファンド

資産形成を行なうにあたっては、時間を味方につける「長期投資」が重要です。特にターゲットイヤー・ファンドでは、ターゲットイヤーまでの時間が長い商品の方が、リスク性資産に大きく投資する為、その効果は顕著です。

実際に「マイターゲット」の時間の経過に伴って変化するリスク量の経路を示す「グライドパス(2021年時点)」を用いてモンテカルロシミュレーション※1を行ない、投資開始時期によってターゲットイヤー時点でどの程度の金額差が出るか検証しました。

- モンテカルロシミュレーション:乱数サンプリングを繰り返し実行し、モデルがどのように反応するかを調べる計算手法。今回は10,000 回の乱数サンプリングを繰り返してシミュレーション。

グライドパスとは?

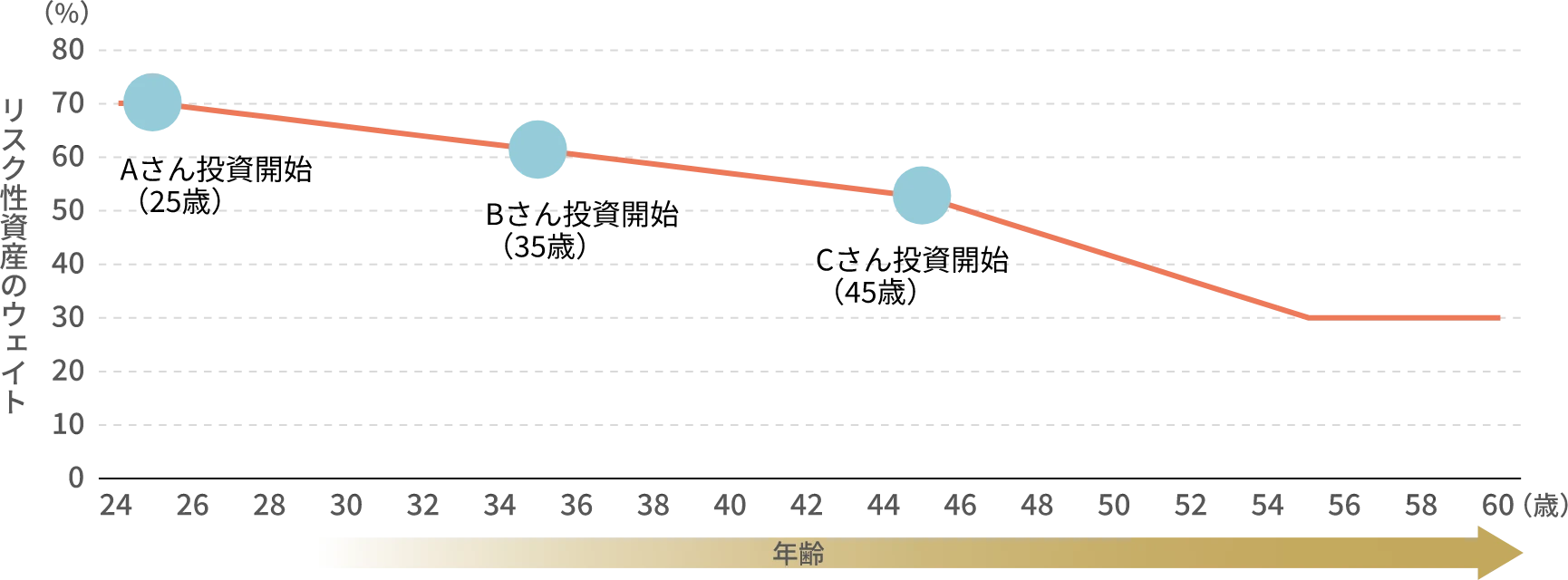

グライドパスとは時間の経過に伴って変化するリスク量の経路を示すもので、ターゲットイヤー・ファンドの中核となる考え方です。もともとグライドパスは飛行機の着陸時における進入角度を示す装置が語源となっており、ターゲットイヤー・ファンドにおいては、各年齢(もしくはターゲットイヤーまでの時間)で取るべきリスク量(≒株式の資産配分比率)をグラフで示したものです。基本的には横軸を年齢、縦軸をリスク量とした場合、徐々に右肩下がりになるため、飛行機の着陸時の進路と似ていることから、グライドパスと呼ばれるようになりました。

POINT 2

投資期間と

ターゲットイヤー・ファンド

以下のようなパターンを考えてみましょう。

25歳(24歳12ヵ月)からターゲットイヤーの60歳になるまで毎月「マイターゲット」に10,000円を投資(積立投資)するAさんがいるとします。Aさんはターゲットイヤーまでの35年間毎月10,000円を積み立てると、積立金総額は420万円となります。

次に35歳から60歳まで毎月積立投資を行なうBさんについても考えます。Bさんはターゲットイヤーまで25年間投資することになります。ここでAさんと投資総額を合わせるために、Bさんの月々の積立金額を420万円÷25年÷12ヵ月=14,000円とします。

最後に45歳から60歳まで毎月積立投資を行なうCさんについても考えます。Cさんの投資期間は15年間となります。Bさんと同様、Aさんの投資総額と合わせるため、Cさんの月々の積立金額を420万円÷15年÷12ヵ月=23,333円(1円以下切り捨て)とします。

「マイターゲット」のグライドパスと

Aさん、Bさん、Cさんの投資開始時期

上記は「マイターゲット」のグライドパスを示したものであり、実際とは異なる場合があります。

「マイターゲット」の2021年時点のグライドパスのデータを元に作成しております。

資金動向、市況動向等によっては、上記のような運用ができない場合があります。

詳しくは目論見書をご覧ください。

(出所)野村アセットマネジメント作成

上記のように「マイターゲット」のグライドパスと、Aさん、Bさん、Cさんの投資開始時期を示します。Aさんはもっともリスクが高いところから投資を開始することになり、Cさんはもっともリスクが低いところから投資することとなります。このとき最終的な運用金額にはどのぐらいの差がでるのでしょうか?

ここでは、GPIF※1が公表している4資産のリスク・リターン情報を用いた、モンテカルロシミュレーションによりAさん、Bさん、Cさんの60歳時点の資産額を算出してみました。(簡便なシミュレーションとするため55歳からの「下値保全に配慮した運用」※2について、ここでは考慮しておりません。また信託報酬なども考慮しておりません。)

- 年金積立金管理運用独立行政法人(https://www.gpif.go.jp/)

- 各月末時点において、基準価額が委託会社の定める下値基準値を下回る場合、一定期間、マザーファンドを通じて投資する各資産への実質的なエクスポージャーを引き下げ(各資産への実質的なエクスポージャーをゼロに近づけることを基本とします)、短期有価証券等へ投資する運用のことをさします。

モンテカルロシミュレーションによるAさん、Bさん、Cさんの60歳時点の資産額

| Aさん | Bさん | Cさん | |

|---|---|---|---|

| 運用開始年齢 | 25歳 | 35歳 | 45歳 |

| 毎月の投資金額 | 10,000円 | 14,000円 | 23,333円 |

| 投資期間 | 35年間 | 25年間 | 15年間 |

| 60歳時点での積立金額 | 420万円 | 420万円 | 420万円 |

| 60歳時点での評価額 | 約744万円 | 約611万円 | 約515万円 |

| 累積リターン | 77.2% | 45.6% | 22.7% |

60歳時点の数値は中央値です。

「マイターゲット」の毎月末の資産配分に基づき毎月の投資金額を投資したと仮定し、モンテカルロシミュレーションにより計算。今回はGPIFが公表している4資産(国内株式、外国株式、国内債券、外国債券)のリスク・リターン情報を用いて、10,000回の乱数サンプリングを繰り返したシミュレーションです。

上記データは野村アセットマネジメントが算出したシミュレーション結果であり、将来の投資成果を示唆あるいは保証するものではありません。

詳しくは目論見書をご覧ください

(出所)野村アセットマネジメント作成

結果をみると、60歳時点でAさんは744万円、Bさんは611万円、Cさんは515万円となりました。

結果をみると、60歳時点でAさんは744万円、Bさんは611万円、Cさんは515万円となりました。各々期間で420万円投資しているので、積立金総額に対するリターンでみると(簡易的にリターンの計算は「60歳時点の金額/積立金額-1」で定義)、Aさんは約77%、Bさんは約46%、Cさんは約23%となっています。最初に投資を開始したAさんは約1.8倍の資産になっています。一方でAさんから10年投資が遅れたBさんは、Aさんと比較して約18%資産が少なく、さらに投資期間が短いCさんについては、Aさんと比較して30%も資産が少なくなっています。

これらの結果をみると…

資産形成において、

ターゲットイヤー・ファンドに投資を行なう場合には

「できるだけ早い時期に投資を開始することが重要」

であることが分かります。

野村アセットマネジメントの確定拠出年金向けファンドご紹介

おすすめのコンテンツ

●各ファンドの投資リスクと費用等

- ・各ファンドの投資リスクについては投資信託説明書(交付目論見書)記載の「投資リスク」をご覧ください。

- ・各ファンドに係る費用等については投資信託説明書(交付目論見書)記載の「ファンドの費用・税金」をご覧ください。

請求目論見書などにつきましては、野村アセットマネジメントホームページをご覧ください。

●お申込みに際してのご留意事項

- ・ファンドは元金が保証されているものではありません。

- ・ファンドに生じた利益および損失は、すべて受益者に帰属します。

- ・お申込みにあたっては、販売会社よりお渡しする投資信託説明書(交付目論見書)の内容を必ずご確認の上、ご自身でご判断ください。

●当サイトについて

- ・当サイトは、ファンドのご紹介を目的として野村アセットマネジメントが作成したご参考情報です。

- ・当サイトは、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

- ・当サイト中の記載内容、数値、図表等については、当サイト作成時のものであり、事前の連絡なしに変更されることがあります。

- ・当サイト中のいかなる内容も将来の投資収益を示唆あるいは保証するものではありません。

- ・当サイトの記載事項・見解は、全て当サイト作成時点で当社が知り得る情報に基づくものであり、将来、制定される制度の内容が変更になる、または一旦制定された制度が変更・廃止になる可能性等があります。また、制度の利用により投資商品そのもののパフォーマンスが変化するものではありません。