「老後資金2,000万円問題」の解き方

いわゆる「老後資金2,000万円問題」とは?

2019年6月に金融庁の金融審議会市場ワーキング・グループの報告書「高齢社会における資産形成・管理」が公表され、それを基にした報道により、老後は2,000万円必要だと騒動になりました。国会でも問題となり、当時の麻生金融担当相は「表現が不適切だ」と報告書の受取を拒否するなど波紋を広げました。

では、話題となった「2,000万円問題」とはどのようなものだったのでしょうか。本報告書の「2,000万円問題」についての記述は以下のとおりです。

- 報告書「高齢社会における資産形成・管理」抜粋

-

- 高齢夫婦無職世帯の平均的な姿で見ると、毎月の赤字額は約5万円となっている。この毎月の赤字額は自身が保有する金融資産より補填することとなる。

- 収入と支出の差である不足額約5万円が毎月発生する場合には、20年で約1,300万円、30年で約2,000万円の取崩しが必要になる。

報告書内では、高齢夫婦無職世帯の実収入(209,198円/月)から実支出(263,718円/月)を引いた54,520円を毎月の赤字額としており、その毎月の赤字額を20年間ないしは、30年間積算をしているだけだということがわかります。

実はこの報告書内でも「この金額はあくまで平均の不足額から導きだしたものであり、不足額は各々の収入・支出の状況やライフスタイル等によって大きく異なる。」との記載があり、決して不適切な表現とも言えないのではないでしょうか。

(出所)金融庁「金融審議会 市場ワーキング・グループ報告書 『高齢社会における資産形成・管理』令和元年6月3日」(https://www.fsa.go.jp/index.html)

2,000万円必要か?シミュレーションで確認

では、ライフスタイルによるとはいえ、平均的には2,000万円が必要となるのでしょうか?先ほど2,000万円は30年の不足額の積算に過ぎないと申し上げました。つまり、利子や運用益などについては全く考慮されていないということです。

では、利子や運用益を考慮した場合の必要額がいくらになるのかを計算してみます。

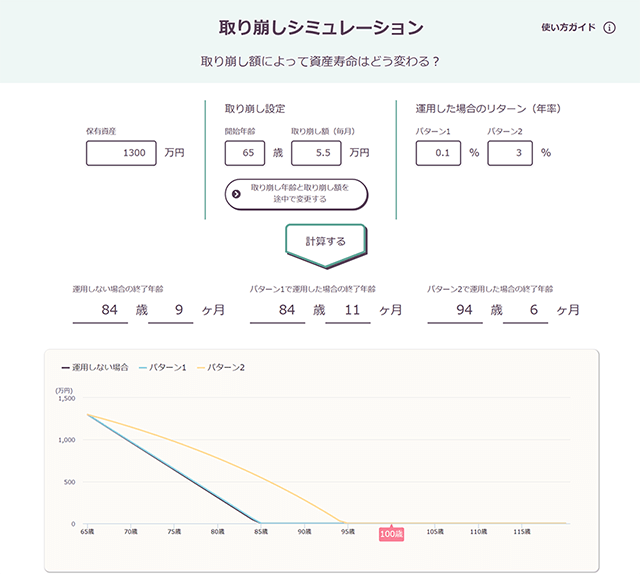

野村アセットマネジメントのホームページの「取り崩しシミュレーション」を使えば、開始年齢と毎月取り崩し額、運用した場合のリターンを入力すれば、何歳まで資産がもつのかを簡単にシミュレートできます。

- 取り崩し額によって資産寿命はどう変わるのか計算できます。

- 取り崩しシミュレーション

例えば、65歳から1,300万円を報告書の平均不足額である毎月5.5万円ずつ取り崩すとして、運用リターン0.1%と3%の場合は以下のとおりです。

将来の運用成果を示唆あるいは保証するものではありません。内容の正確性、完全性、適合性等を保証するものではありません。当該情報の利用による投資等の損益はすべてお客さまに帰属し、野村アセットマネジメント株式会社は一切責任を負いません。

1,300万円を取り崩すと運用リターン0.1%(パターン1)の場合には、運用しなかった場合とほぼ同じで84歳11ヶ月と報告書通り約20年で終了してしまいますが、3%(パターン2)であれば94歳6ヶ月と約30年取り崩せることがわかります。

すなわち預貯金だけですと、「2,000万円問題」ですが、仮に3%のリターンで運用できれば「1,300万円問題」に過ぎなくなり、退職までに2,000万円用意しなくてはいけないということではないといえます。

もちろん運用中は市場の動きにより資産額が上下しますが、毎月取り崩すということであれば、下がった時に取り崩すこともありますが、上がった時に取り崩すこともあり、積立投資と同じように価格リスクの平準化が図られることにもなります。

皆さまもこのような方法で「2,000万円問題」を解いてみてはいかがでしょうか。