iDeCo、企業型DC、NISAの違いとは?

資産運用を始める際、確定拠出年金(iDeCo/企業型DC)とNISA、どの税制優遇制度を活用するべきか迷う方も少なくありません。各制度の特徴を正しく理解し、自分に合った選択をしていきましょう。

iDeCo(イデコ)とは、個人型確定拠出年金の愛称です。この制度では、加入者が自分の決めた額(掛金)を積み立てて自ら資産運用し、原則として60歳以降に運用成果を受け取ることができます。iDeCoで資産運用した場合、投資信託などへの投資で得た利益(運用益)が非課税となるだけではなく、自分で決めた掛金額が所得控除の対象となります。また、一部の例外を除き企業型DCとの併用も可能です。詳細は、動画「iDeCo~個人型確定拠出年金~」をご覧ください。

運用資産には、別途、特別法人税が課されますが、現在、課税が停止されています。

企業型DC(ディーシー)とは、企業型確定拠出年金の略称です。一部の例外を除き、iDeCoとの併用も可能です。企業型DCの加入対象者は、企業型DCを導入している会社に勤務する従業員に限られます。この制度は福利厚生の1つとして位置づけられており、会社が毎月一定額の掛金を積み立て(拠出)し、従業員である加入者が自分で年金資産を運用して退職後に受け取る仕組みです。掛金の額は各会社で定められていますが、会社が「マッチング拠出」という制度を導入していれば、会社が拠出する掛金に加えて、従業員自身が掛金を上乗せすることが可能です。企業型DCで資産運用した場合、投資信託への投資で得た利益(運用益)が非課税になるだけではなく、マッチング拠出を利用した場合は、全額所得控除の対象となります。詳細はコラム「【新入社員向け!】企業型DCってなに?」でもご説明していますので、是非ご覧ください。

運用資産には、別途、特別法人税が課されますが、現在、課税が停止されています。

NISA(ニーサ)とは、少額投資非課税制度の愛称です。通常、上場株式や投資信託などの金融商品に投資して得た利益(運用益)や受け取った配当金や分配金に対して、約20%の税金がかかります。一方で、NISA口座で一定の範囲内の金額で購入した金融商品は非課税で運用成果を受け取ることができます。詳細は、動画「2024年以降のNISA」をご覧ください。

2024年11月末現在、20.315%(所得税15%+復興特別所得税0.315%、住民税5%)。今後税法が改正された場合などには、税率などが変更される場合があります。

確定拠出年金とNISAの違い

確定拠出年金とNISAを比較していきましょう。

以下の表で比較すると、確定拠出年金はより幅広い税制優遇を受けられることがわかります。一方、NISAはより投資対象が広く、いつでも引き出せるという特徴があります。

確定拠出年金とNISAの違い

| 確定拠出年金 | NISA | |

|---|---|---|

| 掛金/投資額 | 全額所得控除 | ― |

| 利益(運用益) | 非課税 | 非課税 |

| 受け取り時 | 公的年金等控除(年金受取の場合) または、退職所得控除(一時金受取の場合) |

― |

| 引き出し | 原則60歳まで不可 | いつでも可 |

| 投資対象 | 投資信託、定期預金、 保険商品など |

国内株式、外国株式、 投資信託など |

上記は一例であり、全てを網羅したものではありません。

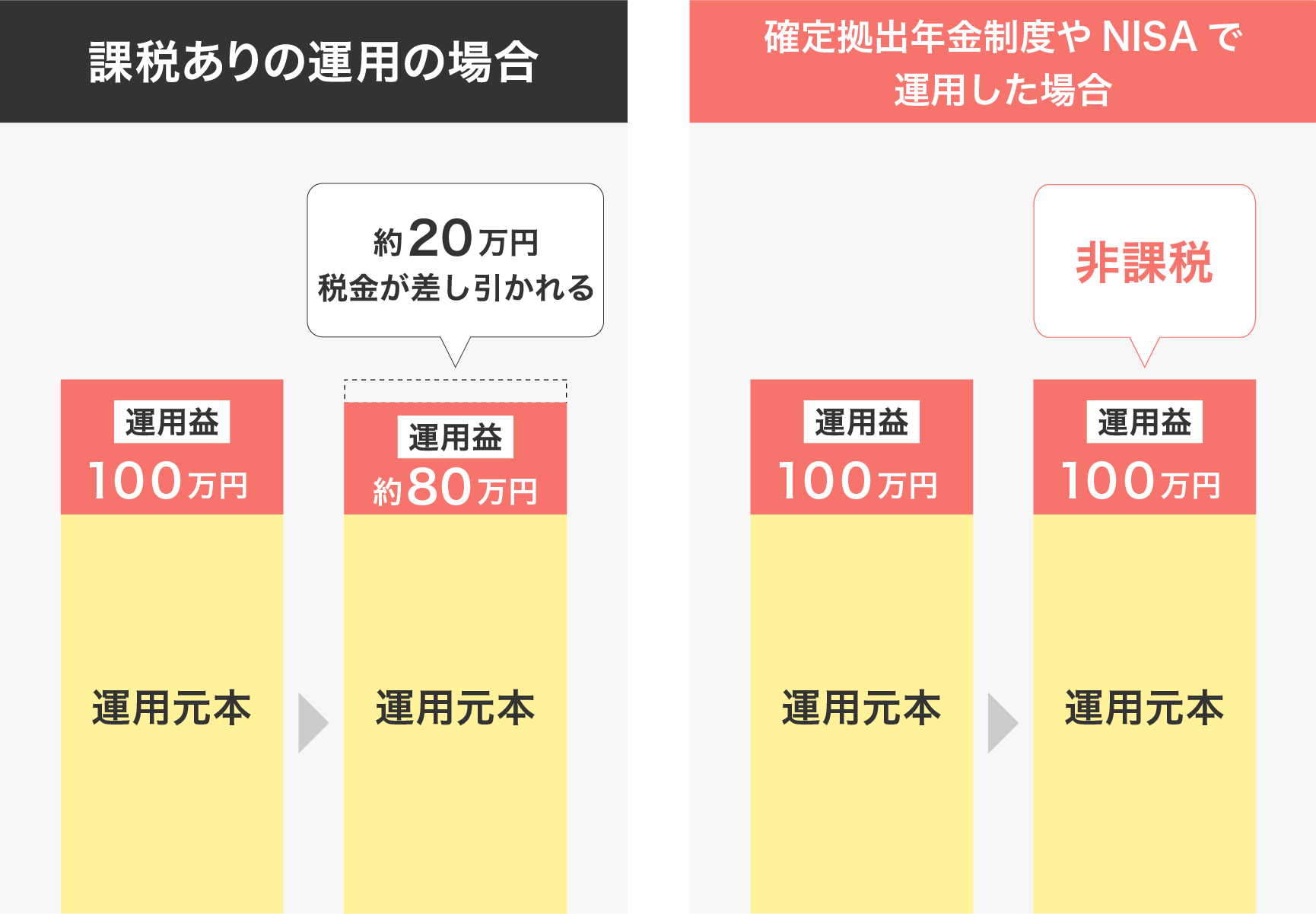

投資した商品から得た利益(運用益)はいずれも非課税となります。たとえば100万円の運用益が出た場合、売却時に約20万円が税金として差し引かれますが、確定拠出年金制度やNISAを活用すれば非課税となり、約20万円分も含めた運用成果を全額受け取ることができます。

約20%の税金が0%に!~運用益が100万円の場合~

(出所)厚生労働省「確定拠出年金制度の概要」(https://www.mhlw.go.jp/)、金融庁(https://www.fsa.go.jp/)の資料などを基に野村アセットマネジメント作成

確定拠出年金の「所得控除」の効果はいくら?

確定拠出年金で受けられる掛金の「所得控除」の効果を見ていきましょう。

所得控除は、各納税者の個人的事情を考慮して設けられた制度です。所得税は、1年間の全ての所得から所得控除を差し引いた残りの課税所得に税率を適用し税額を計算します。確定拠出年金を利用すると、本来の所得から掛金分が「所得控除」として差し引かれたうえで所得税が算出されます。

(出所)国税庁「所得税のしくみ」、「No.1100 所得控除のあらまし」(https://www.nta.go.jp/)

所得税率は年収に応じて異なりますが、年収が高ければ高いほど所得控除の効果は大きくなります。更に、確定拠出年金の掛金は課税所得から控除することができるため、所得税だけでなく住民税も軽減されます。

以下の表は、iDeCoの掛金額または企業型DCのマッチング拠出額が月額2万円の場合を示しています。たとえば現在30歳で、課税所得金額330万円~695万円以下の方が毎月2万円(年間24万円)を拠出した場合、24万円×所得税20%+24万円×住民税10%=7.2万円の節税効果が見込めます。もし60歳まで30年間、運用を継続すれば、7.2万円×30年間=216万円の所得控除による効果が見込まれます。

iDeCoの掛金額または企業型DCのマッチング拠出額が

月額2万円の場合、年間の所得控除の効果額はいくら?

| 課税所得金額 | 所得税 | 住民税 | 所得控除の効果額 (年間) |

|---|---|---|---|

| 195万円以下 | 5% | 10% | 3.6万円 |

| 195万円超~330万円以下 | 10% | 4.8万円 | |

| 330万円超~695万円以下 | 20% | 7.2万円 | |

| 695万円超~900万円以下 | 23% | 7.9万円 | |

| 900万円超~1,800万円以下 | 33% | 10.32万円 | |

| 1,800万円超~4,000万円以下 | 40% | 12.0万円 | |

| 4,000万円超 | 45% | 13.2万円 |

「所得控除の効果額(年間)」には住民税を含む。均等割額を考慮しておりません。

平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1%)を併せて申告・納付することとなります。上記の表では、復興特別所得税を考慮していません。

(出所)国税庁「No.2260 所得税の税率」(https://www.nta.go.jp/)を基に野村アセットマネジメント作成

確定拠出年金とNISA、どれを選ぶべき?

年齢や運用する目的によって、確定拠出年金とNISAを賢く使い分けていきましょう。

これから迎えるライフイベントに備えたい方

教育資金や住宅購入など、60歳を前に起こりうるライフイベントに必要な資金を準備する場合は、いつでも引き出せるNISAが適しているでしょう。

余裕資金で60歳以降に使う老後資金の運用を始める方

より税制優遇を受けられる確定拠出年金は、効率的な老後資金の形成手段となりそうです。

無駄遣いを防ぎたい方、長期投資を実践したい方

確定拠出年金は原則60歳まで取り崩すことができないため、無駄遣いや値下がり時の焦りから起こる急な売却といった、非合理的な判断を防ぐことができます。

毎月いくら投資すればいいの?

投資額は、運用目的を明確にし、資産運用の目標額を決定することで算出できます。

以下の手順①~⑤に沿って、確定拠出年金やNISAに毎月いくら投資する必要があるか、具体的な金額を算出してみましょう。

①まず、将来必要になる金額を算出します。

老後資金の形成を目的とする場合は、以下の計算式で算出できます。

資産形成すべき金額=(老後生活費-年金額)×退職予定年齢時の平均余命−退職金など

たとえば、以下のような方が資産形成すべき金額は2,600万円と計算することができます。

- 現在の年齢:30歳

- 退職予定年齢:65歳

- 老後生活費:460万円(1年あたり、夫婦ふたり分)※1

- 年金見込み額:270万円(1年あたり、夫婦ふたり分)※1

- 退職金見込み額:2,150万円※1

資産形成すべき金額=(460万円-270万円)×25年※2−2,150万円=2,600万円

※1生命保険文化センター「令和4年度 生活保障に関する調査」、厚生労働省「令和5年度の年金額」、厚生労働省「令和5年 賃金事情等総合調査 退職金、年金及び定年制事情調査」(https://www.mhlw.go.jp/)より、ひと月あたりのゆとりある老後生活費の平均38.7万円、ひと月あたりの標準的な年金額22.4万円、調査産業計・満勤勤続・大学卒・男性の平均退職金額2,140万円(令和4年度)を参考とし、1年あたりの老後生活費を460万円、1年あたりの年金見込み額を270万円、退職金見込み額を2,150万円と仮定。

※2(出所)厚生労働省「令和5年簡易生命表」(https://www.mhlw.go.jp/)より、65歳の女性の平均余命約24.4年を参考とし、25年と仮定。

平均的な老後生活費

| 必要最低限の生活費 | 約286.8万円 |

|---|---|

| ゆとりある老後生活費 | 約464.4万円 |

1年あたり、夫婦ふたり分。

(出所)生命保険文化センター「令和4年度 生活保障に関する調査」を基に野村アセットマネジメント作成

標準的な年金額

| 年金の平均額 | ||

|---|---|---|

| 第1号被保険者、第3号被保険者 | 自営業者、学生、専業主婦(夫)など | 約81.6万円 |

| 第2号被保険者 | 会社員、公務員など | 約276.6万円 |

1年あたり。

第1号被保険者、第3号被保険者の年金の平均額は、1人分の老齢基礎年金(満額)。昭和31年4月1日以前生まれの方の老齢基礎年金(満額1人分、年額)は、約81.4万円です。

第2号被保険者の年金の平均額は、夫婦ふたり分の老齢基礎年金を含む標準的な年金額。平均的な収入(平均標準報酬(賞与含む月額換算)43.9万円)で40年間就業した場合に受け取り始める年金(老齢厚生年金と2人分の老齢基礎年金(満額))の給付水準です。

(出所)厚生労働省「令和6年度の年金額改定についてお知らせします」(https://www.mhlw.go.jp/)を基に野村アセットマネジメント作成

平均余命

| 性別 | 平均余命 | |

|---|---|---|

| 60歳 | 男性 | 約23.7年 |

| 女性 | 約28.9年 | |

| 65歳 | 男性 | 約19.5年 |

| 女性 | 約24.4年 |

(出所)厚生労働省「令和5年簡易生命表」(https://www.mhlw.go.jp/)を基に野村アセットマネジメント作成

また、資産運用の目的がライフイベントにかかる資金調達の場合には、各イベントにかかる費用の合計が目標額となります。

ライフイベントにかかるお金は、以下のコラムでご紹介しています。ご自身の人生設計に合わせて、必要な金額を算出しましょう。

-

人生にはどれくらいお金がかかるの?

- #はじめての資産運用

- #資産運用

必要な資金が算出できたら、「つみたてシミュレーション」を使い、以下の手順で必要な積立額を算出します。

②つみたてシミュレーションの「必要な積立額」を選択します。

③「初期投資」には任意の金額、「期間」には退職予定年齢からご自身の年齢を差し引いて算出した数字、「目標額」は①で算出した金額、「利回り」は投資したい商品の年率リターンなど任意の数字を入力します。

(例)退職まで35年間、①で算出した金額が2,600万円の場合

上記はイメージ図です。

④「計算する」を押下し、毎月の積立額を確認します。

上記はイメージ図です。

⑤毎月の積立額が算出できたら、確定拠出年金とNISAにいくらずつ拠出するか考えていきましょう。

各制度にはそれぞれ上限があります。加入者ごとに確定拠出年金の掛金の限度額は異なるため、老後資金の準備を全て確定拠出年金で行なうことが難しい場合もあります。より高い節税効果を得たい場合や60歳以降に使用するための老後資金を準備したい場合は、確定拠出年金をメインに活用し、確定拠出年金の上限を超えた金額などをNISAに振り分けることで、より節税効果を得ることができます。

iDeCo/企業型DC/NISAの掛金・投資の限度額

| iDeCo | 企業型DC | NISA | |||

|---|---|---|---|---|---|

| 第1号被保険者 | 自営業者、 学生など |

月額6.8万円※3 | ― | 成長投資枠: 年間240万円 つみたて投資枠:年間120万円 |

|

| 第2号被保険者 | 会社員、 公務員など |

企業型DC、 DB等の他制度の いずれにも 加入していない※4 |

月額2.3万円 | ― | |

| 企業型DCのみに 加入※5 |

月額5.5万円- (各月の企業型DCの事業主掛金額 +DB等の他制度 掛金相当額) (ただし、月額 2万円を上限) |

会社の規定による※6 | |||

| 企業型DCと、 DB等の他制度に 加入※5 |

|||||

| DB等の他制度のみに加入 (公務員を含む) |

― | ||||

| 第3号被保険者 | 専業主婦(夫) など※7 |

月額2.3万円 | ― |

DCとは確定拠出年金、DBとは確定給付企業年金、厚生年金基金です。

※3国民年金基金または国民年金付加保険料との合算枠

※4DB等の他制度とは、確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済を指します。

※5企業型確定拠出年金に加入している方で、マッチング拠出を行なっている方はiDeCoに加入できません。加入者ごとにマッチング拠出かiDeCo加入かを選択することが可能です。

※6一般的に、掛金の額は役職等によって各会社で定められています。制度上の拠出限度額は、月額55,000円からDB等の他制度掛金相当額を控除した額です。

※7第2号被保険者に扶養されている配偶者です。

(出所)厚生労働省「2020年の制度改正」(https://www.mhlw.go.jp/)、金融庁(https://www.fsa.go.jp/)の資料などを基に野村アセットマネジメント作成

ケース別 確定拠出年金とNISAを活用する時に留意したいポイント

確定拠出年金とNISAを活用する際、投資する前に気をつけたいポイントをご紹介します。

第1号被保険者(自営業者など)

第1号被保険者の方が老後に受け取れる年金は国民年金のみで、第2号被保険者が受け取れる厚生年金は受け取ることができません。会社員などに比べると受け取る年金が少ないため、早いうちから積極的に老後資金について準備しておきましょう。

第2号被保険者(勤務先が企業型DCを採用している会社員など)

勤務先が企業型DCを採用している場合は、マッチング拠出を導入しているか確認しましょう。入社当時は導入していなかった会社も、現在は導入している可能性があります。また、企業型DCに加入している方で、マッチング拠出を行なっている方はiDeCoに加入できません。加入者ごとにマッチング拠出かiDeCo加入かを選択することが可能です。

第2号被保険者(DB等の他制度のみに加入している会社員・公務員など)

月額5.5万円からDB等の他制度掛金相当額を引いた額(ただし、月額2万円を上限)をiDeCoで運用することができます。企業型DCがない分、NISAと併用しながら目標額まで計画的に運用しましょう。

第2号被保険者(勤務先に年金制度等がない会社員など)

年金制度等のない会社に勤めている方は、iDeCoで毎月2.3万円まで投資することができます。更にNISAを併用すれば、より効率的な運用を目指すことができます。たとえばNISAのつみたて投資枠では毎月10万円まで積み立てることができるため、合計12.3万円の積立投資が可能となります。

第3号被保険者(専業主婦(夫)など)

配偶者と資産形成について話し合い、投資を始めることを検討しましょう。確定拠出年金は所得控除が受けられるため、拠出上限額までは第2号被保険者である配偶者が行なった方がより非課税の効果を受けることができます。

iDeCo/企業型DC/NISAの始め方

いずれも加入条件がありますので、加入時に確認しておきましょう。

| iDeCo | 証券会社や銀行などの金融機関を選んで加入手続きを行ないましょう。 |

|---|---|

| 企業型DC | 加入手続きは、勤務先で行ないます。勤務先の人事や総務担当者などに問い合わせるほか、就業規則や退職金規程などを確認してみましょう。 |

| NISA | 証券会社や銀行などの金融機関にてNISA口座を開設しましょう。 |

-

iDeCo~個人型確定拠出年金~