20代向け!NISAを活用した

ライフプランニング&シミュレーション

NISA(少額投資非課税制度)とは、投資した商品が値上がりした場合の利益(譲渡益)や配当金・分配金が非課税となる制度です。

20代はライフプランが明確に決まっていないことも多く、NISAを計画的に活用することが難しいと感じるかもしれません。そこで、20代がNISAを上手に活用するために押さえておきたいポイントや、具体的な活用方法をご紹介します。

- NISAについて

分かりやすく解説しています。 -

2024年以降のNISAについて

20代がNISAを活用する時に押さえておきたいポイント

POINT① 非課税保有期間が無期限

20代は、「まだ自分に資産運用は必要ない」と考えている方も多いのではないでしょうか。しかし、早いうちから資産運用を始めることは様々なメリットがあります。1つ目のメリットは、長期で投資すればするほど、短期的な市場動向に左右されにくくなる傾向があるという点です。NISAの非課税保有期間は無期限です。そのため、外国株式や新興国株式などの比較的値動きが大きい投資信託を長期で運用することで、資産を成長させることが期待できます。2つ目のメリットは、長期で投資すればするほど、月々の積立額の負担を抑えられるという点です。NISAの非課税保有限度額は、1,800万円です。例えば現在50歳の方が、60歳で定年退職を迎えるまでに、老後資金として非課税保有限度額の上限まで積立投資する場合、月々15万円(1,800万円÷120ヵ月)の負担となります。しかし、現在20歳の方であれば60歳になるまで40年もの時間があります。そのため、月々の負担は3.75万円(1,800万円÷480ヵ月)となり、余裕をもって準備することができます。

POINT② 売却すれば繰り返し使える非課税保有限度額を有効活用

NISAの非課税保有限度額として1,800万円が設定されていますが、途中売却した場合には、翌年以降に枠の再利用が可能です。20代はライフイベントが目白押し。必要に応じて途中売却を行ない、売却して空いた枠を再利用して老後資金の形成も視野に入れながらNISAを活用する計画を立てていきましょう。

POINT③ つみたて投資枠と成長投資枠を使い分け、ボーナスなどの臨時収入を利用

NISAのつみたて投資枠と成長投資枠は、併用することが可能です。例えば、枠の範囲内でつみたて投資枠は月々の給与・成長投資枠はボーナスなどの臨時収入を活用して投資するといった使い分けもできそうです。臨時収入があると、つい散財しがちだという方も、資産運用に回すことで取り崩しにくくなり、無駄遣いを防ぐことが期待できます。

資産運用のプロがプランニング!NISAの活用方法

ここでは、資産運用のプロである野村アセットマネジメントの同年代の社員が、自分ごと化してプランニングしたNISAの活用方法をご紹介します。ご自身のプランの参考にしてみてはいかがでしょうか。

20代社員のNISA活用プラン

【Eさんの資産運用プラン】

| ライフイベント、 主な支出 |

つみたて投資枠 | 成長投資枠 | 売却額 | |

|---|---|---|---|---|

| 25~29歳 | 結婚 | 外国株式ファンド※1に毎月末3万円投資 | 外国株式ファンド※1に毎年9万円投資(4.5万円を年2回(6月末・12月末)買付) | ― |

| 30~39歳 | 出産 | 外国株式ファンド※1に毎年30万円投資(15万円を年2回(6月末・12月末)買付) | ― | |

| 40~49歳 | 住宅購入 | 42歳の誕生月の前月末に住宅購入の頭金として、外国株式ファンド※1300万円分※2(買付額(簿価))売却 ・ 50歳の誕生月の前月末に子供の大学資金として、外国株式ファンド※1400万円分※3(買付額(簿価))売却 |

||

| 50~54歳 | 子供の大学進学 | 外国株式ファンド※1に毎年40万円投資(20万円を年2回(6月末・12月末)買付) | ||

| 55~59歳 | ― | 外国株式ファンド※1に毎月末5万円投資 | 外国株式ファンド※1に毎年55万円投資(27.5万円を年2回(6月末・12月末)買付) | ― |

※1外国株式ファンド:MSCI-KOKUSAI指数(配当込み・円ベース・為替ヘッジなし)

※2フラット35利用者を対象。建売住宅。手持金(頭金)の全国平均値270万円を基に算出。(出所)独立行政法人 住宅金融支援機構「2021年度フラット35利用者調査」を基に野村アセットマネジメント作成

※3私立文系大学(施設設備費を含む)にかかる費用408万円を基に算出。(出所)文部科学省「私立大学等の令和3年度入学者に係る学生納付金等調査結果について」(https://www.mext.go.jp/)

*上記は、あくまでも個人のプランニング例であり、会社としての統一的見解として記載しているものではありません。

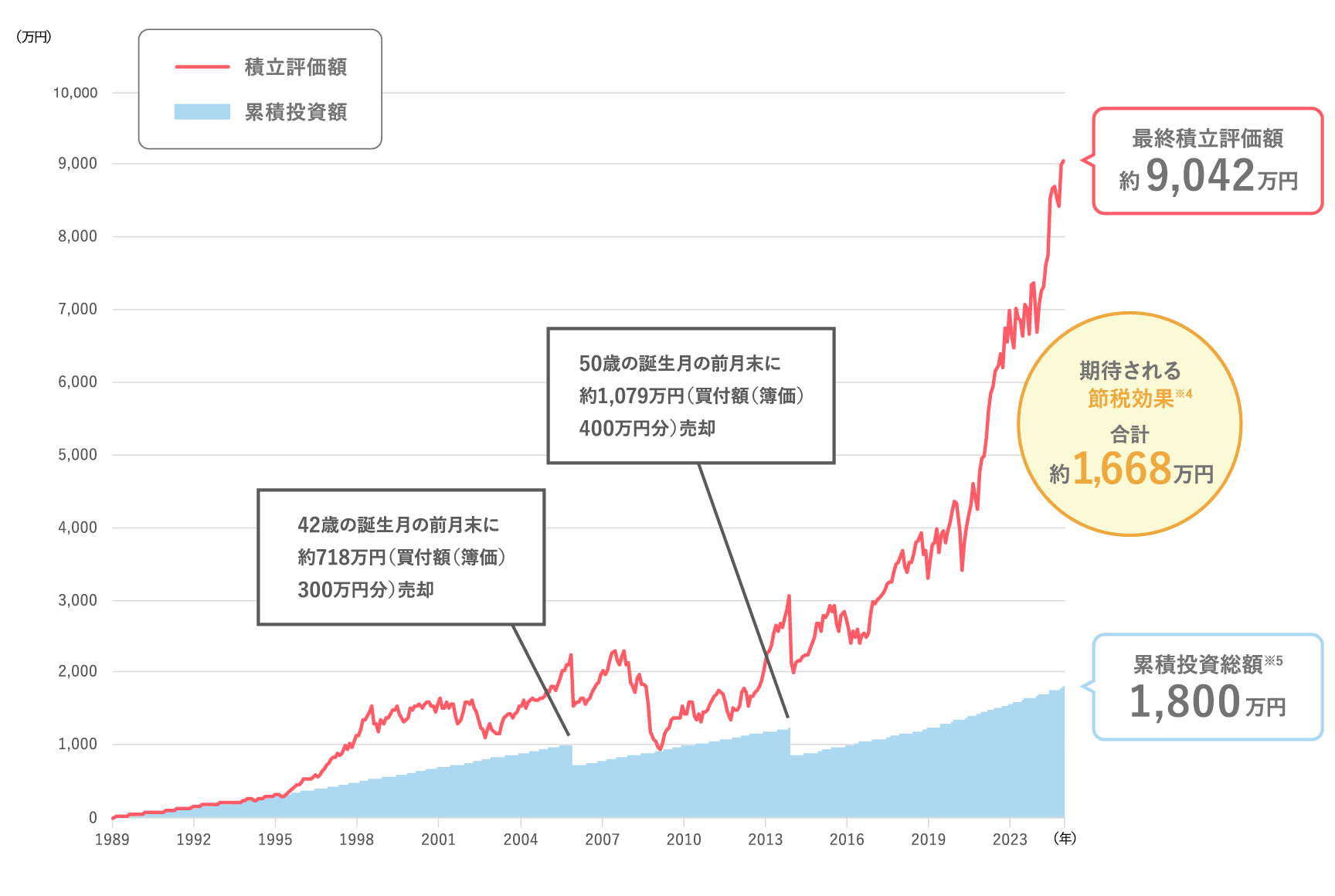

Eさんの資産運用シミュレーション

(1989年1月末~2023年12月末)

シミュレーションであり、将来の投資成果を示唆あるいは保証するものではありません。算出過程で取引コスト等は考慮しておりません。市場指数そのものに投資することはできません。ファンドの運用実績ではありません。

(期間)25歳誕生月の月末~60歳誕生月の前月末

(使用した指数)「外国株式ファンド」 MSCI-KOKUSAI指数 (配当込み・円ベース・為替ヘッジなし)

※4運用益に対して20%の税金が課税される前提で計算しています。

※5累積投資総額1,800万円(2,500万円―300万円「住宅購入費」―400万円「教育費」)

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

Eさんのプランを実践すると、過去のデータではありますが、約9,042万円の資産を形成することができました。また、それまでの間に住宅購入の頭金として想定していた300万円分(買付額(簿価))は約718万円の時価評価額、子供の大学資金として想定していた400万円分(買付額(簿価))は約1,079万円の時価評価額で売却することができています。早いうちからNISAを活用して資産運用を始めることで、取り崩しのタイミングまでに余裕を持って運用することができそうです。またNISA口座で運用をすることで、1回目の売却時に約84万円、2回目の売却時に約136万円、最終積立評価額で約1,448万円、合計約1,668万円もの節税効果※4が期待できます。

Eさんの資産運用のこだわり

- 無理のない積立額で長期投資

- 時間を味方につけて、値動きが比較的大きな外国株式ファンドを選択

- 途中売却で非課税保有限度額を有効活用

20代の資産運用 よくある質問

Q1. 資産運用するための資金がなくて困っています。

毎月の支出を見直すことで、収入の一部を積立投資に充てることができるかもしれません。1日500円を節約すれば、ひと月あたり15,000円(500円×30日)を投資に充てることができます。仮に月15,000円を25歳から60歳になるまでの35年間、外国株式の平均リターンである年率10%※6の利回りで積立投資をした場合、最終評価額は約5,139万円※7となります。また、年率5%の利回りで積立投資をした場合でも、最終評価額は約1,669万円※7となります。

※62003年12月末~2023年12月末、世界株式(MSCI-KOKUSAI指数(配当込み・円ベース・為替ヘッジなし))を保有した場合の年率平均リターン10.4%を基に算出。

※7算出過程で取引コスト等は考慮しておりません。将来の投資成果を示唆あるいは保証するものではありません。

Q2. 資産運用のリスクが怖いです。

リスクをうまくコントロールする方法に、「長期」・「分散」・「積立」があります。

| 長期 | 長期的に投資すればするほど、短期的な市場動向に左右されにくくなります。 |

|---|---|

| 分散 | 値動きの異なる複数の資産に投資することで、リスクを抑える効果が期待できます。 |

| 積立 | 一定の金額を定期的にコツコツ積み立てる積立投資を行なうことで、時間分散によるリスクの低減が期待できます。 |

「長期」「分散」「積立」についての詳細は、動画「資産形成への道」でわかりやすく解説していますので、ぜひご覧ください。

投資においてリスクとは、「危険=損をする」という意味ではなく、「リターンの振れ幅」のことを指します。

*上記はイメージ図であり、実際の値動き等を示すものではありません。

Q3. 老後資金ではなく、ライフイベントに備えたいです。

NISA口座で運用している資産は、必要になればいつでも現金化することができます。そのため、将来的に起こり得るライフイベントに備えることができます。

Q4. NISAの始め方が分かりません。

任意の金融機関で口座を開設後、NISA口座開設の流れとなります。投資信託を購入する流れについては、コラム「投資信託を購入するまでのSTEP」でご紹介しています。手続きの詳細は、選択した金融機関へお問い合わせください。

NISA口座は同一年において、1人につき1口座の開設が可能です。また、一定の手続きを行なえば、年単位で金融機関を変更することもできます。

*NISA口座で既に上場株式等を購入している場合(再投資を含む)、その年は金融機関の変更ができません。金融機関によって、取扱う金融商品の種類、分配金再投資の取扱い等が異なります。詳しくは販売会社にお問合せください。

他にも分からないことがある方は、お悩み相談室へ!

- ご自身に合った商品やその組み合わせを選択するための考え方についてご紹介します。