40代向け!NISAを活用した

ライフプランニング&シミュレーション

NISA(少額投資非課税制度)とは、投資した商品が値上がりした場合の利益(譲渡益)や配当金・分配金が非課税となる制度です。

40代はこれまで実感がわかなかった老後について少しずつ考え始めるようになる時期かと思いますが、一方でまだまだ月々の出費が多い年代。そこで、40代がNISAを上手に活用するために押さえておきたいポイントや、具体的な活用方法をご紹介します。

- NISAについて

分かりやすく解説しています。 -

2024年以降のNISAについて

40代がNISAを活用する時に押さえておきたいポイント

POINT① 老後資金の準備は「積立投資」で早く始めることが効果的

今後の働き方は多様になっていくことが想定されるものの、40代は定年退職まで約20年という数字が見えてきて、老後のお金の準備を漠然と考え始める時期でもあります。一方で教育資金、住宅ローンなど月々の出費はまだまだ多い世代です。セカンドライフに向けての資産形成はつみたて投資枠を活用して計画的に行ない、少しでも早く始めることで月々の積立額の負担を抑えることができます。予定通りにはいかない臨時の出費もあるかもしれませんので、無理のない積立額で続けることが大事です。仮に定年退職までの時間が20年あれば、積立投資で時間分散をしてリスクを低減させることに加え、複利での運用効果も期待できます。

POINT② ライフプランに合わせて、ゆくゆくは増額も視野に

40代は出費がかさむ時期なので、最初は無理のない金額でスタートし、50代で教育費や住宅ローンなどの出費が落ち着いたら、これまでかかっていた出費分を資産形成に充てることを検討してみてはいかがでしょうか。NISAのつみたて投資枠と成長投資枠は併用することができるので、枠の範囲内で、毎月の積立額を増額できるのはもちろんのこと、ボーナスなどの臨時収入を使って成長投資枠で追加購入することも選択できます。セカンドライフで時間に余裕ができた時に挑戦したいことなどいろいろ考えている方もいらっしゃると思います。計画的に準備することでセカンドライフを充実したものにできるかもしれません。

POINT③ 売却すれば繰り返し使える非課税保有限度額を有効活用

NISAの非課税保有限度額は1,800万円ですが、途中売却した場合には、翌年以降に枠の再利用が可能です。人生100年時代といわれる中で退職後のセカンドライフも長く続いていくことでしょう。NISAを活用し、退職までの期間と区切ってしまうことなく、次のライフイベントを見据えて生涯繰り返し運用を続けていくことを考えてみませんか。充実したセカンドライフを送るために、長い目線での資産形成を考えていきましょう。

資産運用のプロがプランニング!NISAの活用方法

ここでは、資産運用のプロである野村アセットマネジメントの同年代の社員が、自分ごと化してプランニングしたNISAの活用方法をご紹介します。ご自身のプランの参考にしてみてはいかがでしょうか。

40代社員のNISA活用プラン

【Iさんの資産運用プラン】

| ライフイベント、 主な支出 |

つみたて投資枠 | 成長投資枠 | 売却額 | |

|---|---|---|---|---|

| 40~59歳 | 住宅ローン返済 | 外国株式ファンド※1に毎月末4万円投資 | バランス型ファンド※2に毎年42万円 投資(年1回(6月末)買付) |

特に予定なし |

※1外国株式ファンド:MSCI-KOKUSAI指数(配当込み・円ベース・為替ヘッジなし)

※2 バランス型ファンド:年金積立金管理運用独立行政法人の基本となる資産構成割合を例として、国内株式ファンド、外国株式ファンド、国内債券ファンド、外国債券ファンドの4つの資産を1/4ずつの割合で、各資産の月間リターンを基に毎月リバランス(相場変動などにより変化した投資比率を調整し、1/4ずつの割合を維持)を行なったものとして、野村アセットマネジメントが独自に計算。

*上記は、あくまでも個人のプランニング例であり、会社としての統一的見解として記載しているものではありません。

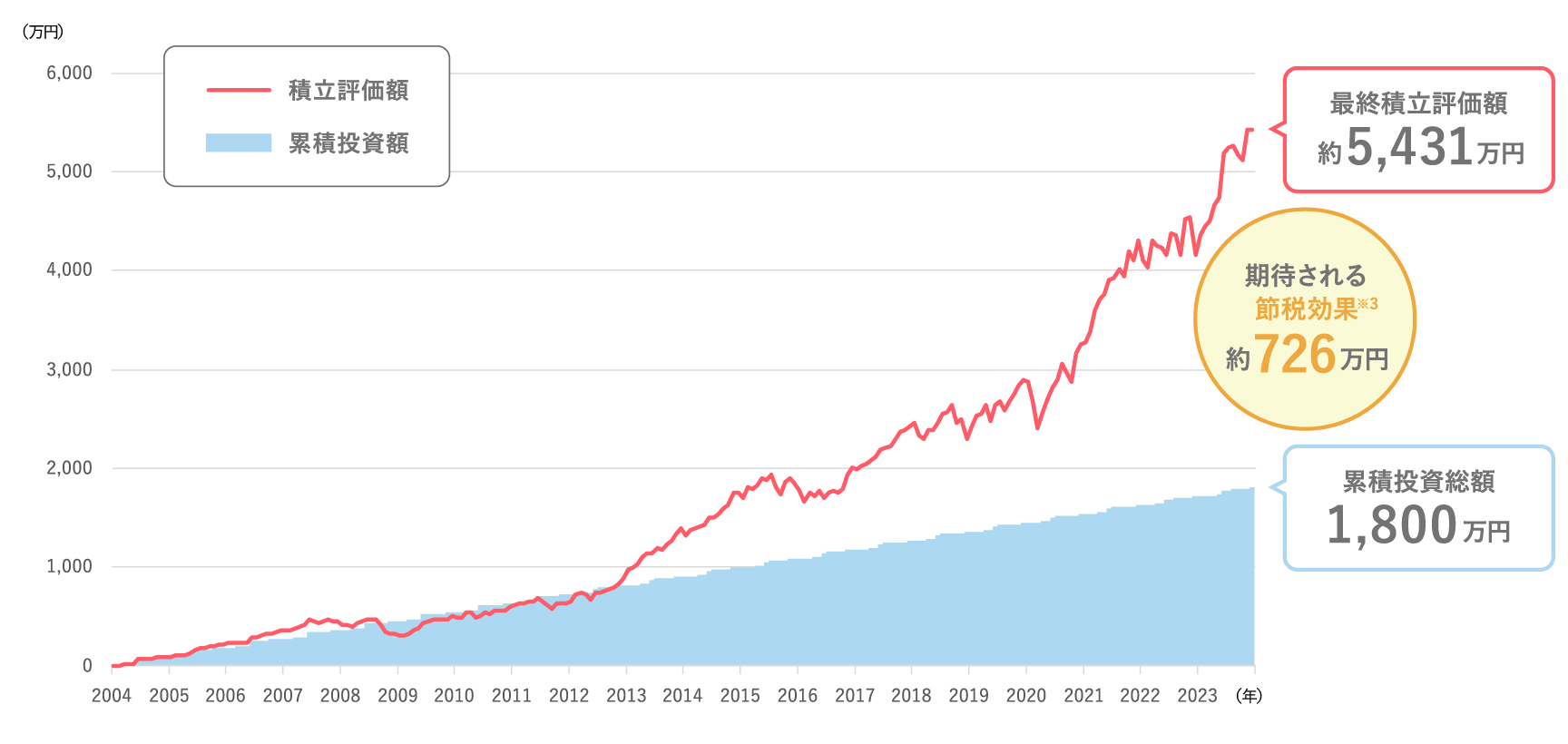

Iさんの資産運用シミュレーション

(2004年1月末~2023年12月末)

シミュレーションであり、将来の投資成果を示唆あるいは保証するものではありません。算出過程で取引コスト等は考慮しておりません。市場指数そのものに投資することはできません。ファンドの運用実績ではありません。

(期間)40歳誕生月の月末~60歳誕生月の前月末

(使用した指数)「国内株式ファンド」 TOPIX (配当込み)、「外国株式ファンド」 MSCI-KOKUSAI指数 (配当込み・円ベース・為替ヘッジなし)、「国内債券ファンド」 NOMURA-BPI総合、「外国債券ファンド」 FTSE世界国債インデックス(除く日本、ヘッジなし・円ベース)

※3運用益に対して20%の税金が課税される前提で計算しています。

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

Iさんのプランを実践すると、過去のデータではありますが、約5,431万円の資産を形成することができました。40歳から積立投資を行ない、時間分散を長く行なうことで、効果的に資産を成長させる効果が期待できそうです。またNISA口座で運用することで、約3,631万円の運用益が非課税となり、約726万円もの節税効果※3が期待できます。

Iさんの資産運用のこだわり

- 月々必要な出費があるので、継続できるよう収支に合わせた積立投資額を決定

- つみたて投資枠と成長投資枠の特性を考えて投資する商品を選択し、長期投資を行なう

- ボーナスなどの臨時収入も上手に活用して、資産形成を行なう

40代の資産運用 よくある質問

Q1. ニュースなどで資産運用が必要と見聞きしますが、資産運用は怖いと感じてしまいます。預金や現金のまま持っていた方が安全ではないでしょうか?

40代の方は働きだしたころにはすでに金利が低水準で、低金利・低価格のイメージが強い世代かもしれません。一方で40年前から現在にかけて、項目にもよりますが、日本は物価上昇の傾向が強くなってきています。近年、以前にも増して資産運用と向き合う必要性が高まってきましたが、その理由には、今も続く低金利と、近年インフレが進んできていることが挙げられます。インフレになると、同じお金で買えるモノの量が減ります。これは、実質的にお金の価値が下がるということです。現預金で保有している資産の一部を株式などのインフレに強いとされる資産に置き換えることで、インフレから資産を守ることが期待できます。

- インフレに強い資産とは?

-

なぜ今、資産運用が必要なの? 2.インフレ

Q2. 子供のために資産形成し、ゆくゆくは子供に資産を残してあげたいという気持ちもあり、どのように残せば良いか悩んでいます。

お子さんがいらっしゃる場合は、将来の教育資金を積立投資で準備することも効果的です。NISAを利用できる方は18歳以上となりますので、教育資金として積み立てる場合は親名義のNISA口座で資産形成することがおすすめです。その後、教育資金が残った場合は、お子さんが成人された後に資産を受け継ぐことによって、資産運用の効果を親の実体験から伝えることができるのではないでしょうか。その結果、資産だけではなく運用哲学という目には見えない財産も受け継ぐことができるとともに、NISAを使った節税効果など、効率的な資産形成の方法も一緒に伝えることができるでしょう。だだし、親名義のNISA口座をそのまま子供名義のNISA口座へ移管することはできず、一度課税口座に移管されますので、あらかじめ注意が必要です。※4

※42024年1月現在の税制等を基に作成しておりますので、将来の税制改正等により変更される場合があります。

- 積立投資を活用して教育資金を準備し、お子さんの成人後は贈与を行なうプランをご紹介します。

-

家族のためのお金の話 親子リレープラン

Q3. NISAの始め方が分かりません。

任意の金融機関で口座を開設後、NISA口座開設の流れとなります。投資信託を購入する流れについては、コラム「投資信託を購入するまでのSTEP」でご紹介しています。手続きの詳細は、選択した金融機関へお問い合わせください。

NISA口座は同一年において、1人につき1口座の開設が可能です。また、一定の手続きを行なえば、年単位で金融機関を変更することもできます。

*NISA口座で既に上場株式等を購入している場合(再投資を含む)、その年は金融機関の変更ができません。金融機関によって、取扱う金融商品の種類、分配金再投資の取扱い等が異なります。詳しくは販売会社にお問合せください。

他にも分からないことがある方は、お悩み相談室へ!

- ご自身に合った商品やその組み合わせを選択するための考え方についてご紹介します。