資産運用の不安を解消するためにできること

元本保証されていない金融商品の保有期間中は、つい不安になってしまう方もいらっしゃるのではないでしょうか。そこで、資産運用をこれから始める方や、既に始めている方が自信を持って資産運用を進めるための「ゴールベース・アプローチ」についてお伝えします。

ゴールベース・アプローチとは?

これから投資する金融商品の選択に迷ってしまう方や、現在保有している金融商品の選択が正しかったのか不安になってしまう方がいらっしゃいます。このような不安が生じる根本的な原因として、資産運用のゴール(目標)を設定していないことが挙げられます。

資産運用におけるゴールベース・アプローチとは、目標(資金使途)を決めて資産運用を行なうことを指します。目標が明確になれば、運用期間(資金の使用時期)や目指す運用成果(想定する必要金額)が分かり、目標達成のために必要なリターンを明確に設定することができます。更に、必要なリターンが分かれば過度なリスクを取ることを抑える効果も期待できます。

もし老後資金の形成を目標とした場合、老後資金と一口に言っても、「老後は毎年海外旅行へ行きたい」「最低限の生活が送れたらそれで良い」など人それぞれです。具体的なゴールを設定することで資産運用の計画が立てやすくなり、適切な商品選択に繋がります。

- ライフプランを立てて、

ゴールを設定する方法をご紹介します。 -

ライフプランの立て方

自己流でゴールを設定するのは不安だと感じられる方は、銀行や証券会社などの金融機関でアドバイザーを活用するのも選択肢の1つです。アドバイザーは長期的な視点で資産運用のゴールを明確にし、ゴールに向かって進んでいけるよう最適なサポートに努める役割も担っています。

資産運用における「アドバイザー」とは、顧客に対して資産運用に関するアドバイスやサポートを提供する専門家で、銀行や証券会社等の金融機関のほか、金融機関から独立して金融商品仲介業を営む独立系ファイナンシャルアドバイザー(IFA)などからサービスを受けることができます。アドバイザーが金融商品の販売や仲介をするためには資格が必要となっており、一定の知識や最新の情報を基に相談に応じます。また、各金融機関は金融庁より顧客にふさわしいサービスを提供するなど、顧客本位の業務運営に努めるよう求められており※1、より安定的な資産形成に向けて投資家へ情報提供しています。

※1(出所)金融庁「顧客本位の業務運営に関する原則」(https://www.fsa.go.jp/)

【若い方ほど効果が高い!?】アドバイスの効果とは?

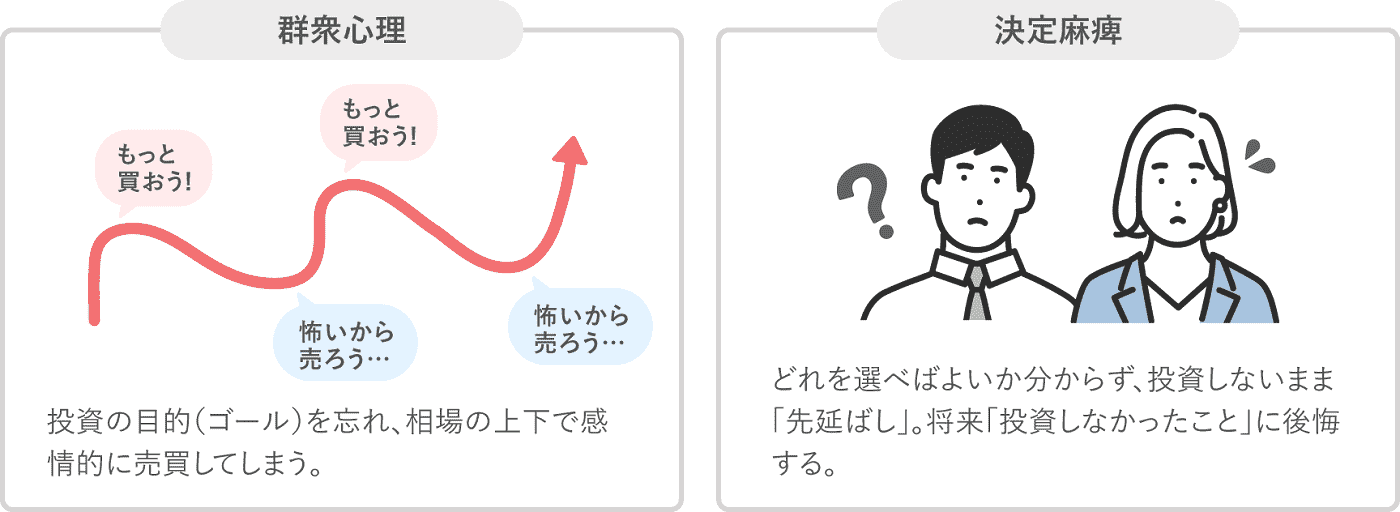

資産運用のゴールを達成するためには、一定の期間をかけて資産を成長させるため、長期的に取り組む必要があります。しかし、資産運用をしている期間中は、ゴール達成前にもかかわらず、市場の上昇局面では利益確定したい気持ちになったり、下落局面では損失を抑えるために売却したい気持ちになったりすることもあるでしょう。このように、投資家が市場の変動や心理的な影響に左右されて合理的ではない投資判断をしてしまうことをダルバー効果と呼びます。

*投資家が陥りやすい心理については、動画「投資の心理学」で詳しく解説しています。

合理的な判断を阻む代表的な心理バイアスの例

(出所)各種資料を基に野村アセットマネジメント作成

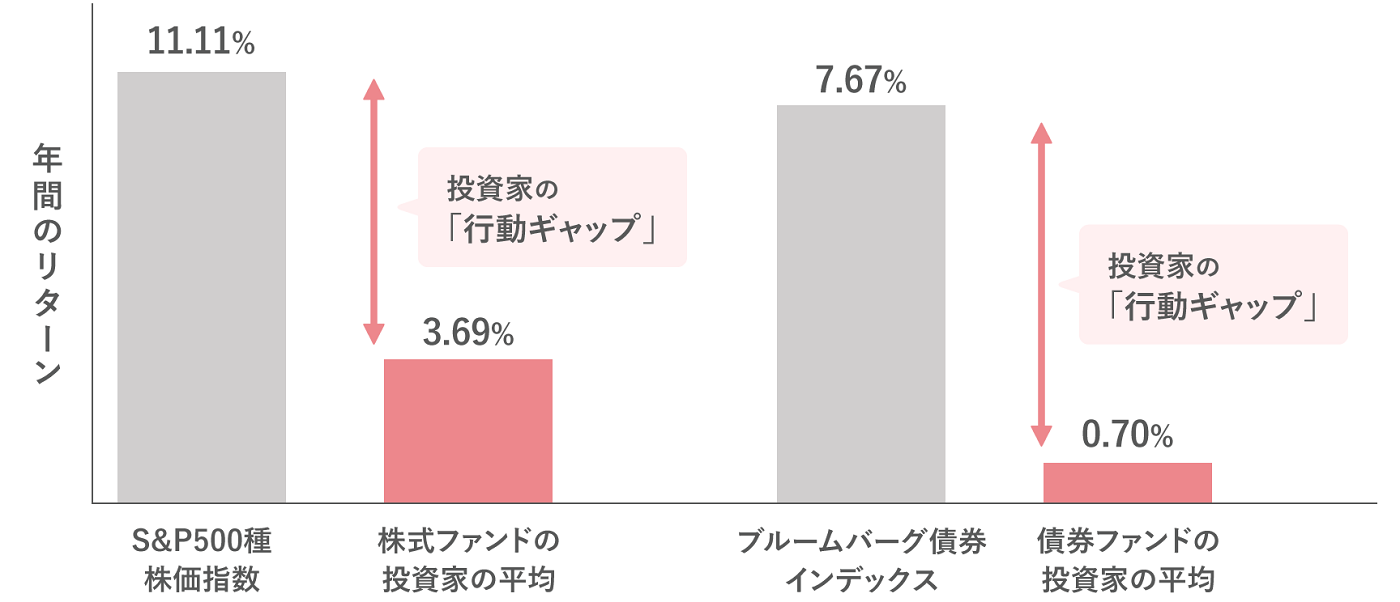

実際、以下のグラフの通り、市場と投資家のリターンには乖離が生じています。

米国ダルバー社の分析によれば、長期的に市場平均と投資家が実際に得た収益の平均を比較すると、大きな差が生じていました。以下のグラフの左側は、米国の代表的な株価指数「S&P500種株価指数」のリターンは年間平均で11.11%だったにもかかわらず、同期間に株式ファンドを保有する投資家は年間平均で3.69%の収益しか得ることができなかったことを示しています。

市場と投資家のパフォーマンス比較

1984年1月末~2013年12月末までの30年間のデータに基づきます。投資家の平均のパフォーマンス結果は、ダルバー社の2014QAIB調査に基づきます。QAIB調査では、米国投資信託協会(ICI)から提携された月次ファンドデータを用い、売却、償還、交換の影響を除いた後の資産額の変化として投資家のリターンを計算します。

(使用した指数)S&P500種株価指数、ブルームバーグ債券インデックス(旧バークレイズ・アグリゲート・ボンド・インデックス)

(出所)「ゴールベース資産管理入門」(野村證券ゴールベース研究会訳、2016、日経新聞出版社)を基に野村アセットマネジメント作成

このような投資家の非合理的な行動を抑えるために、アドバイスの効果があります。

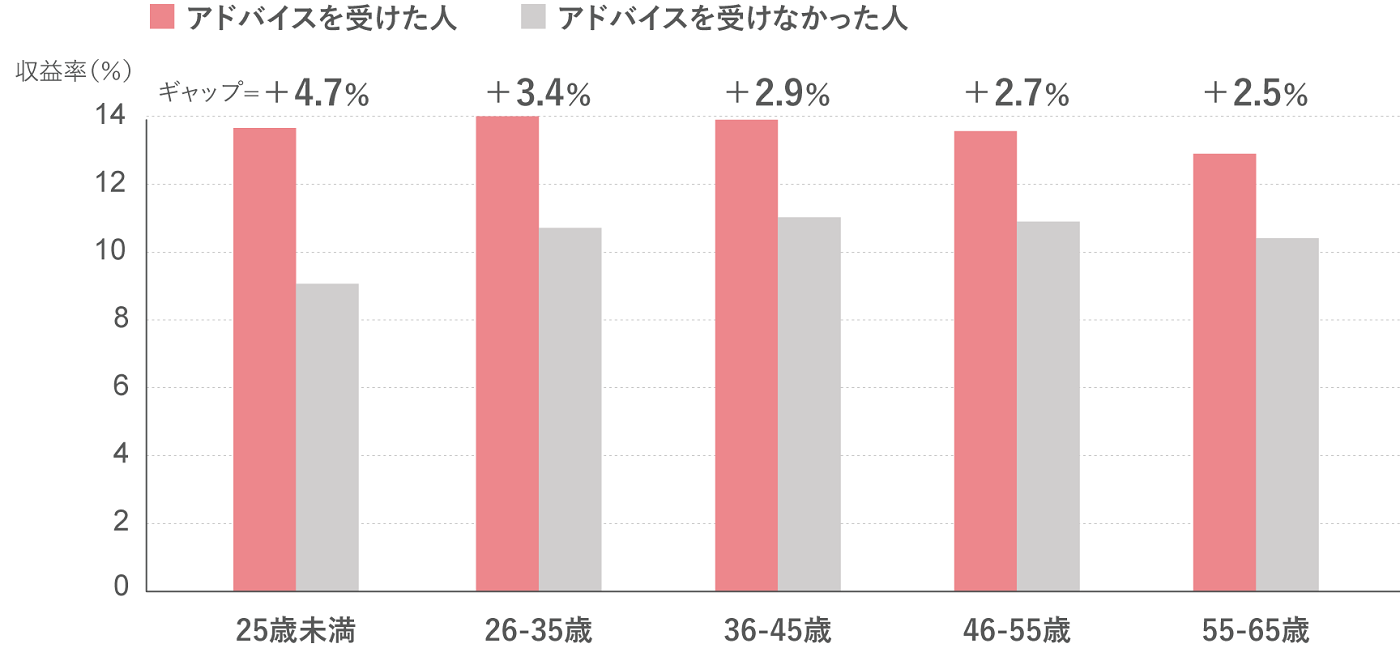

米国SIFMA(証券業金融市場協会)の調査によれば、米国の確定拠出年金制度である401kでの投資家のうち、プロのアドバイスを受けた場合は受けなかった場合よりもリターンが大きく、その効果は若年層ほど大きいことが分かりました。

米国におけるプロのアドバイスによるリターンの変化

2006年の401kの加入者を対象に調査。

(出所)「ポートフォリオ提案スキルアップ講座②」(大庭・根岸、2021、きんざい)を基に野村アセットマネジメント作成

このことから、投資アドバイスは非合理的な行動を減少させる効果があるといえそうです。昨今では、インターネットやSNS等で金融商品に関する情報発信が活発化していますが、その情報をしっかり理解しないまま、投資判断をする方も一定数いらっしゃるでしょう。実際に、資産運用を行なっている方へのインタビューでは、4人に1人※2が、保有している投資信託の種類を把握できていないと回答しました。

※2(出所)野村アセットマネジメント「投資信託に関する意識調査2024」

一方、アドバイザーに相談すれば、ひとりひとりの理解度やニーズに合う情報やアドバイスの提供を受けることができます。

資産運用以外でも、「ゴルフが上手くなりたい」「楽器を弾けるようになりたい」など、それぞれのゴール(目標)の達成に向けては、プロのアドバイスを受けたいと感じる方も多いでしょう。資産運用も同じく、ゴール達成に向けては信頼できるアドバイザーを見つけ、資産運用のプロから助言を受けることが近道になることもあります。