【NISA】成長投資枠は攻めと守りの運用をうまく取り入れよう

2024年から制度が拡充されたNISA。

旧一般NISAが成長投資枠、旧つみたてNISAがつみたて投資枠に近い制度として移行されました。このコラムでは2023年までのNISAからの変更点を踏まえて、成長投資枠の活用に焦点を当てて解説していきます。

成長投資枠と一般NISA(2023年までのNISA)の違い

成長投資枠と一般NISAの違い

| 成長投資枠 | 一般NISA (2023年までのNISA) |

|

|---|---|---|

| 年間投資枠 | 240万円 | 120万円 |

| 非課税保有期間 | 無期限 | 購入した年から最長5年間 ※非課税保有期間経過後は |

| 投資対象商品 | 上場株式・投資信託等※1 | |

| つみたて投資枠/つみたてNISAとの併用 | 併用可 | 併用不可 |

※1株式は整理・監理銘柄を除く。投資信託は信託期間20年未満、毎月分配型及びデリバティブ取引を用いた一定の商品等は除外。

(出所)金融庁(https://www.fsa.go.jp/)の資料などを基に野村アセットマネジメント作成

2023年までのNISAでは一般NISAとつみたてNISAを併用することはできず、どちらかを選択しなければなりませんでしたが、現行のNISAは成長投資枠とつみたて投資枠が併用可能になりました。

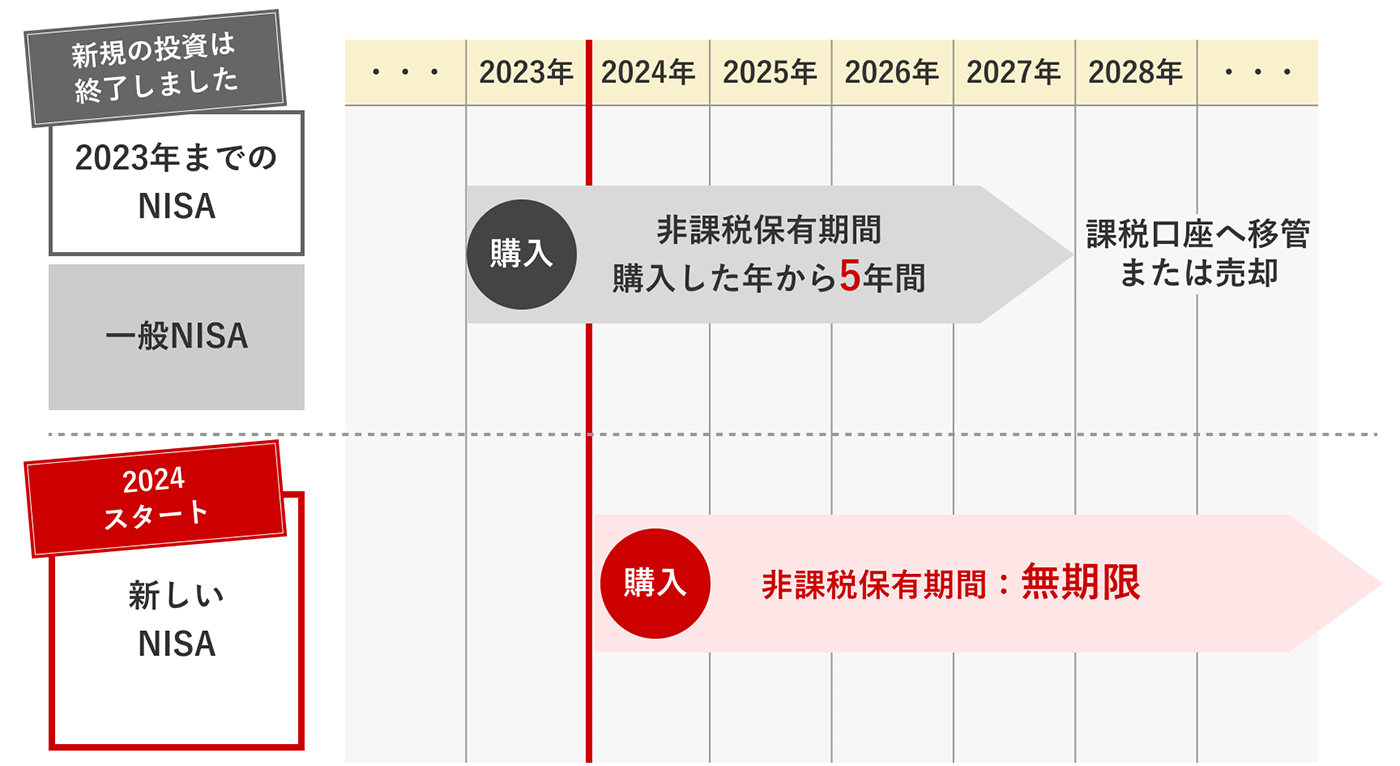

また、非課税保有期間については、一般NISAでは購入した年から最長5年間でしたが、成長投資枠の非課税保有期間は無期限に拡充されました。

成長投資枠は長期投資を視野に

2023年までの一般NISAで投資をしていた場合、非課税保有期間最長5年間というルールがあったため、5年後課税口座に移管して保有するか、もしくは売却をするかを判断しなければなりませんでした。※2 5年間という制約がある中では「長期で成長を狙う」ということを難しく感じていた方もいらっしゃったかもしれません。

一方で現行のNISAは非課税保有期間が無期限ですので、期間に縛られることなく、長期投資ができるようになりました。

2023年までのNISA、2024年からのNISA

上記はイメージ図です。NISAのすべてを表すものではありません。

(出所)金融庁(https://www.fsa.go.jp/)の資料などを基に野村アセットマネジメント作成

※22018年までに一般NISAを使用していた場合は、5年間の非課税期間終了時には翌年分の新たな非課税枠へ移管することができました。2019年以降に一般NISAで購入した商品を非課税保有期間終了後、現行のNISAに移管することはできません。

たとえば、インドなどの新興国株やグロース株(長期的な利益成長などが期待できる銘柄)などを投資対象とした投資信託に投資をして成長を享受したいと考えた時に、従来の5年間の非課税保有期間では成果が十分に得られない可能性がありました。しかし、非課税保有期間が無期限になったことで、期間に縛られずに長期目線での資産の成長を「非課税」で追求できるようになりました。成長投資枠は投資対象商品が株式や投資信託等※1幅広く投資ができるため、つみたて投資枠では選択できない投資対象資産の成長を取り込むことが期待できます。

※1株式は整理・監理銘柄を除く。投資信託は信託期間20年未満、毎月分配型及びデリバティブ取引を用いた一定の商品等は除外。

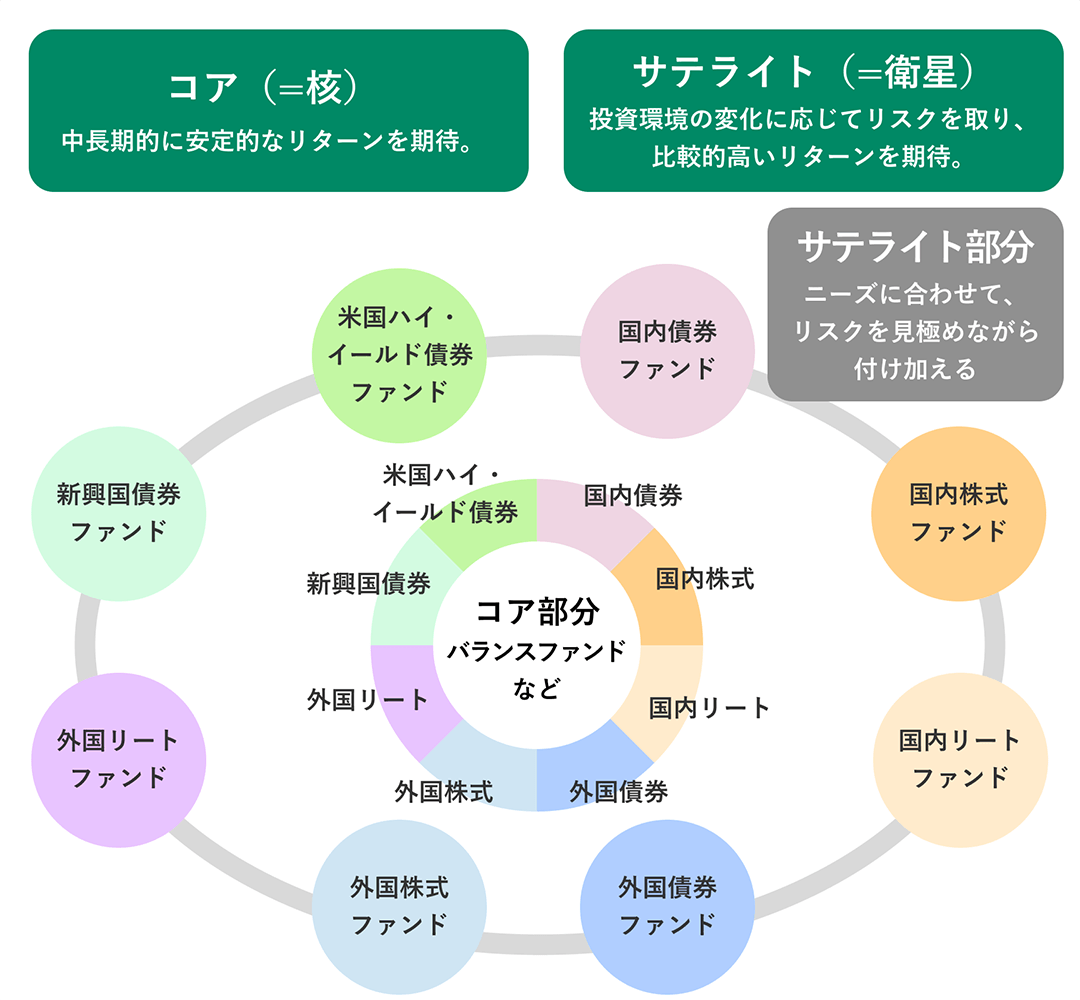

サテライト(攻めの運用)からコア(守りの運用)まで自由度の高さが魅力

前述の通り、一般NISAは最長5年という非課税保有期間が設けられていたことや、投資対象に株式等も含まれていたため、サテライト資産としてハイリスクの資産を投資対象とし、投資環境の変化を見ながら比較的高いリターンを目指す「攻めの運用」をしていた方もいらっしゃったかもしれません。もちろん現行の成長投資枠でもハイリスクの資産に投資することも可能ですので、サテライト資産としてリターンを目指すことができます。また、購入のタイミングも年間投資枠内で自由に選ぶことができ、たとえば暴落局面などにスポット的に購入することも可能です。

一方で、年間投資枠が240万円に拡大されたため、投資資金のお金の色分けを改めて考える必要があるかもしれません。これまで成長投資枠をサテライト資産での運用のみで考えていた場合は、コア資産(守りの運用)も併せて活用してみてはいかがでしょうか。

コア資産とは、将来の生活費に充てる資産などが挙げられ、サテライト資産とは大きく特性が異なります。インフレが今後も継続した場合に備え、資産価値が目減りしてしまわないように対策を検討する必要もあります。

成長投資枠の投資タイミングは自由です。たとえば、ボーナスのタイミングにコア資産比率を増やす目的としてバランスファンドなどを購入することもできますし、成長投資枠であっても毎月積立投資を行なうことも可能です。ライフプランに合わせて上手にリスクを管理しながら運用することが効果的でしょう。

コア・サテライト戦略とは、ポートフォリオを組む際に有効な考え方で、運用資産を「守りの運用(コア)」と「攻めの運用(サテライト)」とに分けて考える投資戦略です。

「守りの運用」では、中長期的に安定的なリターンを目指します。バランスファンドなどを活用し、値動きの異なる資産に分散しながら長期保有することでリスクを抑える効果があります。

一方、「攻めの運用」では投資環境の変化に応じてリスクを取り、比較的高いリターンを目指します。リスクの大きな投資信託や個別銘柄などへの投資を行ないます。

上記は野村アセットマネジメントが考える「コア・サテライト」の概要および特徴を記載したものです。また、上図は野村アセットマネジメントが考える「コア・サテライト」のイメージ図であり、すべてのコア・サテライトの考え方を示しているわけではありません。

(作成)野村アセットマネジメント

資産運用のコツは「長期・分散・積立」です。現行のNISAはつみたて投資枠と成長投資枠の併用が可能ですので、つみたて投資枠でコツコツ積み立てつつ、それぞれのリスク許容度に応じて投資対象を選択できる自由度の高い成長投資枠で、攻めの運用だけでなく守りの運用も視野に入れながら投資先を検討してはいかがでしょうか。