【債券とは?】国債、社債、ハイ・イールド債…特徴を解説!

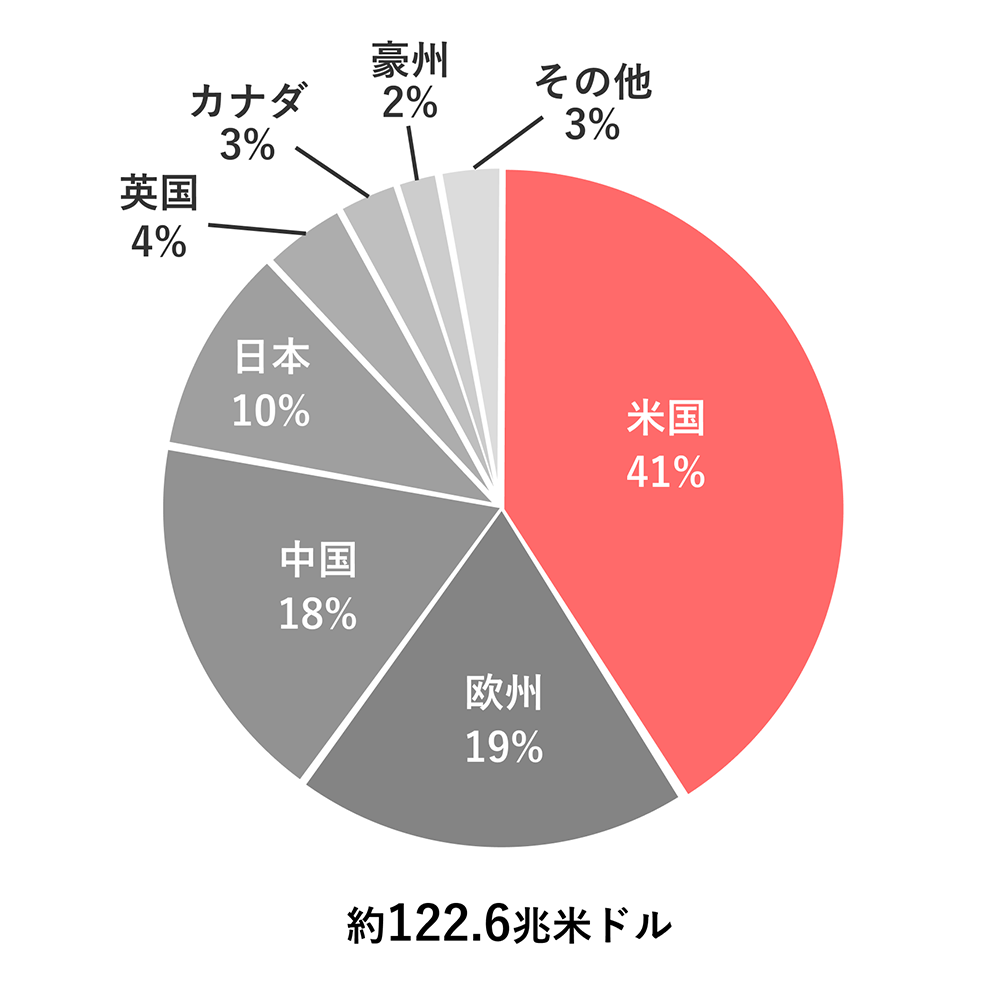

投資先の資産には、どのような選択肢があるのでしょうか。例えば、代表的な資産の中で最も大きい市場は、歴史が長い債券市場と言われています。世界の債券市場の規模は約122.6兆米ドル※1にも上り、世界の株式市場の約111兆米ドル※2を上回っています。債券市場は、様々な種類の債券で構成されており、その多様性が市場規模の大きさに繋がっています。このコラムでは、債券の種類や特徴について解説します。

※12022年第2四半期時点。(出所)SIFMA(https://www.sifma.org/)「Understanding Fixed-Income Markets in 2023」

※22023年時点。(出所)World Federation of Exchanges. (https://www.world-exchanges.org/)

債券とは?

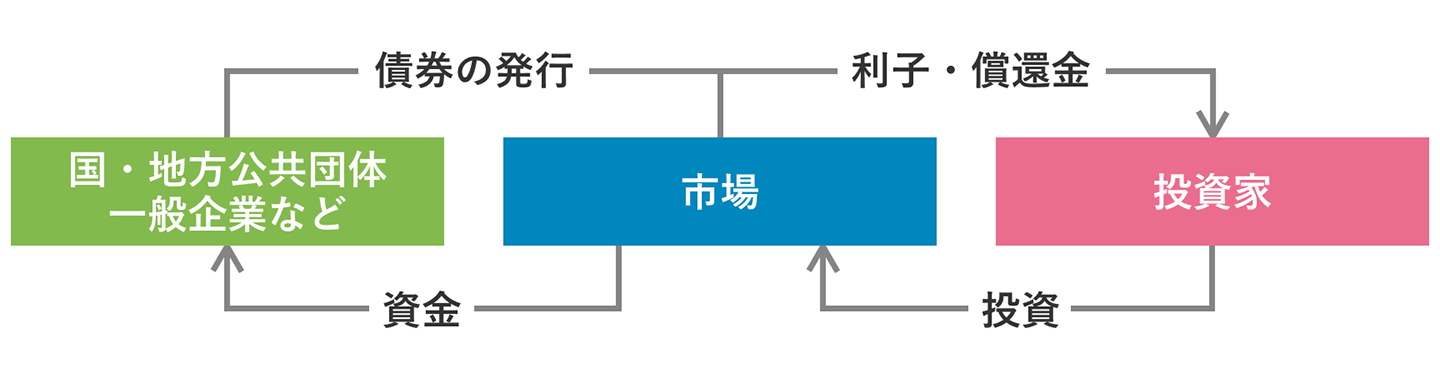

一般的に、債券は国・地方公共団体や一般企業などが投資家から資金を調達するために発行されます。債券に投資すると定期的に利息を受け取れる※3ため、安定収入が期待できます。株式とは異なり、原則として償還日には償還金として額面金額が返ってくるため、投資資産の安定性も期待できますが、債券の発行体が破綻した場合などには、元本や利子が支払われないこともあります。

※3利付債等の場合。

債券の仕組み

上記はイメージ図であり、全てを説明しているものではありません。(作成)野村アセットマネジメント

債券価格の主な変動要因

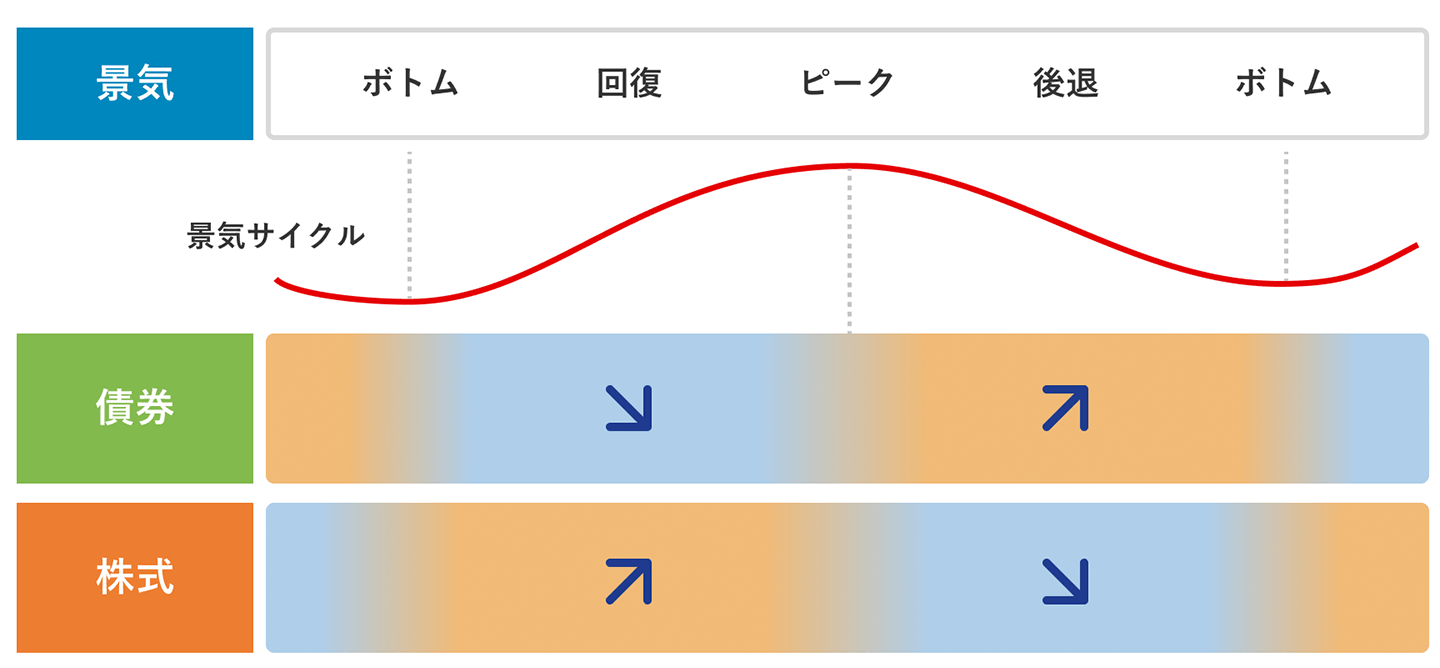

一般的に、債券のパフォーマンスは景気が悪くなる局面で良好となる傾向があります。景気が良くなる局面では、株式等のパフォーマンスが良好となる傾向があり、基本的には株式と債券は逆相関の値動きをすると言われています。

債券の値動き

上記は、一般的な景気サイクルとそれに伴う代表的な経済等の動向の例をイメージとして示したものであり、野村アセットマネジメントが作成したものです。実際とは異なる場合があります。あくまでも景気サイクルの考え方の一例であり、景気サイクルについては複数の考え方が存在します。将来の市場等の値動きや投資成果を示唆あるいは保証するものではありません。

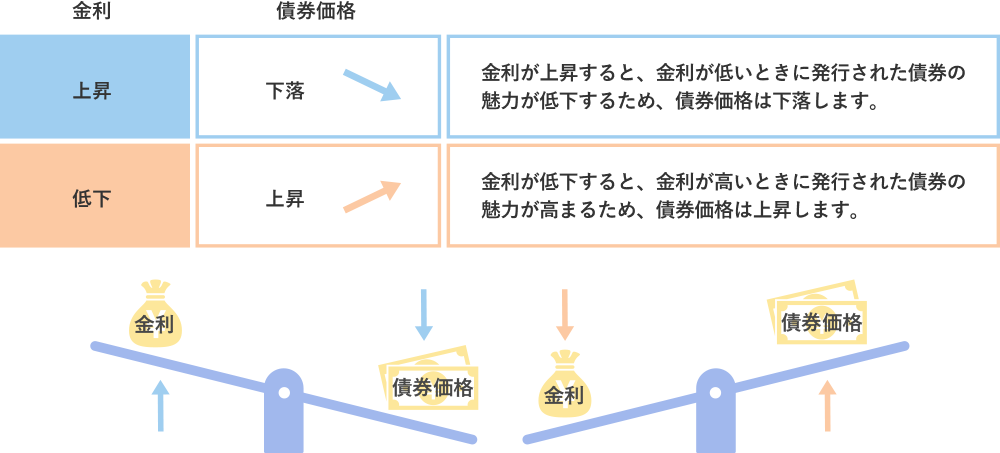

基本的に殆どの債券は、満期日(償還日)を迎える前でも、その時の市場価格で売買できます。その際の債券価格は、金利や信用力の影響などを受け変動します。

金利の影響

上記はイメージ図であり、全てを説明しているものではありません。(作成)野村アセットマネジメント

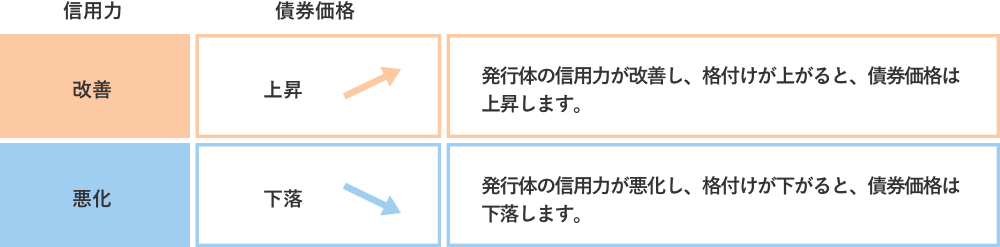

信用力の影響

発行体の財務状況が悪化すると、利子や償還金の支払いが遅れたり債務不履行になったりすることもあるため、信用力が下がり債券価格は下落します。逆に財務状況が改善すれば、信用力が上がり債券価格も上昇します。

上記の変動要因は一般的なものを示しており、実際には当てはまらない場合もあります。また、上記以外にも様々な理由で変動します。(作成)野村アセットマネジメント

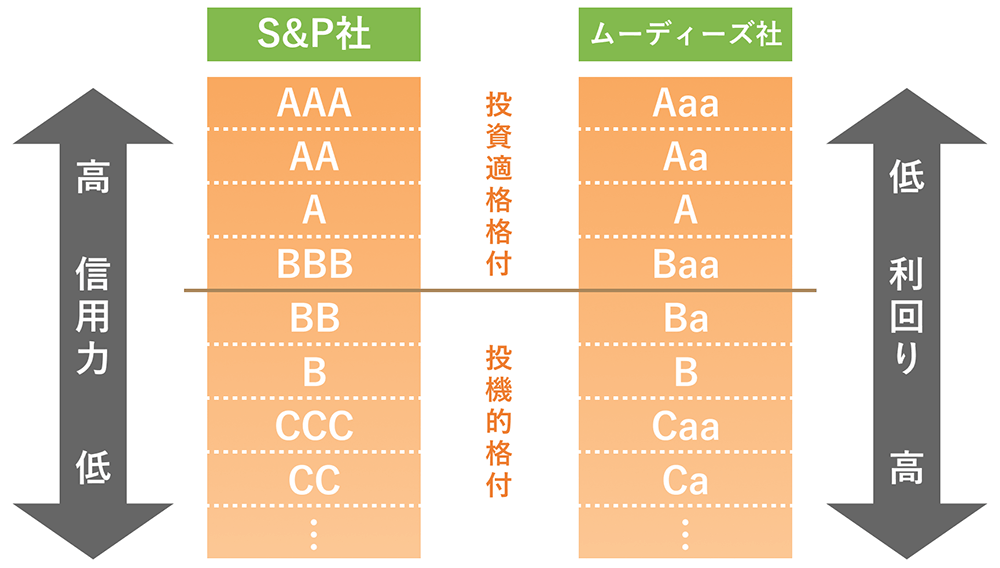

債券の「信用力」と「格付」

信用力は、債券の利回りやリスクを理解するための重要な指標となります。

格付とは、債券の元本や利子が発行体によって期日通りに支払われる確率や能力を格付機関が評価したものです。格付は発行体の「信用力」の目安となります。残存期間が同程度の債券で比較した場合、一般的に信用力が高いと利回りは低くなり、信用力が低いと利回りは高くなります。

代表的な格付の例

上記はイメージ図です。S&P社及びムーディーズ社は代表的な格付機関です。(作成)野村アセットマネジメント

投資適格格付(投資適格債)とは、格付がBBB(Baa)格以上のもの。信用力が高く、安全性が高いため、相対的に利回りは低くなる傾向があります。一方で格付がBB(Ba)格相当以下(投機的格付)の格付の低い債券は、投資適格債券に比べ信用力が低く、信用リスクに見合った金利の上乗せがあることから高い利回りとなる傾向があります。格付の表記はS&P社及びムーディーズ社を基にしています。

発行地域別・発行体別に見る、債券の種類と特徴

債券は発行地域や発行体によって様々な特徴を持ちます。以下の表では各債券の特徴についてご紹介しています。

発行地域別

| 債券の種類 | |

|---|---|

| 先進国債券 | 日本や米国、ドイツなどの先進国が発行する債券です。一般的に信用力が高く、相対的に利回りは低めですが、安定した値動きが期待されます。 |

| 新興国債券 | 新興国が発行する債券で、エマージング債券とも呼ばれます。信用力が先進国の債券より低い分、利回りが高くなる傾向があります。また近年の経済成長や海外からの資金流入に伴い、信用格付が向上し、投資適格債となり債券価格の上昇に繋がっている国もあります。 |

発行体別

| 発行体 | 債券の種類 | ||

|---|---|---|---|

| 国・ 地方自治体 |

公共債 | 政府などが公共サービスや社会保障制度の運営などの資金を調達するために発行されます。公共債は、国や地方自治体が発行するため、一般的に信用力が高いとされており、利回りは低くなる傾向があります。 | |

| 企業 | 社債 | 投資適格 社債 |

企業の格付がBBB(Baa)以上の債券です。発行体の信用力が高いことから、利回りは他のリスクの高い債券に比べて低くなることが一般的です。 |

| ハイ・ イールド 社債 |

企業の格付がBB(Ba)以下のものであり、信用力が低いことから、利回りが高くなる傾向があります。 | ||

(作成)野村アセットマネジメント

以下のグラフは、発行体別、地域別に発行されている債券の利回り比較とパフォーマンス推移です。同じ債券でも信用力から利回りに差があることや、値動きが異なることがみてとれます。

債券利回りの比較

2024年11月末現在。各国10年国債利回りはブルームバーグ・ジェネリック

米国ハイ・イールド債:ICE BofA US High Yield Constrained Index、欧州ハイ・イールド債:ICE BofA Euro High Yield Constrained Index、エマージング国債:JPモルガン・エマージング・マーケット・ボンド・インデックス・グローバル

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

- 金利と利回りについて

ご説明します。 -

金利と利回りの違いについて、分かりやすく教えてください。

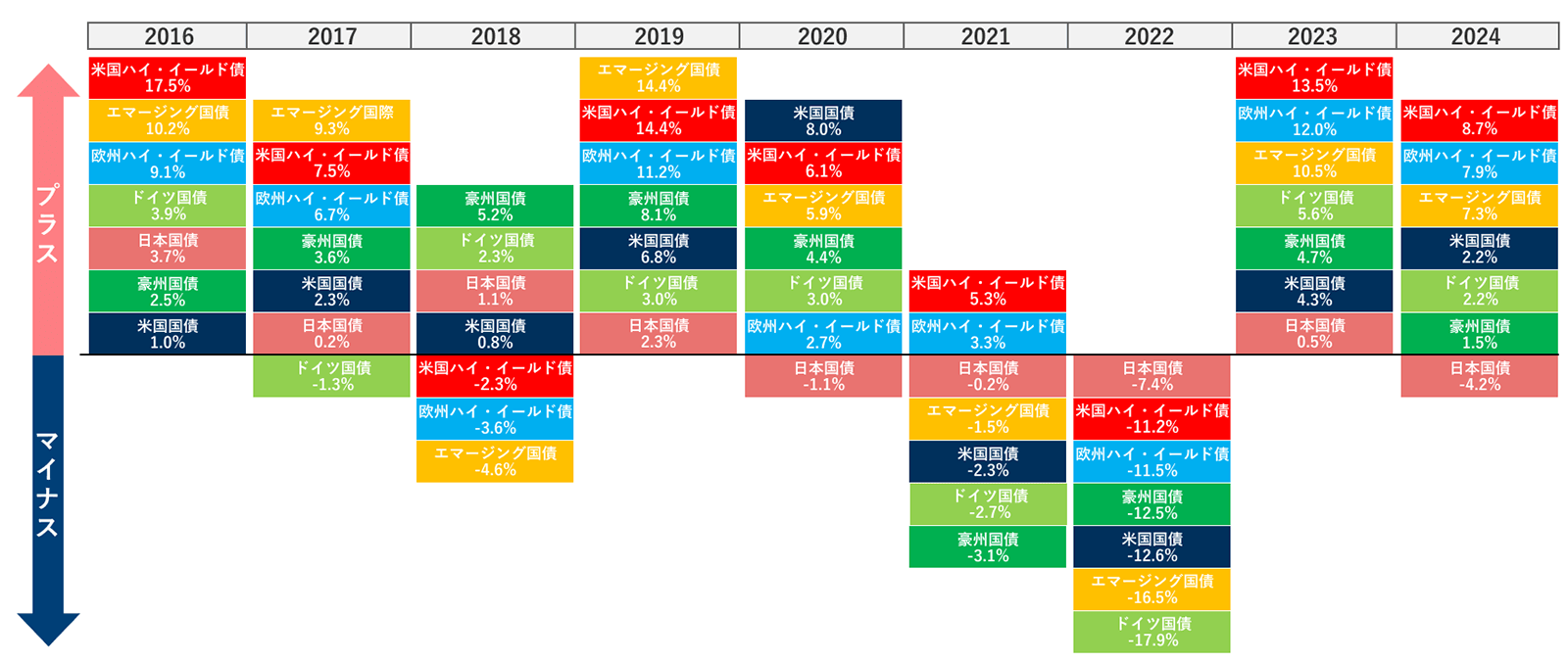

世界の債券指数の年間騰落率

期間:2016年~2024年(2024年は11月末現在。)日本国債:FTSE日本国債インデックス、米国国債:FTSE米国債インデックス、ドイツ国債:FTSEドイツ国債インデックス、豪州国債:FTSEオーストラリア国債インデックス、米国ハイ・イールド債:ICE BofA US High Yield Constrained Index、欧州ハイ・イールド債:ICE BofA Euro High Yield Constrained Index(全て現地通貨ベース)、エマージング国債:JPモルガン・エマージング・マーケット・ボンド・インデックス・グローバル(米ドルベース)

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

米国では、2016年よりFRB(米連邦準備制度理事会)が政策金利を引き上げました。金融正常化に向かい米国景気の回復過程で、企業業績も良好だったため、世界的にリスク許容度が拡大した状況の中、ハイ・イールド債券やエマージング債券が好調でした。また、2021年から2022年にかけては、経済の回復とともに世界的に物価高となり金利が上昇しました。前述の通り、金利が上昇すると、新しく発行される債券の金利が高くなる傾向があるため既存の債券の魅力が薄まり、その結果、国債などの債券価格は下落しました。

米国債券市場の特徴

世界の債券市場全体の約40%の割合※4を米国が占め、政府債や事業債(社債)をはじめ、さまざまな債券が取引されています。

※42022年第2四半期時点。

世界の債券市場の規模

2022年第2四半期時点。(出所)SIFMA(https://www.sifma.org/)「Understanding Fixed-Income Markets in 2023」を基に野村アセットマネジメント作成

また、特定の目的に応じて発行されている債券も多く存在しています。以下の表では、米国市場で代表的な債券の種類と特徴をご紹介しています。

米国市場で特定の目的に応じて発行されている債券・ローンの代表例とその特徴

| 種類 | 発行体 | 特徴 | 金利 | |

|---|---|---|---|---|

| 証券化 商品 |

モーゲージ・バック証券(MBS) | 一般的に戸建ての個人住宅ローンを担保として発行された金融商品です。 | ||

| 政府系機関 (ファニーメイ、フレディマック、ジニーメイ) |

・担保となる住宅ローン返済に遅れが生じた場合、政府金融機関が元利支払いを保証する場合があるため、政府の信用力に基づき格付が高い傾向があります。 ・主に固定利付債であるため、金利リスクを伴います。 |

主に 固定 |

||

| 非政府系機関 | ・原則として、発行体による保証はなく、住宅ローン借り手の返済状況に影響を受けるため、担保証券の信用リスクの影響をうけます。 ・主に変動利付債で発行されるため、金利リスクは比較的低いです。 |

主に 変動 |

||

| 資産担保証券(ABS) | 銀行や金融機関 | 不動産ローン以外の貸付債権を担保に発行された証券で、代表的な例としては消費者クレジット(学生ローン、自動車ローンなど)があります。ABSの中には、担保となる資産の返済が早まると、当初予定していた期間よりも短い期間で償還される可能性があります。 | 主に 変動 |

|

| ハイ・イールド債券 | 企業 | ハイ・イールド債とは、一般的に格付の低い社債で、格付機関によってBB格相当以下の格付(投機的格付)が付与されている高利回りの事業債です。高い利子収入や、債務不履行となった場合、企業が持つ資産から投資資金の一部を回収できる可能性もあるため、回収率が高い傾向があり米国年金基金においても投資対象となっています。 | 固定 | |

| バンクローン | 銀行や金融機関 | 企業などが銀行から受けるローン(融資)のことです。銀行は元本の返済を受け、利子を受け取る権利(貸付債権)を市場を通して、第三者に転売することがあります。このようにして、市場で取引されるようになった融資をバンクローンといい機関投資家中心に売買されています。ハイ・イールド債同様、相対的に信用力が低いものの、通常、担保が設定されているため、社債などと比べて弁済順位が高いとされています。 | 変動 | |

(作成)野村アセットマネジメント

債券は金利で得られる安定した収益が期待できる一方で、異なる特徴、利回り、リスクがあります。債券の種類や特性を理解し、それらを資産に上手に組み入れることで、効果的にリスクを低減できる可能性があります。しかし、個人で債券投資を行なう場合、まとまった資金が必要になるものもあり、特定の企業や国に資産が偏ると発行体のリスクが高まります。また、市場環境や信用リスクの変化により流動性が低下し、換金が難しくなることも考えられます。そのため、多様な債券に簡単に分散投資できる投資信託の活用も検討してみてはいかがでしょうか。

- 債券を投資対象にしている投資信託の一例をご覧いただけます。