今だから考えたい。

海外投資と為替のはなし。

「為替ヘッジ」の仕組みとは?

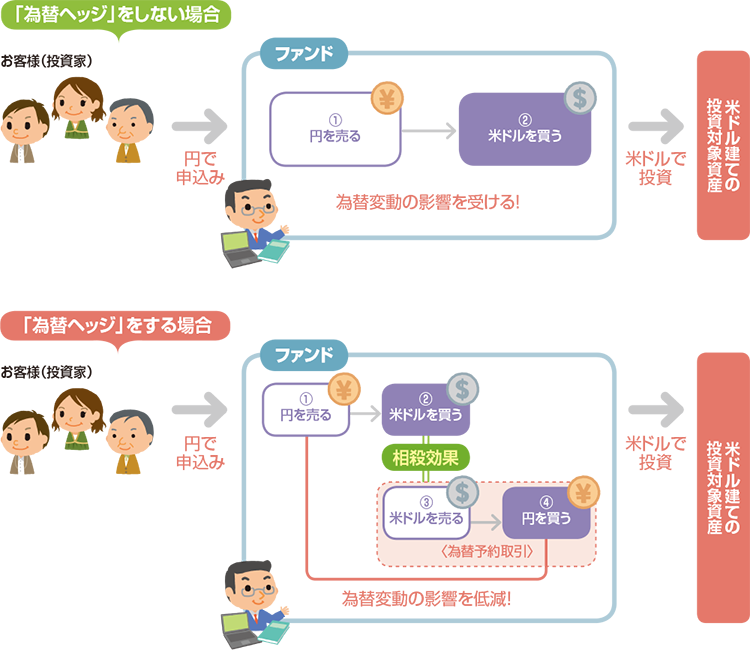

投資信託で「為替ヘッジ」をする仕組み

米ドル建て資産に投資する場合、「為替ヘッジ」をしない投資信託では、お客様は円で申込み、米ドル建て資産に投資します。その際、ファンドでは①円を売り、②米ドルを買って、米ドル建ての資産に投資します。このファンドにおいては米ドルと円の為替変動の影響を受けます。

「為替ヘッジ」をする投資信託では、①円を売り、②米ドルを買って、米ドル建ての資産に投資します。そして為替変動リスクを抑えるために、③米ドルを売り、④円を買う為替予約取引を行ないます。

米ドルは買い(②)と売り(③)により相殺されるため、米ドルと円の為替変動の影響が低減されます。

・上記はイメージ図です。実際には投資対象資産の価格変動などのため、為替変動リスクを完全に抑えることはできません。

・米ドル建て資産に投資する国内投資信託の場合としてご説明しています。

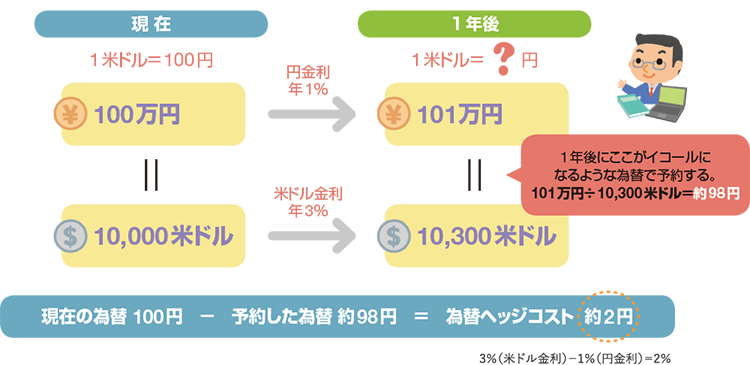

為替ヘッジコストが短期金利の差になる仕組み

為替ヘッジでは、主に「為替予約取引」を用いて、将来の為替を予約(確定)します。「1年後に1米ドル=●円で交換する」などと約束するのです。

例えば、現在1米ドル=100円、円の金利が1%、米ドルの金利が3%だとします。

1年後に円は100万円が101万円、米ドルは10,000米ドルが10,300米ドルに増えています。

このように、交換する2通貨に金利差がある場合、金利が高い通貨で運用していた方が得になるので、現在の為替で1年後に交換する約束をしたのでは、有利・不利が生まれます。

そこで、1年後に有利・不利にならないように、101万円と10,300米ドルが等しくなる為替を計算すればよいことになります。つまり、101万円÷10,300米ドル=約98円で予約すれば有利・不利がなくなります。

現在の1米ドル=100円と、予約した1米ドル=約98円の差となる約2円分が、為替ヘッジコストとなります。

《為替ヘッジコストの計算》

【前提】円金利:年1%、米ドル金利:年3%、1年後の為替予約を行なう場合

・為替ヘッジコストがマイナスの場合(円の短期金利が為替ヘッジ対象通貨の短期金利より高い場合)、為替ヘッジプレミアムが発生します。

・上記はイメージ図です。上記の為替ヘッジコスト/プレミアムは簡便法によるものです。

為替ヘッジコスト/プレミアムの決定要因は上記に限定されるものではありません。投資対象資産が米ドル建ての場合としてご説明しています。