株価の下落を待ってから、投資を始めた方が良いでしょうか?

株価の下落を待ってから、投資を始めた方が良いでしょうか?

投資の基本は「安い時に買い、高い時に売る」ことです。そのため、株式市場が下落するのを待ってから投資を始めた方が良いと考える方もいらっしゃるかもしれません。

実際に、一括投資をする場合は購入するタイミングは安ければ安いほど、売却するタイミングは高ければ高いほど利益が出ます。一方、「毎月○万円」などと決まったタイミングで自動的に同じ商品を購入する積立投資であれば、商品の価格が安い時には多く買い、高い時には少ない数量を買い付けることが可能です。そのため、投資の開始を検討している期間のうち、結果的に高値から投資を始めてしまったとしても購入価格の平準化を図ることができます。更に、早期に運用を始めることで長期投資にも繋がります。※

※相場が上昇局面にある場合は、積立投資よりも一括投資を行なった方が有利になる場合があります。

- 複利の効果について解説します。

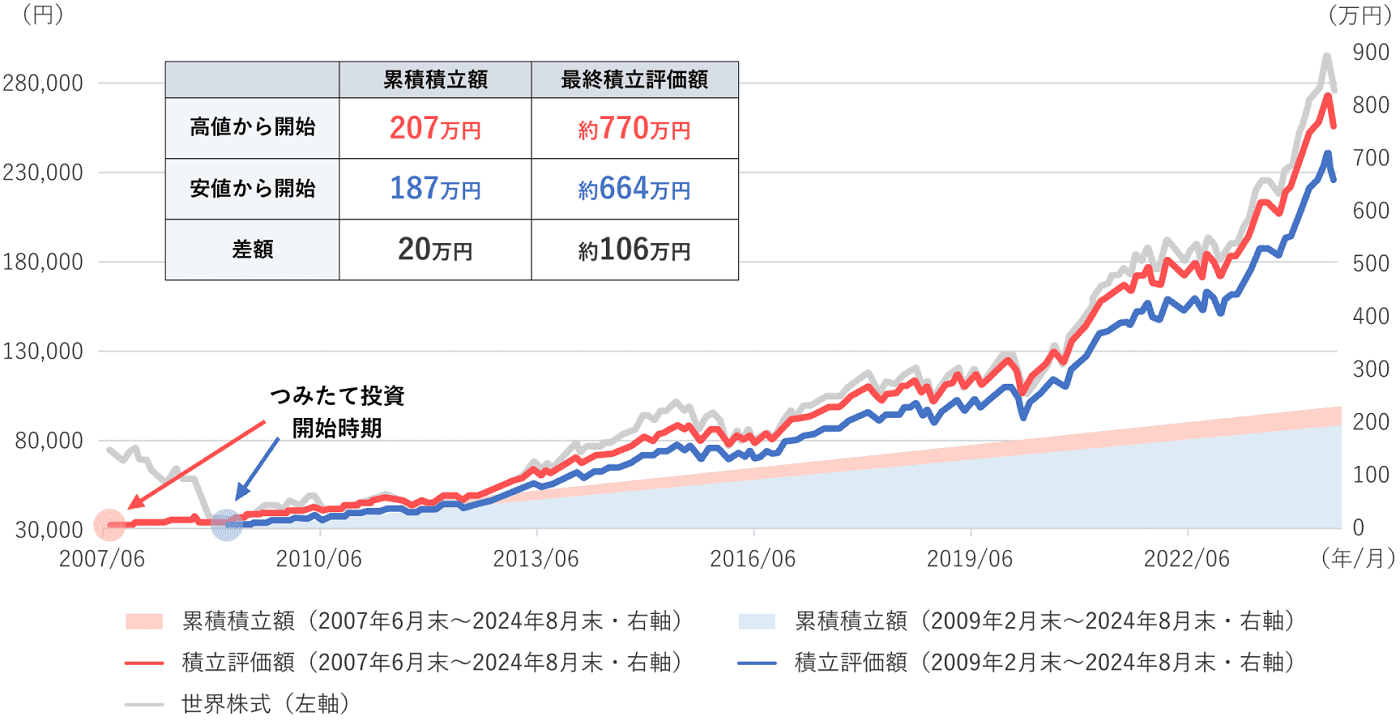

実際に、過去のデータから高値で積立投資を始めた場合と安値で積立投資を始めた場合で比較してみましょう。 以下のグラフは、リーマン・ショック前後の高値または安値から毎月1万円を世界株式(MSCI ACWI)へ積立投資を行ない、その後も継続して運用した結果を比較しています。

リーマン・ショックとは、2008年のサブプライムローン問題などをきっかけに米国大手金融機関であるリーマン・ブラザーズが破綻し、連鎖的に発生した世界的な金融危機を指します。

ITバブル崩壊後、米国では金融緩和政策が続いていました。また、同時期に新興国の発展などにより、中国や中東のお金が米国に流れ、不動産価格が上昇しました。住宅市場が活況になったことで、信用力の低い借り手向けの住宅ローン(サブプライムローン)の利用者が増加していきましたが、政策転換により米国の政策金利が引き上げられ、住宅ブームが落ち着くと住宅価格は下がりました。ローン返済ができない人が急増することで不良債権問題が生じた上に、サブプライムローンの証券化により債権者が世界中に拡大していました。そしてリーマン・ブラザーズが2008年9月に6,000億米ドル以上の負債を抱えて破綻したことをきっかけに世界的な金融危機へと発展しました。その後、米国を含む6ヵ国の中央銀行が翌月10月に政策金利の引き下げを同時に行なうなど異例の対応がとられました。

リーマン・ショック前後の高値と安値から運用を開始した場合のシミュレーション

高値から開始:2007年6月末から2024年8月末まで毎月末に1万円ずつ(計207万円)を積立投資した場合。

安値から開始:2009年2月末から2024年8月末まで毎月末に1万円ずつ(計187万円)を積立投資した場合。

図表の数字は、四捨五入している場合があります。上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。算出過程で取引コストなどは考慮しておりません。市場指数そのものに投資することはできません。ファンドの運用実績ではありません。

(期間)2007年6月末~2024年8月末、月次

(使用した指数)世界株式:MSCI ACWI(配当込み・円換算ベース)

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

このケースでは、高値でも早く運用を開始した方が、結果的に安値から運用した場合よりも最終積立評価額が高い結果となりました。累積投資総額の差は20万円(1万円×20ヵ月)ですが、最終積立評価額の差は約106万円と大きく差がついています。積立投資開始後にリーマン・ショックのような金融危機が起きても長期で運用を継続することで、後に訪れた上昇局面で堅実な運用成果を達成することができたのです。

また、金融商品の値動きは長期的に見ることが大切です。

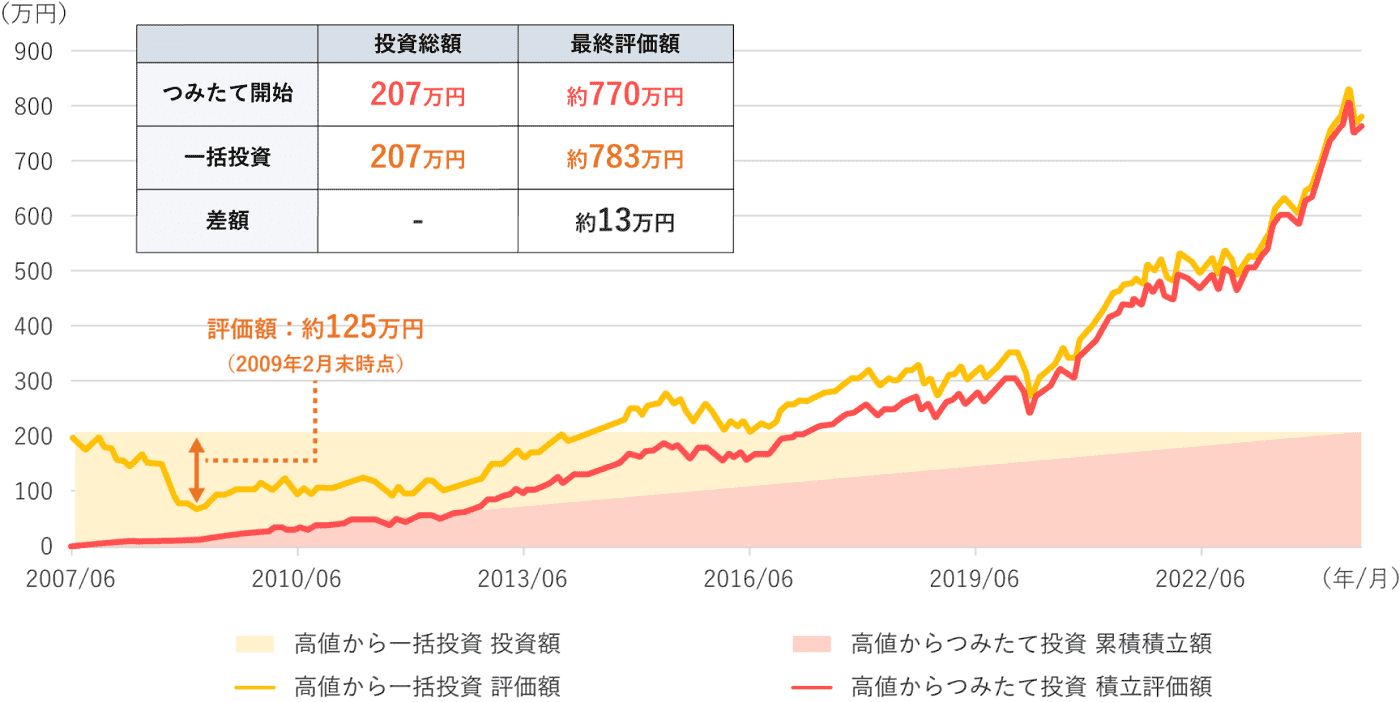

たとえば、同じくリーマン・ショック前の高値から積立投資と一括投資をした場合を確認してみましょう。以下のグラフの通り、リーマン・ショック前の高値から世界株式で運用を開始したにも関わらず、積立投資も一括投資も最終評価額は750万円以上となりました。いずれの投資方法を選んでも、購入時の価格は約17年後の現在と比べると「高値」ではなかったことがわかります。

リーマン・ショック前の高値から

積立投資/一括投資を開始した場合のシミュレーション

積立投資:2007年6月末から2024年8月末まで毎月末に1万円ずつ(計207万円)を積立投資した場合。

一括投資:2007年6月末に207万円を一括投資し、2024年8月末まで保有した場合。

図表の数字は、四捨五入している場合があります。上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。算出過程で取引コストなどは考慮しておりません。市場指数そのものに投資することはできません。ファンドの運用実績ではありません。

(期間)2007年6月末~2024年8月末、月次

(使用した指数)世界株式:MSCI ACWI(配当込み・円換算ベース)

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

とはいえ、リーマン・ショック前後の期間だけに着目すれば、一括投資の場合は約125万円の評価損が出て心理的負担が大きかった時期もありました。一方、積立投資は時間分散の効果でリスクを低減させることができており、投資家が陥りやすい投げ売りや衝動的な損切りの防止に繋がりそうです。

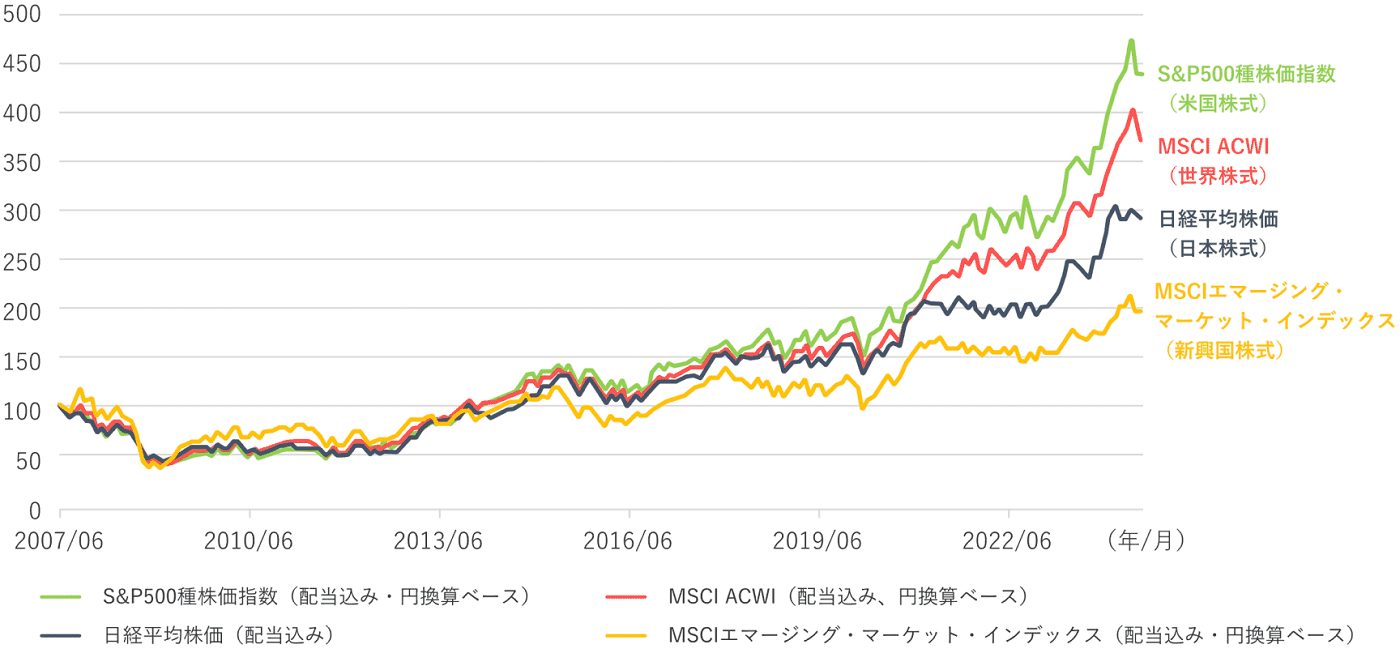

また、このような値動きは、世界株式に限ったことではありません。

以下のグラフは、世界の代表的な株価指数の推移を示しています。過去の様々な経済危機の局面では一時的に下落したこともありましたが、長期的に見ると上昇してきたことがわかります。

様々な株価指数の推移(円換算ベース)

2007年6月末を100として累積リターンを指数化。

上記は過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。算出過程で取引コストなどは考慮しておりません。市場指数そのものに投資することはできません。ファンドの運用実績ではありません。

(使用した指数)日経平均株価(配当込み)、S&P500種株価指数(配当込み・円換算ベース)、MSCI ACWI(配当込み・円換算ベース)、MSCIエマージング・マーケット・インデックス(配当込み・円換算ベース)、

(期間)2007年6月末~2024年8月末、月次

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

直近の高値/安値にかかわらず、積立投資など購入タイミングに縛られない効果的な運用方法を活用し、長期的な運用を始めてみてはいかがでしょうか。