アメリカ編

歴史から学ぶ資産運用

日々、様々なニュースが市場環境に影響を与えています。過去の出来事が市場にどのような影響を与えてきたのか、歴史を知ることで、資産運用のヒントになるかもしれません。

日本人とアメリカ人の両親から生まれた「私」は、日本とアメリカに住む祖父がいます。日本人の祖父には日本の歴史、アメリカ人の祖父にはアメリカの歴史、それぞれに話を聞いてみることにしました。

今回はアメリカ人の祖父からアメリカの歴史について聞いていきます。

登場人物

-

私:18歳(2005年生まれ)

-

アメリカ人のおじいちゃん:73歳(1950年生まれ)

アメリカの1970年以降の出来事について教えて

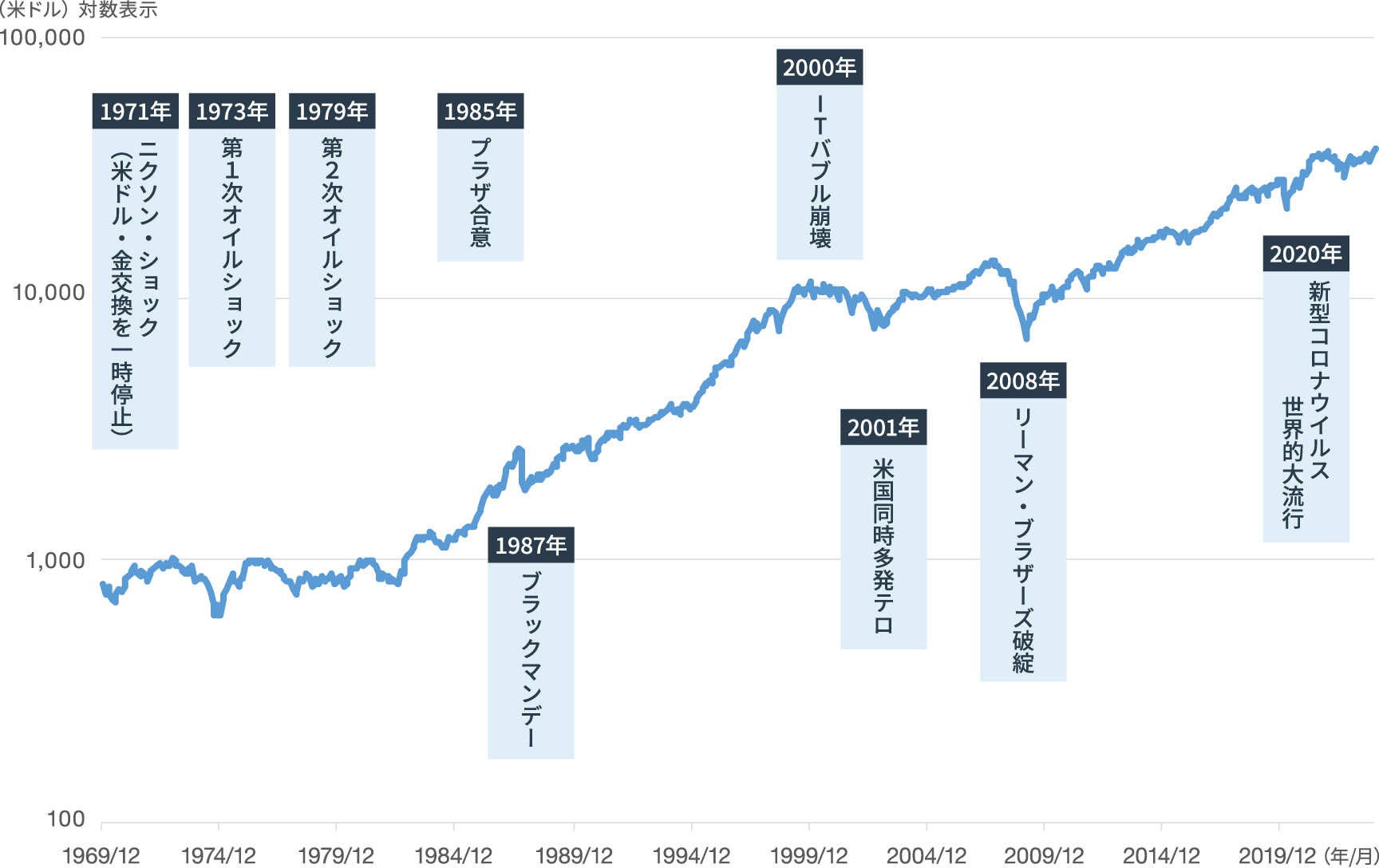

ニューヨークダウ平均株価の推移

期間:1969年12月末~2023年12月末、月次

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

*変動相場制による日本への影響はコラム「1970年代ってどんな時代?(日本編)」をご覧ください。

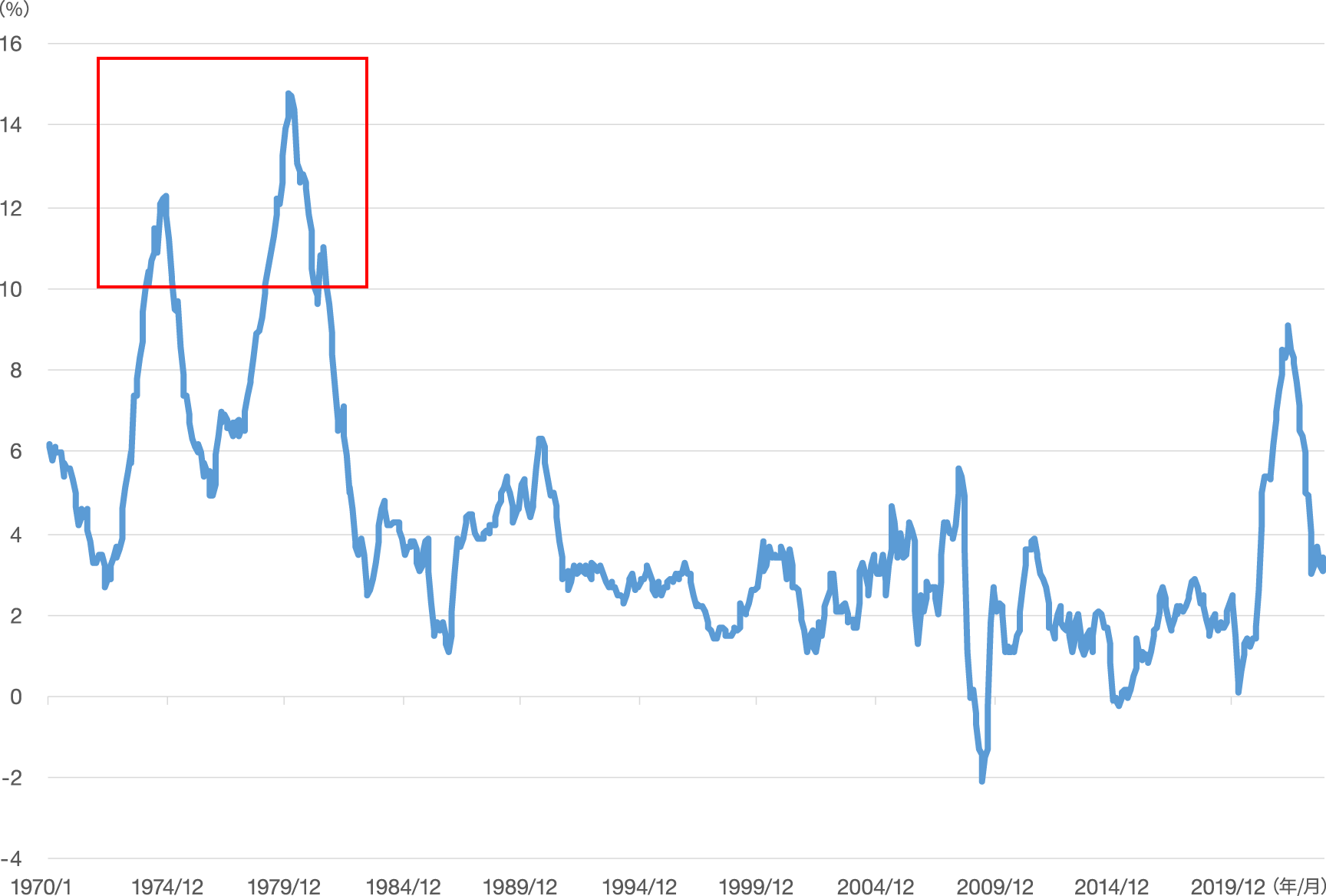

アメリカの消費者物価指数(CPI)の推移(前年同月比)

期間:1970年1月~2023年12月、月次

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成

※1金利はFF金利誘導目標。(出所)ブルームバーグ

*1989年の世界の時価総額ランキングについてはコラム「1980年代ってどんな時代?(日本編)」でも話しています。

※22003年6月末~2007年8月末。金利はFF金利誘導目標。(出所)ブルームバーグ

*記載されている個別の銘柄については、参考情報を提供することを目的としており、特定銘柄の売買などの推奨、また価格などの上昇や下落を示唆するものではありません。

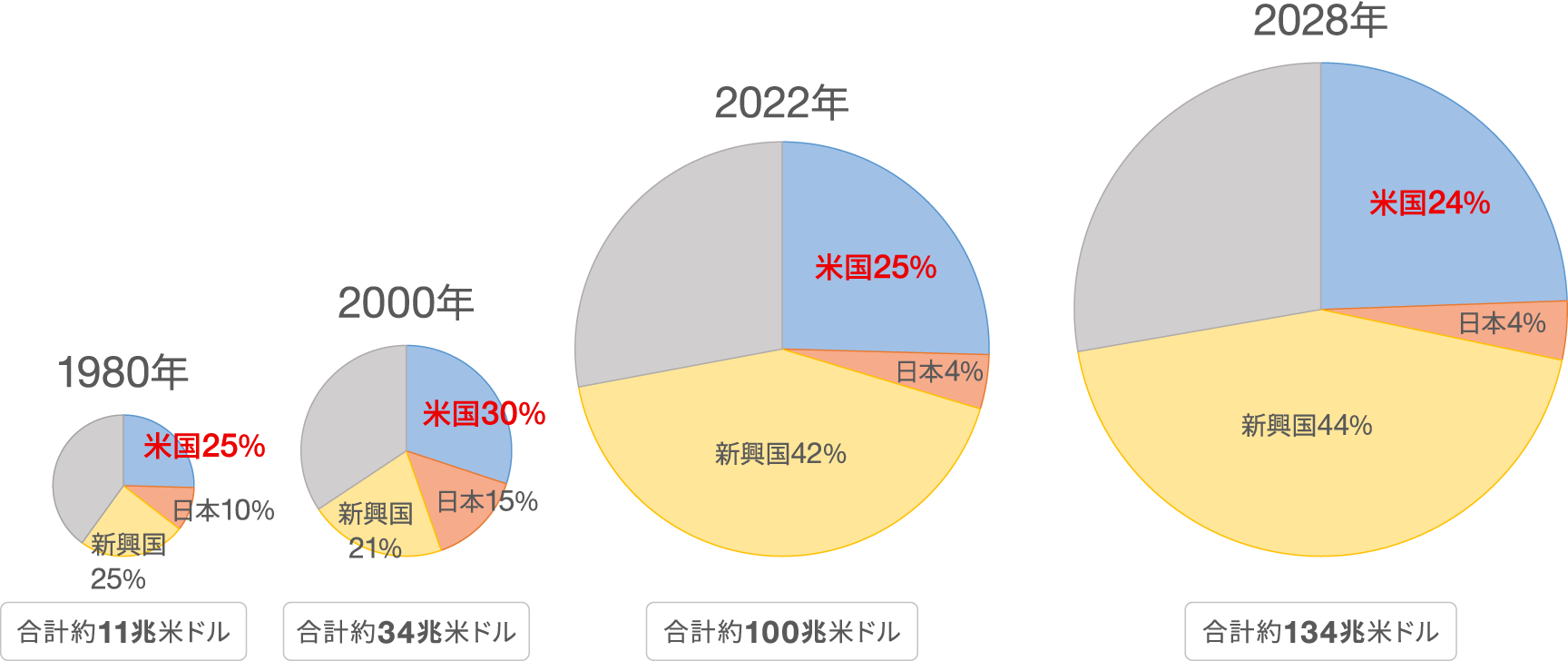

世界の経済規模の推移

経済規模は名目GDP、2028年はIMF予想。新興国の定義はIMFによる。将来の投資成果を示唆あるいは保証するものではありません。

(出所)IMF「World Economic Outlook Database, October 2023」を基に野村アセットマネジメント作成

*企業型DCは企業によって導入していない場合もあります。

まとめ

ニューヨークダウ平均株価

| 1970年代 | 1980年代 | 1990年代 | 2000年代 | 現在 | |

|---|---|---|---|---|---|

| ニューヨークダウ 平均株価 |

838.92米ドル (1970年12月末) |

963.99米ドル (1980年12月末) |

2,633.66米ドル (1990年12月末) |

10,786.85米ドル (2000年12月末) |

37,689.54米ドル (2023年12月末) |

(出所)ブルームバーグのデータを基に野村アセットマネジメント作成